Mercado M&A en América Latina registra una disminución del 23% en el primer semestre de 2023

- Transacciones de Venture Capital disminuyen un 37% en el primer semestre del año

- Chile, México y Perú, únicos países con aumento en el importe en 2023

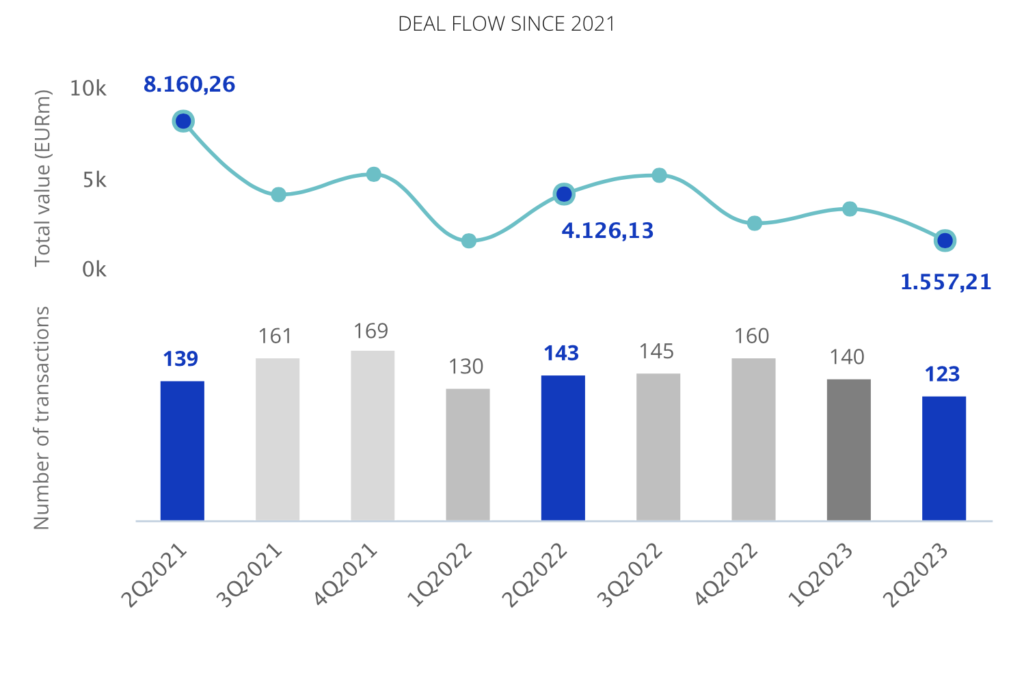

El mercado transaccional de América Latina ha registrado en el primer semestre de 2023 un total de 1.447 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 35.671m, según el más reciente informe de TTR Data , en colaboración con Datasite y AON. Estas cifran suponen una disminución del 23% en el número de transacciones y una disminución del 30% en su valor, con respecto a las cifras registradas en el primer semestre de 2022.

Private Equity y Venture Capital

En el primer semestre de 2023, se han contabilizado un total de 71 transacciones de Private Equity, de las cuales 18 tienen un importe no confidencial agregado de USD 2.656m. Esto supone una disminución del 28% en el número de transacciones y un descenso del 58% en su importe, con respecto al mismo periodo de 2022.

En cuanto al segmento de Venture Capital, en el primer semestre del año se han llevado a cabo 420 transacciones, de las cuales 333 tienen un importe no confidencial agregado de USD 1.968m, lo que supone una disminución del 37% en el número de transacciones y un descenso del 67% en el capital movilizado, con respecto al mismo periodo de 2022.

Ranking de transacciones por países

En 2023, por número de transacciones, Brasil lideró el ranking de países más activos de la región con 868 deals (disminución del 34%) y una disminución del 44% en el capital movilizado en términos interanuales (USD 18.135m). Por primera vez en los últimos cinco años, Chile se ubica en segundo lugar desplazando a México, con 195 transacciones (aumento del 22%) y con un aumento del 5% en el capital movilizado (USD 7.395m), con respecto al primer semestre de 2022. Le sigue en el listado México, con 163 transacciones (descenso del 27%) y con un aumento del 18% de su importe (USD 9.611m), con respecto al mismo periodo del año pasado.

Por su parte, Colombia continua el ranking, con 117 transacciones (disminución del 25%) y con un descenso del 39% en el capital movilizado (USD 2.458m). Argentina, por su parte, desciende en el ranking con respecto al mismo periodo del año pasado, con 97 transacciones (descenso del 6%), y con una disminución del 59% en capital movilizado (USD 971m).

Entre tanto, las 58 transacciones ocurridas en Perú representan un descenso del 12% y un aumento del 107% en su importe (USD 3.656m), en términos interanuales.

Ámbito Cross-Border

En el ámbito Cross-Border, se destaca el apetito inversor de las compañías latinoamericanas en el exterior hasta el primer semestre de 2023, especialmente en Norteamérica y Europa, donde se han llevado a cabo 47 y 37 transacciones, respectivamente.

Por su parte, las compañías que más han realizado transacciones estratégicas en América Latina proceden de Norteamérica, con 219 deals, Europa (148), y Asia (29).

Transacción Destacada

Para el segundo trimestre de 2023, TTR Data ha seleccionado como transacción destacada la relacionada con Actis, firma británica de private equity, que ha completado la adquisición de 11 centros de datos ubicados en América a Nabiax, empresa controlada por Asterion Industrial Partners y en la que también participa Telefónica.

La transacción se ha estructurado a través de la adquisición de la empresa española Data Holdings Future y sus filiales latinoamericanas: Digital Holdings Argentina, Digital DC Brasil, Digital Holdings Chile, Digital DC México, Digital Holdings Perú y Digital Holdings USA.

La transacción ha contado con el asesoramiento jurídico de Mijares, Angoitia, Cortés y Fuentes; Cuatrecasas Chile; Creel, García-Cuéllar, Aiza y Enríquez; Carey; Mitrani, Caballero & Ruiz Moreno Abogados; y Rodrigo, Elías & Medrano Abogados.

Por la parte financiera, la transacción ha sido asesorada por BBVA Chile; BBVA Perú y BBVA México.

Ranking de Asesores Financieros y Jurídicos

El informe publica los rankings de asesoramiento financiero y jurídico del primer semestre de 2023 de transacciones de M&A, Private Equity, Venture Capital y Mercado de Capitales en América Latina, donde se informa de la actividad de las firmas destacadas por número de transacciones y por su importe.

Dealmakers Q&A con AON

TTR Data ha entrevistado em exclusiva a Felipe Junqueira, director de fusiones y adquisiciones y líder de soluciones transaccionales de AON para América Latina, para conocer las perspectivas del mercado transaccional en 2023: “A pesar de la repercusión de la alta incertidumbre, podemos ver una clara recuperación en el mercado transaccional. Como se mencionó, la reanudación del interés chino en grandes transacciones en América Latina, combinado con el nivel de Dry Powder de gran parte de inversionistas de capital privado, además de la existencia de tesis de inversión consistentes en mercados específicos y relativamente nuevos, tienden a impulsar las transacciones en el segundo semestre”.

Para conocer toda la entrevista, ingrese aquí