Fusões e Aquisições movimentam EUR 4,6bi em 2024

- Houve redução de 24% no número de deals no primeiro semestre

- Setor de Real Estate foi o mais ativo no período

- Cresce em 6% número de deals no Setor de Renewable Energy

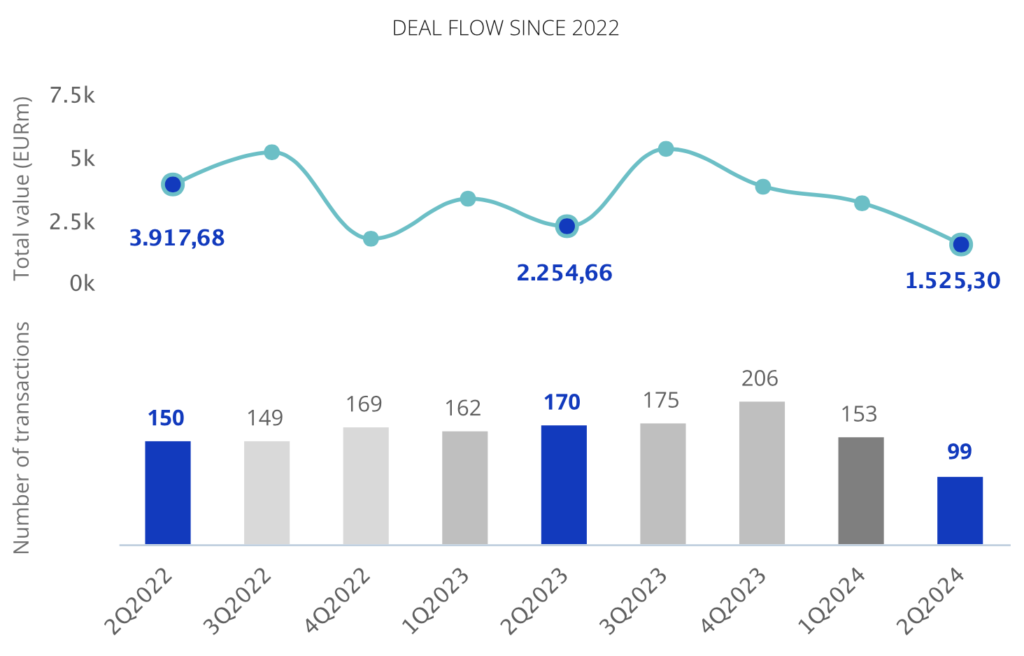

No primeiro semestre de 2024, o mercado transacional português viu a concretização de 252 operações, totalizando EUR 4,6bi. Destas, 38% revelaram seus valores, conforme aponta o mais recente relatório do TTR Data.

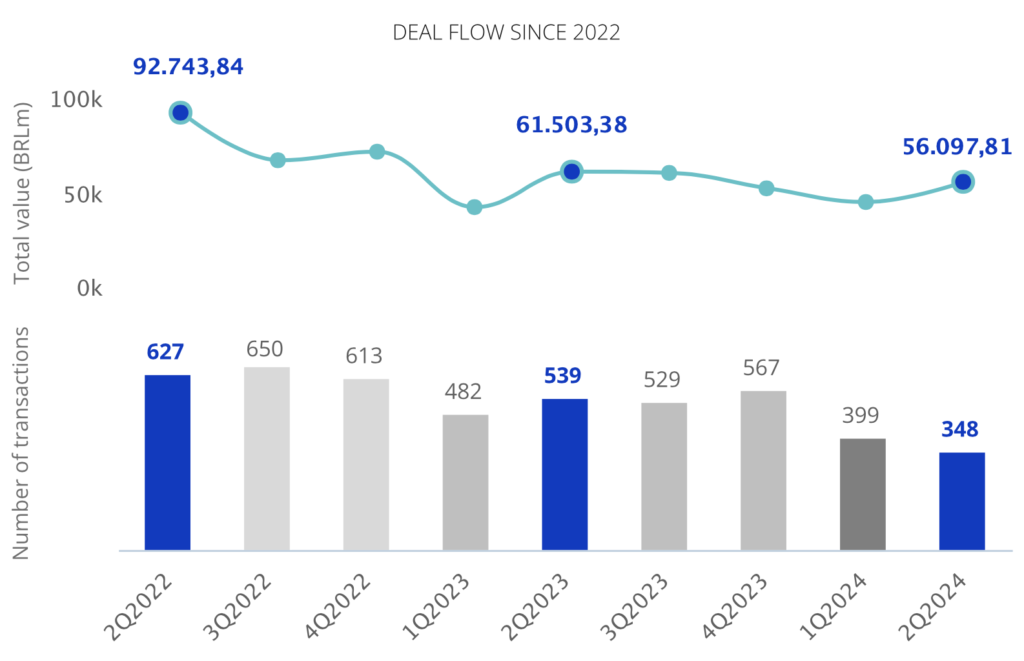

Estes números representam uma queda de 24% no número de transações em comparação com o mesmo período de 2023, bem como uma diminuição de 16% no capital mobilizado.

No segundo trimestre do ano, foram registadas 99 fusões e aquisições, entre anunciadas e encerradas, e um valor total de EUR 1,5bi.

Fonte: TTR Data.

Em termos setoriais, o setor de Real Estate foi o mais ativo em 2024, com 53 transações, seguido pelo setor de Internet, Software & IT Services com 29 operações, o qual registou uma queda de 24% comparado a 2023. O setor de Renewable Energy regitou um aumento de 6%.

Âmbito Cross-Border

No âmbito Cross-Border, quanto à número de transações, a Espanha e França, foram os países que mais investiram em Portugal no período, contabilizando 29 e 17 transações, respectivamente.

As empresas portuguesas escolheram a Espanha e o Reino Unido como principal destino de investimento, com 20 e nove transações, respectivamente.

As aquisições estrangeiras no setor de Tecnologia e Internet aumentaram em 52% em comparação ao mesmo período de 2023.

Private Equity, Venture Capital e Asset Acquisitions

No primeiro semestre de 2024, foram contabilizadas 24 transações de Private Equity e um total de EUR 587m.

Em Venture Capital, foram realizadas 62 rodadas de investimentos e um total de EUR 445m, representando uma queda de 18% no número de transações.

No segmento de Asset Acquisitions, foram registadas 61 transações com um valor de EUR 1,7bi, representando uma queda de 14% no volume de operações.

Transação do trimestre

A transação destacada pelo TTR Data no segundo trimestre de 2024, foi a conclusão da aquisição da Vision-Box pela Amadeus. O valor da transação é de aproximadamente EUR 320m.

A operação contou com a assessoria jurídica em lei portuguesa dos escritórios Linklaters Portugal; DLA Piper ABBC. Do lado financeiro, foi assessorada pelo Houlihan Lokey e Deloitte España e em Due Diligence pela Deloitte Portugal.

Ranking de consultores financeiros e jurídicos

O relatório publica os rankings de assessoria financeira e jurídica no primeiro semestre de 2024 em M&A, Private Equity, Venture Capital e Mercados de Capitais, onde a atividade dos assessores é refletida pelo número de transações e pelo valor total.

Quanto ao ranking de assessores jurídicos, por número de transações lidera o CCA Law Firm com 15 transações. Em valor, lidera o Morais Leitão, Galvão Teles, Soares da Silva & Associados contabilizando um total de EUR 714,81m.

No que se refere ao ranking de assessores financeiros, por número de transações e em valor lidera em 2024 o Banco Santander com quatro operações e contabilizando EUR 329,17m.