TTR DealMaker Q&A con José María Gil-Robles, socio de DLA Piper

José María Gil-Robles es socio responsable del departamento de Corporate de DLA Piper en España. Tiene amplia experiencia en operaciones de fusiones y adquisiciones y reestructuración de deuda asesorando a inversores de capital riesgo y Hedge Funds. Así mismo es muy activo en situaciones especiales de crisis financiera y de reestructuración.

TTR – ¿Cómo describiría la actividad de M&A en España en lo que va de año?

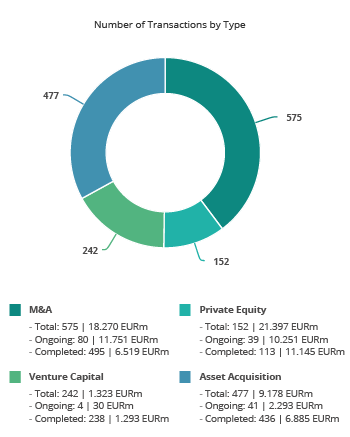

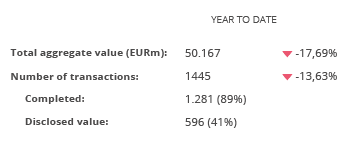

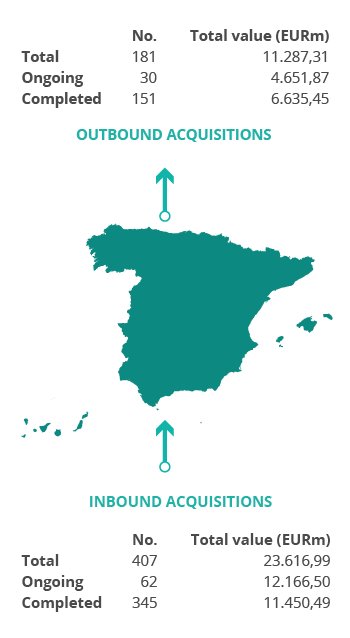

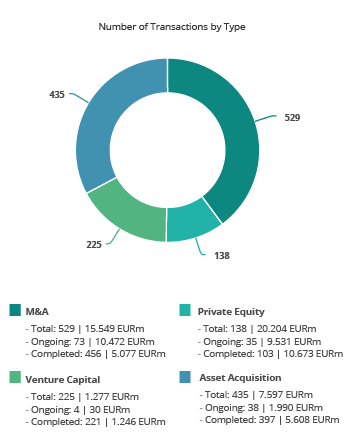

El año, como no podía ser de otra manera, está resultando complicado. Nuestro crecimiento es mayor que el de muchos países de nuestro entorno, la deuda pública está (por el momento, y a la espera del resultado de las elecciones de noviembre) estable, la prima de riesgo se mantiene en los niveles de los últimos años y se sigue creando empleo, factores todos ellos que ayudan a que España siga en el radar de los inversores internacionales. Pero al mismo tiempo los indicadores macroeconómicos llevan meses deteriorándose: todos los días nos desayunamos con la llamada a la cautela de algún organismo internacional, no somos inmunes a factores de riesgo de la economía mundial que todos conocemos y hemos tenido un año cargado de elecciones (que nunca son buenas para la actividad de M&A), y que todavía no ha finalizado.

Teniendo en cuenta lo anterior, es previsible que acabemos el año por detrás de 2018 en cuanto a número de operaciones y, a expensas de lo que pueda ocurrir en relación con procesos como la venta de Ferrovial Servicios, también en cuanto a volumen. Dicho esto, no creo que quienes nos dedicamos a asesorar en operaciones de M&A tengamos motivo alguno para la queja, aunque la actividad se ralentice, el año va a ser bueno, muy bueno. Me gustaría equivocarme, pero creo que 2020 será un año más complicado y en el que añoraremos el nivel de actividad que estamos disfrutando.

TTR – Como experto en operaciones de private equity, ¿qué diagnóstico haría del mercado español? ¿Considera que se encuentra en un buen momento?

Mi sensación es que, en cuanto al volumen de inversión, el año será tan bueno como el pasado o incluso mejor: se han ejecutado ya o están a punto de cerrarse tres operaciones de public to private (Telepizza, Natra y Parques Reunidos), sólo el primer semestre se han cerrado más de 8 mega deals (que en España, y de acuerdo con la clasificación de Ascri, son aquellas operaciones de más de €100 millones) y en la segunda mitad del año ya se han cerrado o se cerrarán previsiblemente algunas transacciones de cuantía muy significativa que pueden llevar el volumen de inversiones por encima del alcanzado 2018.

Pero si eliminamos el efecto de los mega deals y nos fijamos en el número de operaciones, vemos que el mercado de private equity también se está ralentizando, menos que el mercado de M&A en su conjunto por la necesidad que tienen los operadores de encontrar acomodo a los importes bastante significativos que los inversores han puesto en sus manos en estos últimos años, pero si empezamos a ver menor actividad.

Dicho esto, el momento que vive el sector es muy bueno y durante unos cuantos meses todavía vamos a estar ocupados.

TTR – ¿Qué tipo de compañías diría usted que resultan más atractivas para los inversores de private equity en este momento? ¿Qué sectores destacaría?

En el corto plazo creo que los sectores sanitario, residencias para la tercera edad, alimentación, fintech, alimentación y hostelería, retail y empresas de tecnología seguirán protagonizando muchas de las inversiones de los operadores de private equity. También educación, donde hemos visto muchas operaciones en estos dos últimos años, y energías renovables y otras inversiones sostenibles.

A medio plazo los temas estrella para los inversores van a ser, en mi opinión, la inteligencia artificial, el envejecimiento de la población, la automatización de procesos, la ciberseguridad, la sostenibilidad (los recursos naturales) y la digitalización.

TTR – Cuenta usted también con experiencia en la transmisión de carteras de deuda. ¿Qué tipos de carteras de deuda son los más demandados? ¿Qué tipo de players existen en este mercado?

El número de compradores de carteras se mantiene estable desde hace varios años, pero la tipología es algo distinta. En sus orígenes los inversores tenían un perfil marcadamente oportunista, algunos desinvirtieron cuando España empezó a salir de la crisis y no han vuelto, y otros, como Lone Star, han regresado con energías renovadas tras varios años sin pisar nuestro país. Junto a ellos tenemos inversores “industriales” y también algún fondo de pensiones, como CPPIB.

En general el apetito es mayor por las carteras de inmuebles y de hipotecas que por las carteras de deuda unsecured, que en estos momentos tienen un universo de potenciales compradores más limitado (Gescobro, Axactor, Intrum o Cabot, por ejemplo) que el de compradores de hipotecas.

En cuanto a la deuda hipotecaria, las carteras más complicadas son las de hipoteca residencial, por las incertidumbres en cuanto a su ejecución que la reciente resolución C-260/18, de 3 de octubre, del Tribunal de Justicia de la Unión Europea debería ayudar a despejar. Es difícil saber con qué rapidez empezaremos a ver más procesos de venta de este tipo de carteras, para cuya compra los fondos de pensiones deberían estar mejor posicionados que el resto.

Para el resto de hipotecas no van a faltar compradores, porque incluso operadores que tradicionalmente sólo invertían en deuda unsecured ahora tienen apetito por deuda secured.

TTR – Sin duda las compraventas de carteras de deuda son muy frecuentes en nuestro mercado. ¿Qué factores explican esta frecuencia? ¿Se mantendrá el ritmo de operaciones de este tipo en el medio/largo plazo?

La elevada frecuencia de operaciones en España es muy sencilla de explicar: hay una oferta de activos non-performing (NPEs) estimada en torno a €300.000 millones, de los que dos tercios son inmuebles (REOs) y el resto son non-performing loans (NPLs), y hay también mucha demanda.

En cuanto al lado de la oferta, es verdad que tanto los bancos españoles como (en menor medida) Sareb han hecho un esfuerzo desinversor descomunal desde que empezó la crisis, pero una parte importante de dichos activos (casi el 45%) tienen que ser todavía objeto de desinversión por parte de los inversores que los han comprado, desinversión que en muchos años se producirá mediante la venta de carteras a nuevos inversores (las operaciones de mercado secundario eran rara avis hace unos años y ya hemos visto algunos activos cambiar de manos una tercera vez). Y los bancos españoles y Sareb siguen siendo propietarios de NPEs por más de €100.000 y €36.000 millones, respectivamente, de los que tienen que desprenderse sin prisa pero sin pausa, de manera que lo previsible es que la oferta se mantenga en los niveles actuales en los próximos 5 años.

Respecto a la demanda, hay mucho apetito por este tipo de activos y muchos fondos levantados para adquirirlos, por lo que es difícil pensar que la demanda vaya a retraerse en los próximos años.

English version

TTR – How would you describe the M&A market in Spain year-to-date in 2019?

The year, as it could not be otherwise, is proving complicated. Our growth is greater than that of many surrounding countries, public debt is (for the time being, and pending the outcome of the November elections) stable, the risk premium remains at the levels of recent years and employment continues to be created, all factors that help Spain remain on the radar of international investors. But at the same time the macroeconomic indicators have been deteriorating for months, every day we have breakfast with the call for caution from some international body, we are not immune to risk factors of the global economy that we all know and we have had a year full of elections (which are never good for the M&A activity) that has not yet ended.

Bearing this in mind, it is foreseeable that we will end the year behind 2018 in terms of the number of operations and, at the expense of what may happen in relation to processes such as the sale of Ferrovial Servicios, also in terms of volume. Having said that, I don’t think that those of us who are involved in advising on M&A operations have any reason for complaint, although the activity is slowing down, the year is going to be good, very good. I would like to make a mistake, but I think 2020 will be a more complicated year and we will miss the level of activity we are enjoying.

TTR – As a private equity expert, what do you think about the Spanish market? Are we in a good moment?

My feeling is that, in terms of investment volume, the year will be as good as last year or even better: three public to private operations (Telepizza, Natra and Parques Reunidos) have already been executed or are about to be closed, more than 8 mega deals have been closed in the first half of the year (which in Spain, and according to Ascri’s classification, are those operations of more than €100 million) and in the second half of the year some transactions of a very significant amount have already been closed or are expected to be closed, which could bring the volume of investments above that reached in 2018.

But if we eliminate the effect of mega deals and look at the number of operations, we see that the private equity market is also slowing down, less than the M&A market as a whole because of the need for operators to accommodate the significant amounts that investors have put in their hands in recent years, but if we start to see less activity.

Having said that, the moment the sector is going through is very good and for a few months we are still going to be busy.

TTR – What kind of companies do you think are more attractive to private equity investors at the moment? What are the most prominent sectors, in your opinion?

In the short term, I believe that the healthcare, nursing homes, food, fintech, food and hospitality, retail and technology sectors will continue to be the focus of many of the investments made by private equity operators. Also education, where we have seen many operations in the last two years, and renewable energies and other sustainable investments.

In the medium term, the star topics for investors are going to be, in my opinion, artificial intelligence, population ageing, process automation, cybersecurity, sustainability (natural resources) and digitisation.

TTR – You also have a track record advising in debt portfolio transactions. What kind of debt portfolios are the most in demand? What kind of players are operating in this market?

The number of buyers of portfolios has remained stable for several years, but the typology is somewhat different. Originally, investors had a markedly opportunistic profile, some disinvested when Spain began to emerge from the crisis and have not returned, and others, such as Lone Star, have returned with renewed energy after several years without stepping foot in our country. Along with them we have “industrial” investors and also some pension funds, such as CPPIB.

In general, the appetite is greater for real estate and mortgage portfolios than for unsecured debt portfolios, which currently have a more limited universe of potential buyers (Gescobro, Axactor, Intrum or Cabot, for example) than mortgage buyers.

With regard to mortgage debt, the most complicated portfolios are those of residential mortgages, due to the uncertainties regarding their execution that the recent resolution C-260/18, of 3 October, of the European Court of Justice should help to clear. It is difficult to know how quickly we will begin to see more processes of selling this type of portfolio, for the purchase of which pension funds should be better positioned than the rest.

For the rest of the mortgages there will be no shortage of buyers, because even operators who traditionally only invested in unsecured debt now have an appetite for secured debt.

TTR – There is no doubt that purchases and sales of debt portfolios are very frequent in our market. What factors account for this? Do you think these transactions will keep up in the middle to long term?

The high frequency of operations in Spain is very simple to explain: there is an estimated supply of non-performing assets (NPEs) of around €300,000 million, of which two thirds are real estate (REOs) and the rest are non-performing loans (NPLs), and there is also a lot of demand.

On the supply side, it is true that both Spanish banks and (to a lesser extent) Sareb have made a huge disinvestment effort since the crisis began, but a significant part of those assets (almost 45%) have yet to be disinvested by the investors who bought them, a disinvestment that in many years will occur through the sale of portfolios to new investors (secondary market operations were rare a few years ago and we have already seen some assets change hands a third time). And the Spanish banks and Sareb continue to own NPEs for more than €100 billion and €36 billion, respectively, which they have to release slowly but steadily, so supply is expected to remain at current levels over the next 5 years.

Regarding demand, there is a lot of appetite for this type of assets and many funds raised to acquire them, so it is difficult to think that demand will shrink in the coming years.