- Se contabilizan en 2015 un total de 1.956 operaciones por un importe agregado de EUR 136.405,66m

- El sector inmobiliario es el más activo del año, con 444 transacciones

- El último trimestre del año registra 523 operaciones por importe de EUR 26.358,39m

Madrid, 20 de enero de 2016.– El capital movilizado en el mercado transaccional español en 2015 ha experimentado un incremento interanual del 45,97%, hasta situarse en EUR 136.405,66m, según el informe anual de TTR, en colaboración con Intralinks.

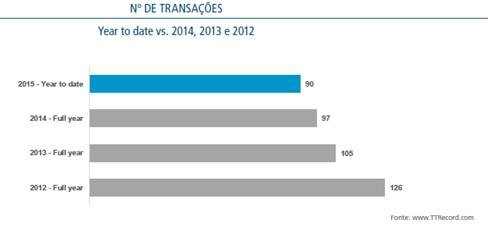

El número de operaciones también se ha incrementado, desde las 1.650 contabilizadas en el año 2014 hasta las 1.956 registradas durante el año 2015. En términos porcentuales el incremento es de aproximadamente el 18,55%.

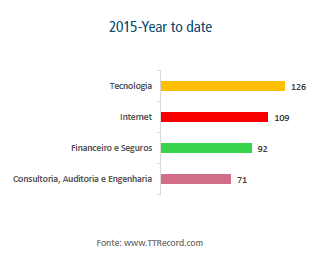

Por sectores, el sector inmobiliario es el que cuenta con un mayor número de operaciones, 444, seguido de lejos por el sector tecnológico, con 222 transacciones. Cierra el podio el sector financiero y de seguros, con un total de 162 fusiones y adquisiciones.

Por su parte, en el último trimestre del año se han registrado 523 operaciones con un importe agregado de EUR 26.358,39m, de las cuales 147 son operaciones de activos, 80 son de venture capital, y 70 son de private equity.

Ámbito cross-border

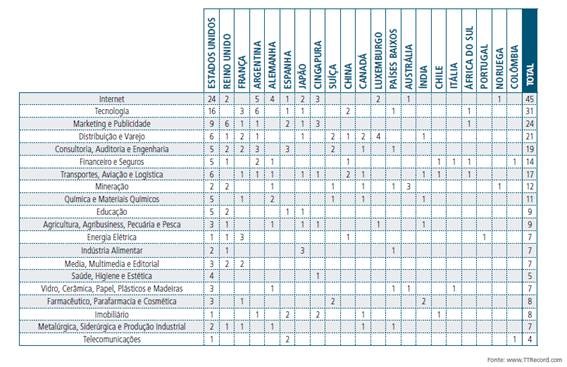

Por lo que respecta al ámbito cross-border, en 2015 las empresas españolas han elegido a Estados Unidos (35), Reino Unido (21) y Portugal (19) como los principales destinos de sus inversiones por número de operaciones. En términos de volumen de inversión, Reino Unido es el gran destacado, con un capital movilizado de EUR 26.498,34m, como consecuencia de operaciones como la fusión de las embotelladoras de Coca-Cola, o la adquisición de TSB por parte de Banco Sabadell.

Por otro lado, son Estados Unidos, con 79 operaciones, Reino Unido, con 71, y Francia, con 64, los países que mayor número de operaciones han realizado en España, y también los que mayor volumen de capital han desembolsado, con importes de EUR 9.183,91m, EUR 7.668,72m y EUR 8.023,89m respectivamente.

En términos trimestrales, en el último trimestre del año las empresas españolas han elegido a Estados Unidos (10), Chile (7), y Reino Unido (7) como los principales destinos de sus inversiones; mientras que son Estados Unidos, con 23 operaciones, Francia, con 21, y Reino Unido, con 20, los países que mayor número de inversiones han llevado a cabo en España.

Private equity y venture capital

En 2015 se han registrado 201 operaciones de private equity con un capital movilizado de EUR 12.251,13m. Estos registros superan a los de 2014 en número de operaciones (161 en 2014), aunque son inferiores en importe (EUR 21.436,12m en 2014).

Por su parte, se han registrado 304 transacciones de venture capital con un capital movilizado de EUR 1.053,12m, lo que supera ampliamente las 294 operaciones por importe de EUR 700,25m contabilizadas en 2014.

En el último trimestre del año se contabilizaron 70 operaciones de private equity por importe de EUR 4.786,89m, y 80 operaciones de venture capital por importe de EUR 207,68m.

Mercado de capitales

En el mercado de capitales español se han cerrado durante el año 2015 un total de 23 salidas a Bolsa y 32 ampliaciones de capital, con importes agregados de EUR 9.640,12m y EUR 16.638,62m respectivamente. De estas operaciones, cuatro ampliaciones de capital y siete salidas a Bolsa se produjeron en el último trimestre del año.

Transacción del trimestre

Para el cuarto trimestre de 2015, TTR ha seleccionado como transacción destacada la integración de UIL Holdings Corporation en el grupo Iberdrola, una operación valorada en aproximadamente EUR 2.747,83m. La transacción ha estado asesorada por la parte legal por Garrigues, Sullivan & Cromwell y Wiggin and Dana, y por la parte financiera por Morgan Stanley, Lazard y KPMG.

Entrevista con Rousaud Costas Duran (RCD)

El miembro fundador y socio director y responsable del Área Mercantil de RCD, Adolf Rousaud, ha comentado para TTR sobre el mercado transaccional español: “En 2015 hemos notado una mayor confianza en el mercado y más dinamismo en el ámbito de las fusiones”.

Ranking de asesores financieros y jurídicos

El informe publica los rankings de asesoramiento financiero y jurídico de 2015 de M&A, Private Equity y Mercado de capitales, donde se informa de la actividad de las firmas destacadas por número de transacciones y por importe de las mismas.

Para más información:

Daniel Hernández

TTR – Transactional Track Record

T (ES) +34 91 279 87 59

daniel.hernandez@ttrecord.com

www.TTRecord.com

TTR – Transactional Track Record es un servicio premium online de apoyo a las decisiones de inversores, empresarios y asesores. Incluye la mayor base de datos de transacciones del mercado hispano-portugués, así como el acceso a los detalles financieros de las empresas implicadas.