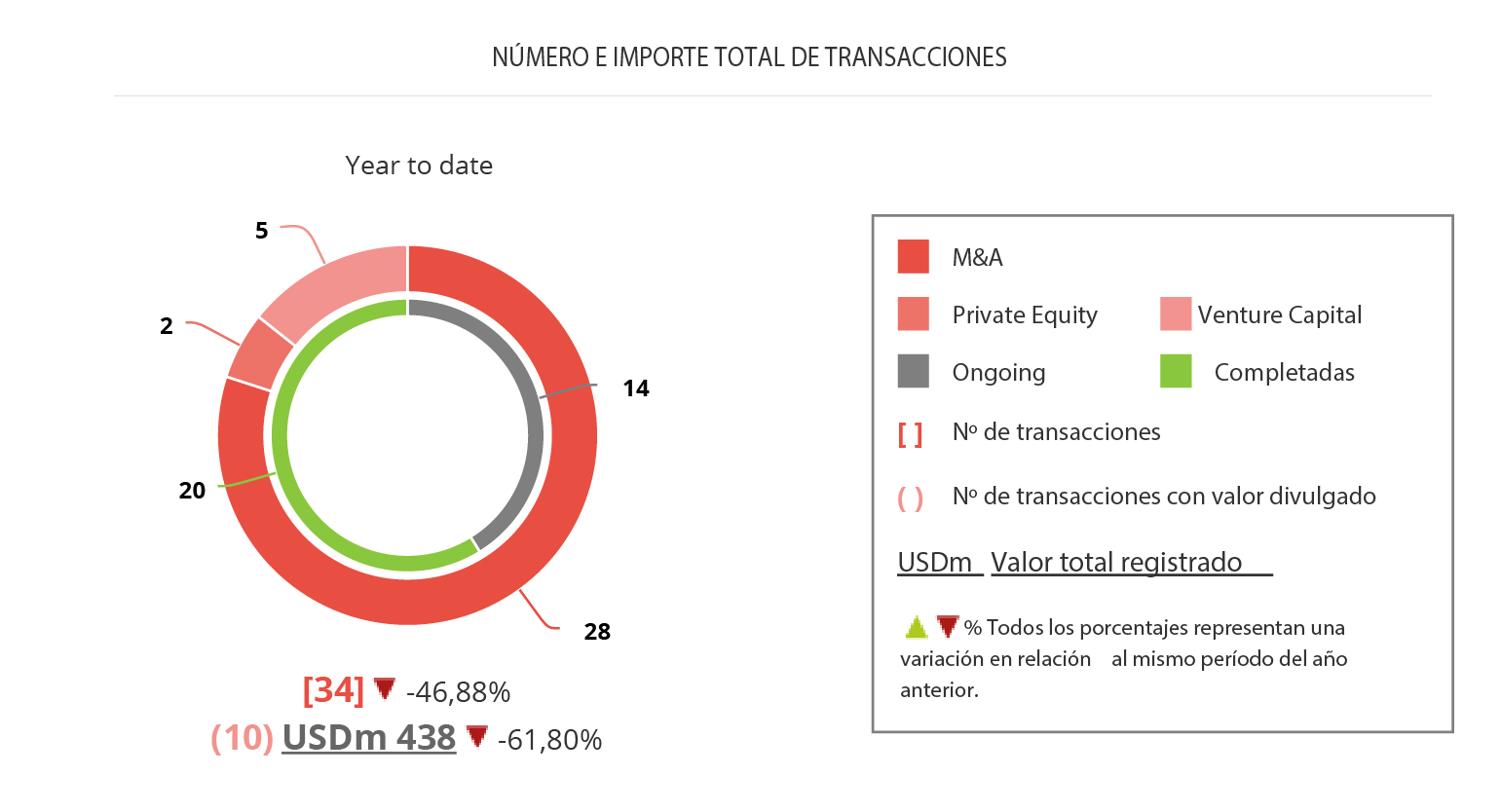

Mercado de Fusiones y Adquisiciones en Chile registra 34 operaciones en el primer trimestre de 2018

- 10 operaciones registradas en el primer trimestre alcanzan un importe de USD 438m

- Sector Financiero y de Seguros es el más destacado del periodo, con 9 operaciones

- Transacción del Trimestre: Brookfield Asset Management vende 27,7% en Transelec a China Southern Power Grid

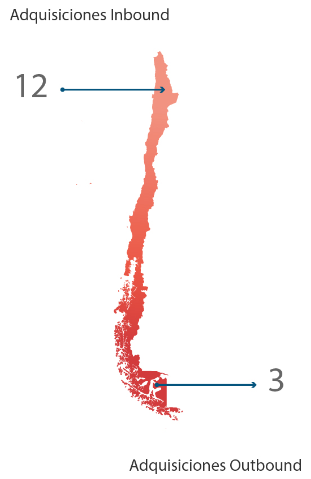

El mercado de M&A en Chile ha contabilizado en el primer trimestre del año un total de 34 operaciones, de las cuales 10 suman un importe no confidencial de USD 438m, de acuerdo con el informe trimestral de Transactional Track Record. Estos datos reflejan una disminución del 46,88% en el número de operaciones y un descenso del 61,80% en el importe de las mismas, respecto al primer trimestre de 2017.

De las operaciones contabilizadas de enero a marzo, 229 son de mercado bajo (importes inferiores a USD 100m), y 1 de mercado medio (entre USD 100m y USD 500m).

En términos sectoriales, el sector Financiero y de Seguros es el que más transacciones ha contabilizado a lo largo de 2018, con un total de 9 operaciones, seguido por el sector de Consultoría Auditoría e Ingeniería, con 5; Solar, con 3; e Internet, con 3.

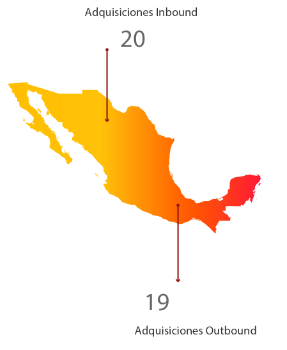

Ámbito Cross-Border

Por lo que respecta al mercado Cross-Border, en lo que va de año las empresas chilenas han apostado principalmente por invertir en México, Colombia, Perú y Ecuador, con una transacción en cada país. Por importe, destaca México, con USD 1m.

Por lo que respecta al mercado Cross-Border, en lo que va de año las empresas chilenas han apostado principalmente por invertir en México, Colombia, Perú y Ecuador, con una transacción en cada país. Por importe, destaca México, con USD 1m.

Por otro lado, Canadá (3 operaciones), Japón y Suiza (2 operaciones en cada país), son también los países que más han apostado por realizar adquisiciones en Chile. Por importe destaca China, con USD 66m.

Transacción destacada

Para el primer trimestre de 2018, Transactional Track Record ha seleccionado como operación destacada la realizada por Brookfield Asset Management, la cual ha vendido el 27,7% de Transelec a China Southern Power Grid

Para el primer trimestre de 2018, Transactional Track Record ha seleccionado como operación destacada la realizada por Brookfield Asset Management, la cual ha vendido el 27,7% de Transelec a China Southern Power Grid

La operación, que ha registrado un importe USD 1.300m, ha estado asesorada por la parte legal por Carey, Goodmans, Herbert Smith Freehills Spain, Linklaters, y Guerrero Olivos, Rodrigo, Elías & Medrano Abogados.

Por la parte financiera, la operación ha estado asesorada por Lazard, Deutsche Bank, Santander Global Corporate Banking, y Scotiabank Chile.

Lea más acerca de la transacción.

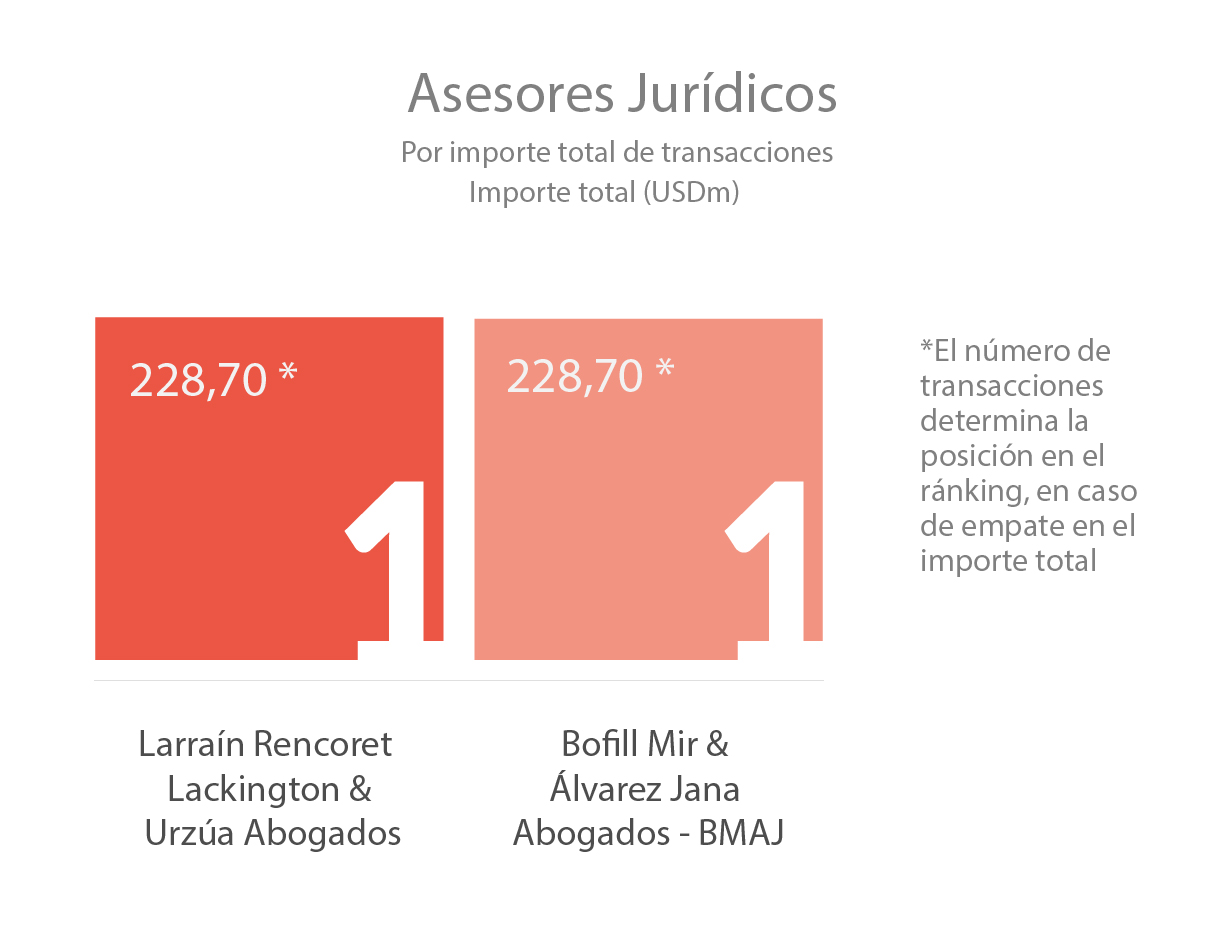

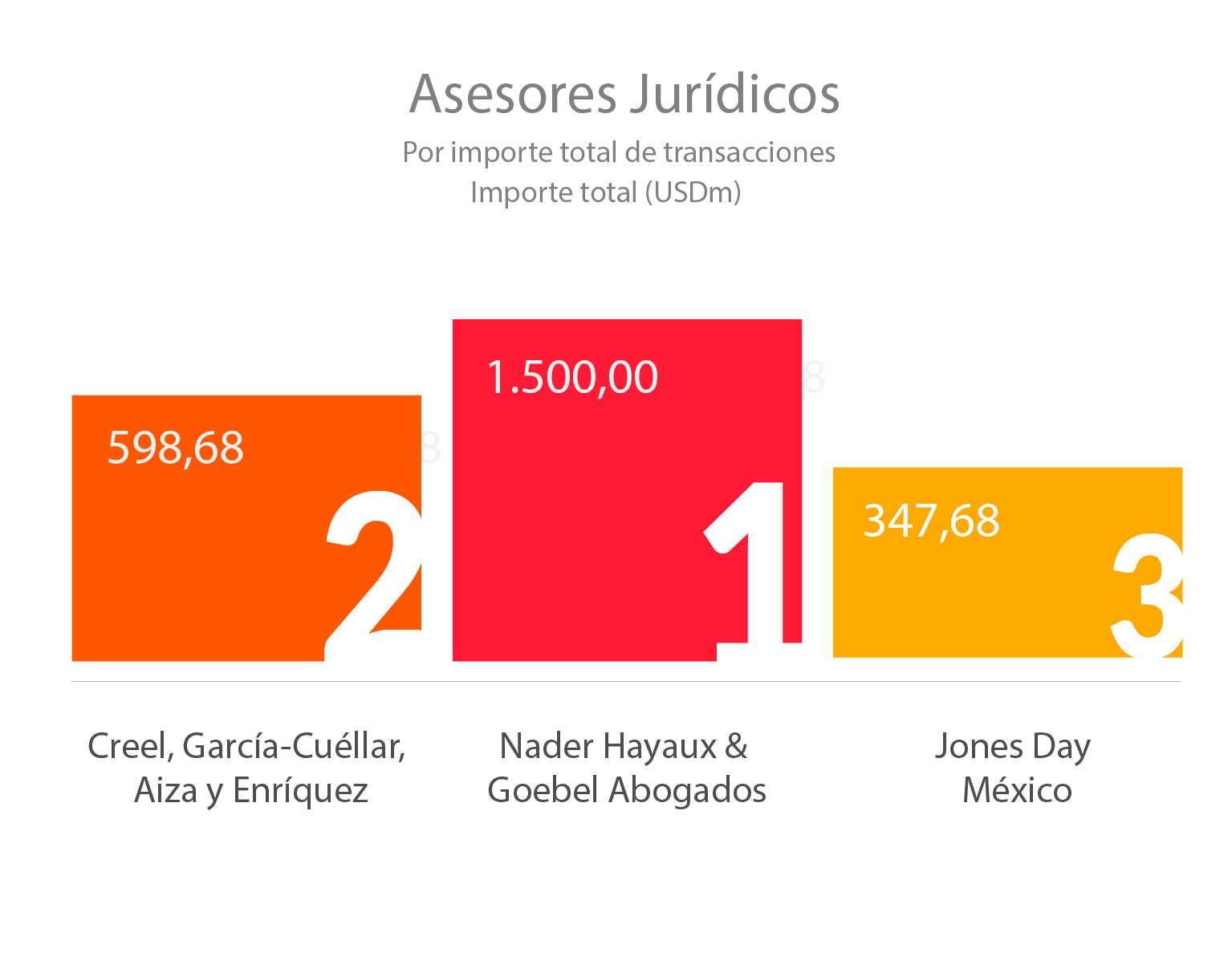

Ranking de asesores financieros y jurídicos

El informe publica los rankings de asesoramiento financiero y jurídico del mercado M&A chileno durante el primer trimestre de 2018, donde se informa de la actividad de las firmas destacadas por número de transacciones y por importe de las mismas.

En el ranking chileno de asesores jurídicos en el segmento de Fusiones y Adquisiciones, Bofill Mir & Álvarez Jana Abogados BMAJ ha ocupado el primer lugar por capital movilizado (USD 228,70m) y Carey, por número de operaciones, con 3 transacciones registradas.