TTR Data Dealmaker Q&A con Rodrigo Martos, socio responsable del área de Corporate M&A Fieldfisher

Fieldfisher

Rodrigo Martos

Director de la oficina de Madrid en Fieldfisher, cuenta con amplia experiencia profesional en Derecho civil y mercantil, y en particular en el campo de las fusiones y adquisiciones y joint-ventures complejas.

Asesora a inversores internacionales (principalmente Fondos de Capital Riesgo y multinacionales) y empresas familiares en operaciones de adquisición, fusión, reestructuración, joint-ventures, financiación, insolvencias, así como en materia de cumplimiento normativo, responsabilidad de administradores y contratación mercantil compleja en una gran variedad de distintos sectores, entre ellos, automoción, TMT, ingeniería, transportes, alimentación, papelero, industria pesada, medios, energía, sector sanitario, servicios, etc.

TTR Data: En medio de un panorama de incertidumbre inversionista, en el cual realizar valoraciones se ha vuelto complejo y en el que la financiación se ha encarecido: ¿Cuál es el balance que hace Fieldfisher hasta el tercer trimestre de 2024 en los segmentos de M&A, Capital Privado y Venture Capital en España?

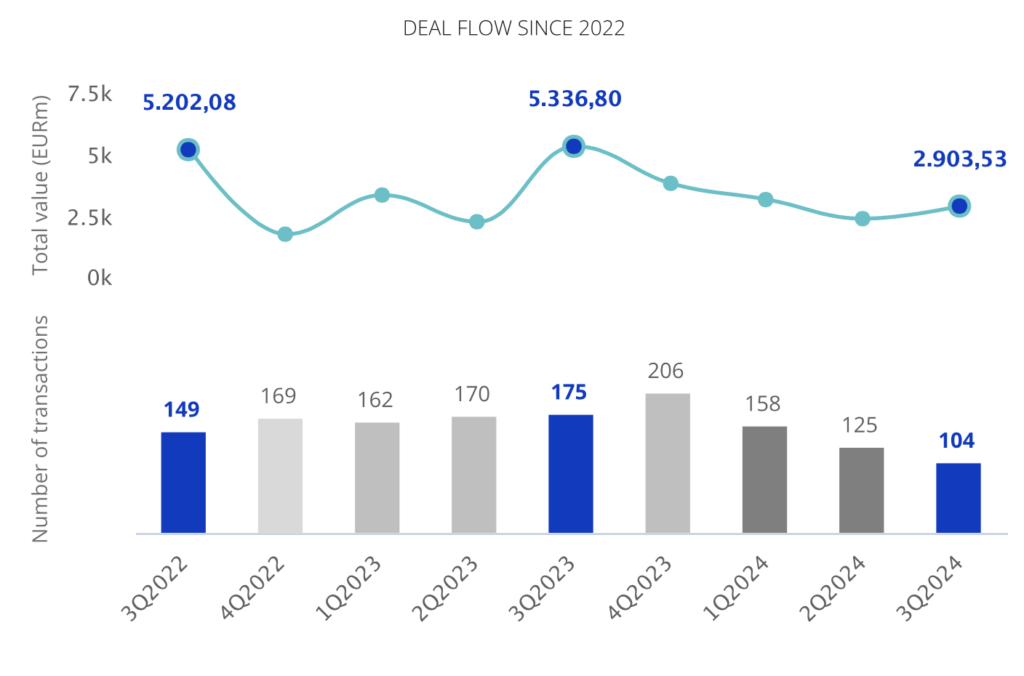

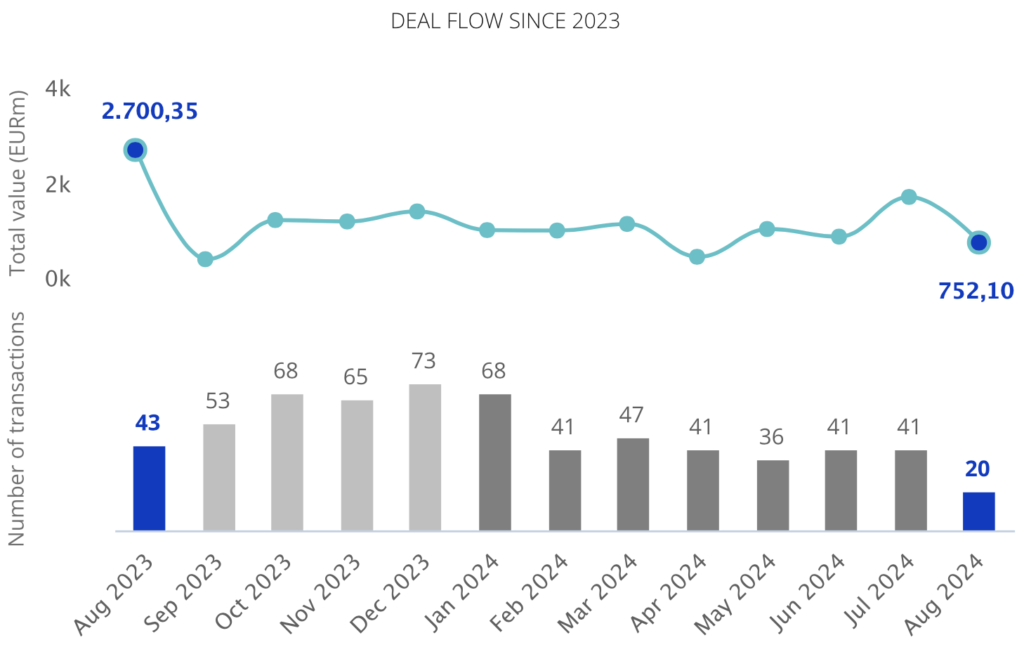

El contexto de incertidumbre inversionista, junto con la mayor complejidad en las valoraciones y el encarecimiento de la financiación, han impactado significativamente en los segmentos de M&A, capital privado y venture capital en España hasta el tercer trimestre de 2024.

Empezando por el ámbito de M&A, el mercado ha visto una disminución en el volumen de transacciones, en parte debido a la dificultad para alcanzar acuerdos en torno a valoraciones de activos y empresas. La volatilidad económica y la incertidumbre global han generado cautela entre los compradores, quienes están siendo más conservadores al valorar las adquisiciones. Por otro lado, los vendedores se enfrentan a la disyuntiva de aceptar valoraciones ajustadas o esperar condiciones más favorables. Sin embargo, sectores específicos como energía renovable y tecnología han mantenido cierta actividad gracias a su relevancia estratégica a largo plazo.

En referencia al capital privado, este ha tenido un rendimiento más moderado. Si bien los fondos de private equity siguen siendo una fuente crucial de financiación para las empresas, el incremento de los tipos de interés y la incertidumbre en torno a las proyecciones económicas han encarecido las adquisiciones apalancadas. Esto ha obligado a los actores de este sector a reevaluar sus estrategias y a focalizarse más en oportunidades de crecimiento orgánico o en sectores defensivos. Además, las operaciones se han vuelto más complejas y extensas en el tiempo debido a la prudencia en las valoraciones y la estructuración financiera de las transacciones.

Por último, venture capital, tradicionalmente, el segmento más expuesto al riesgo ha mostrado una ralentización notable en las rondas de financiación, particularmente en startups en fases tempranas. Los inversores han sido más selectivos y exigentes, buscando empresas con modelos de negocio sólidos y con una ruta clara hacia la rentabilidad. Las valoraciones de startups también se han ajustado a la baja, y muchos emprendedores están enfrentando dificultades para cerrar rondas de financiación a condiciones previas. Sin embargo, la tecnología y las soluciones sostenibles continúan atrayendo interés, lo que ha permitido que ciertos nichos mantengan actividad.

TTR Data: ¿Cuáles han sido los riesgos más latentes para el mercado de M&A, Capital Privado y Venture Capital en el transcurso de 2024 y cuáles son las oportunidades que se pueden encontrar para el corto plazo, no solo en España sino en el mercado ibérico en general?

En referencia a los riesgos más latentes hablaríamos, en primer lugar, de la inestabilidad en los mercados globales, impulsada por la inflación persistente, la guerra en Europa del Este y las tensiones comerciales. Estos factores han generado una mayor incertidumbre en torno a las valoraciones y el apetito por el riesgo. Esto ha ralentizado algunas transacciones, ya que tanto compradores como vendedores buscan condiciones más claras antes de comprometerse en operaciones significativas.

Por otro lado, el incremento de los tipos de interés a nivel global ha encarecido el acceso a capital, afectando particularmente a las transacciones apalancadas (LBOs) en el sector de capital privado. Esto no solo ha reducido el volumen de operaciones, sino que ha cambiado el enfoque hacia estructuras de financiación más conservadoras y con menos deuda, lo que limita el alcance de las operaciones grandes y altamente apalancadas.

Además, en el sector de M&A, las empresas han enfrentado dificultades para acordar valoraciones debido a la volatilidad de los mercados y a las proyecciones inciertas de crecimiento. Los vendedores tienden a mantener expectativas elevadas en cuanto al valor de sus activos, mientras que los compradores buscan descuentos para compensar el riesgo. Esta disparidad en las expectativas ha resultado en negociaciones más largas y en una menor concreción de transacciones.

Y, por último, en el ámbito de venture capital, las startups, especialmente en fases tempranas, han sufrido el efecto de una corrección en sus valoraciones. Los inversores han sido más selectivos y cautelosos, lo que ha reducido el flujo de financiación y ha puesto en riesgo la viabilidad de muchas empresas emergentes que dependen de rondas de capital para su expansión.

Sin embargo y, a pesar de la incertidumbre, sectores como la energía renovable, tecnología, salud y digitalización han seguido siendo atractivos tanto para inversores de M&A como de capital privado y venture capital. Las políticas públicas de transición energética y digitalización, apoyadas por los fondos europeos (Next Generation EU), siguen impulsando transacciones en estos ámbitos. Los fondos de inversión están buscando oportunidades en empresas con propuestas de valor sostenibles y resilientes a largo plazo.

La incertidumbre económica ha generado una oportunidad para la consolidación de sectores que buscan economías de escala y sinergias para afrontar la presión de los márgenes y la volatilidad de costes. En el mercado ibérico, esta tendencia es particularmente visible en sectores como retail, infraestructura y tecnología. Las empresas más grandes y con balance sólido están aprovechando las oportunidades para adquirir competidores o empresas complementarias que se encuentren en dificultades.

Con el endurecimiento de las condiciones de financiación y la desaceleración económica, muchas empresas con problemas de liquidez o sobreendeudadas están viendo en las ventas de activos o la entrada de nuevos socios estratégicos una vía para sobrevivir. Esto ha generado oportunidades para inversores que buscan activos a precios reducidos, especialmente en el sector inmobiliario y las industrias tradicionales afectadas por la crisis energética.

En el segmento de venture capital, las startups que se enfocan en la optimización de procesos, inteligencia artificial, automatización y soluciones de software como servicio (SaaS) están viendo un interés creciente. Los inversores están buscando empresas que no solo prometan crecimiento, sino que también ofrezcan soluciones que mejoren la eficiencia y la reducción de costes en industrias afectadas por la inflación y la presión de márgenes.

TTR Data: ¿Qué sectores en el mercado están requiriendo de mayor asesoría por parte de Fieldfisher en 2024 y cuál es el motivo?

Sin duda, energía y energías renovables, ya que la transición hacia fuentes de energía más limpias y sostenibles, impulsada por la normativa europea y los incentivos de los fondos de recuperación postpandemia, ha generado un incremento en las transacciones y proyectos de inversión en energías renovables (eólica, solar, hidrógeno verde, entre otras). Las empresas del sector buscan asesoría en la estructuración de proyectos, joint ventures, adquisiciones, y en la gestión de complejos aspectos regulatorios. Además, la reciente crisis energética ha intensificado la necesidad de reestructurar la matriz energética de varios países en el mercado ibérico, lo que también ha aumentado la actividad en M&A y financiamiento dentro de este sector.

También el sector de la tecnología y digitalización, debido a la creciente transformación digital de empresas y sectores tradicionales, ha generado un aumento en las operaciones de M&A y capital privado enfocadas en empresas de tecnología y soluciones digitales. Los clientes requieren asesoramiento en la adquisición de empresas tecnológicas, protección de la propiedad intelectual, compliance digital, ciberseguridad y la adaptación a la normativa europea de protección de datos (GDPR). Además, las innovaciones en inteligencia artificial y blockchain han creado un entorno regulatorio y comercial complejo, donde las empresas necesitan una comprensión profunda de las implicaciones legales y regulatorias.

La evolución de las empresas de FinTech, junto con la regulación creciente sobre criptomonedas y activos digitales, ha generado un entorno de cambio significativo en el sector financiero. Las entidades financieras tradicionales, así como las startups tecnológicas financieras, buscan asesoramiento en la adaptación a la normativa europea (como MiCA para criptomonedas) y en la estructuración de nuevas soluciones de pago, financiamiento, y servicios digitales. Además, la complejidad de los entornos fiscales y regulatorios requiere apoyo para garantizar cumplimiento y minimizar riesgos legales.

El sector de infraestructuras sigue siendo clave en 2024, con un enfoque en proyectos sostenibles y resilientes, a menudo financiados por los fondos europeos (Next Generation EU). Los desarrollos en infraestructuras de transporte, energía y tecnología están en auge, y requieren asesoría legal en cuanto a la estructuración de contratos de concesión, financiación de proyectos, adquisiciones y cumplimiento normativo. Además, el impulso hacia una construcción más verde y eficiente ha generado una demanda creciente en la asesoría sobre los marcos regulatorios de sostenibilidad y cumplimiento medioambiental.

El sector de la salud y las ciencias de la vida ha continuado creciendo tras la pandemia, con un aumento de las fusiones y adquisiciones en farmacéuticas, biotecnología y servicios sanitarios. Las empresas están buscando asesoría para gestionar los complejos desafíos regulatorios, las aprobaciones de productos, la protección de la propiedad intelectual, y la expansión internacional. Además, los avances en tecnologías médicas y telemedicina han creado un espacio para nuevas transacciones y acuerdos de colaboración, que requieren asesoría legal especializada.

Aunque el sector inmobiliario ha enfrentado algunos desafíos debido al aumento de los tipos de interés y la inflación, sigue habiendo demanda de asesoría en la estructuración de inversiones en activos residenciales, comerciales y logísticos. La creciente demanda por activos sostenibles, junto con el auge de la inversión en build to rent y en proyectos residenciales asequibles, ha generado una actividad continua en este sector. La revalorización de algunos activos distressed también ha generado oportunidades para operaciones de M&A y financiación que requieren un profundo análisis legal y fiscal.

TTR Data: ¿Cuáles serían los países que podrían ofrecer las mayores oportunidades en España en los próximos meses y por qué?

En los próximos meses, varios países presentan oportunidades relevantes para inversiones y operaciones en España, impulsados por diferentes factores económicos, comerciales y estratégicos.

Como abogado de corporate, es fundamental identificar aquellos países con mayor potencial para fomentar transacciones en sectores clave de la economía española. Entre ellos destacamos:

– Estados Unidos, que ha intensificado su interés en sectores estratégicos en Europa, y España. Las inversiones estadounidenses en tecnología, energía renovable, e infraestructura son especialmente relevantes. Además, con el auge de las empresas tecnológicas españolas y las oportunidades en energía verde, los inversores estadounidenses buscan ampliar su presencia en proyectos relacionados con la digitalización y la sostenibilidad, áreas que reciben fuerte apoyo tanto de la administración española como de los fondos europeos;

– Alemania sigue siendo un inversor clave en España. La relación comercial entre ambos países es sólida, especialmente en los sectores automotriz, industrial, y de energías renovables. Las empresas alemanas, que se caracterizan por su enfoque en la eficiencia y sostenibilidad, encuentran en España un mercado idóneo para inversiones en proyectos energéticos, manufactura avanzada y tecnologías verdes. Además, la política europea de transición energética y digitalización ofrece un marco favorable para las empresas alemanas que desean aprovechar estas oportunidades;

– Francia sigue ofreciendo oportunidades significativas. Los sectores en los que las empresas francesas han mostrado mayor interés incluyen energía (particularmente renovables), retail, infraestructuras y banca. La integración económica en la Unión Europea y la cercanía geográfica facilitan la expansión de empresas francesas en España, especialmente en los sectores donde ambos países tienen intereses comunes, como la industria automotriz y el transporte;

– Reino Unido sigue siendo un inversor relevante en España, especialmente en sectores como el inmobiliario, turismo, fintech y energías renovables. Las empresas británicas han mostrado interés en expandirse en el mercado español, tanto para aprovechar su posición como puerta de entrada a la UE como para diversificar sus activos tras el Brexit. Además, la fuerte presencia de expatriados británicos en España y los lazos históricos en el sector turístico siguen impulsando el interés en inversiones inmobiliarias y de infraestructura turística;

– China es un actor clave en las inversiones internacionales y ha mostrado un creciente interés en España, especialmente en sectores como infraestructura, telecomunicaciones y energías renovables. Las empresas chinas buscan expandir su influencia en Europa y ven a España como un mercado estratégico para proyectos de infraestructura, especialmente en logística y transporte, aprovechando la conectividad y ubicación geoestratégica de España como punto de entrada a Europa, África y América Latina. La colaboración en tecnología y digitalización también ha ganado relevancia;

– Los países del Golfo (Emiratos Árabes Unidos, Arabia Saudí y Qatar), que han diversificado sus inversiones globales en los últimos años, han identificado a España como un mercado atractivo, particularmente en sectores como infraestructuras, turismo de lujo, y energías renovables. Los fondos soberanos y empresas del Golfo están invirtiendo activamente en proyectos energéticos y logísticos en España, impulsados por las políticas de sostenibilidad y la creciente importancia del hidrógeno verde. Además, el sector turístico y hotelero sigue siendo un objetivo estratégico para estos inversores, quienes buscan diversificar sus activos y aprovechar la posición de España como destino turístico mundial;

– Y, por último, Canadá, que ha mostrado un interés creciente en España, particularmente en sectores de energía renovable y tecnología. Las empresas canadienses buscan oportunidades en proyectos de energía eólica, solar y en infraestructuras relacionadas con la sostenibilidad. Además, el creciente enfoque de Canadá en tecnologías limpias y sostenibles se alinea con los objetivos de inversión de España en los próximos años, facilitando colaboraciones y oportunidades de inversión mutuas.

TTR Data: ¿Cuáles serán las metas y desafíos de Fieldfisher para los próximos meses en España?

La meta será identificar oportunidades en sectores estratégicos como en el caso de las áreas de energías renovables, tecnología, salud y logística, que seguirán siendo prioritarias. Estas industrias no solo están en expansión, sino que también cuentan con apoyo tanto gubernamental como de inversores internacionales.

A medida que España se consolida como un destino clave para la inversión extranjera, será crucial tener acceso a transacciones cross-border, especialmente con inversores de Estados Unidos, Alemania, Francia y Reino Unido. El objetivo será proporcionar asesoría que facilite estas operaciones, garantizando el cumplimiento normativo y optimizando la estructura de las transacciones para maximizar el valor de las inversiones internacionales.

Además, con el aumento de empresas en dificultades debido al endurecimiento de las condiciones financieras y la desaceleración económica, la firma debe posicionarse como líder en la asesoría en transacciones de M&A distress. Aquí el objetivo será apoyar a los compradores a identificar activos a precios reducidos y estructurar transacciones que minimicen el riesgo. Del lado de los vendedores, se buscará maximizar el valor en la venta de activos no estratégicos o en procesos de reestructuración.

Otra meta será optimizar las transacciones a través de la digitalización ya que la integración de nuevas tecnologías en la gestión de operaciones transaccionales será fundamental. El objetivo será continuar utilizando herramientas tecnológicas avanzadas (por ejemplo, en due diligence automatizada, contratos inteligentes y gestión de datos) para aumentar la eficiencia y reducir los plazos de cierre de las operaciones.

Uno de los mayores desafíos sigue siendo la dificultad para acordar valoraciones justas debido a la volatilidad del mercado. Los compradores buscan aprovechar las condiciones económicas actuales para obtener descuentos, mientras que los vendedores, especialmente aquellos en sectores estratégicos, mantienen expectativas elevadas. Como asesores legales, será clave encontrar estructuras contractuales que puedan equilibrar estos intereses, como earn-outs, pagos diferidos y cláusulas de ajuste de precio.

El aumento de los tipos de interés y la mayor cautela de las entidades financieras para financiar adquisiciones podrían frenar algunas operaciones, especialmente aquellas apalancadas. El desafío será ayudar a los clientes a encontrar soluciones creativas de financiamiento, como la entrada de co-inversores, estructuras híbridas de deuda o capital, y refinanciaciones más flexibles.

El marco regulatorio, tanto en España como en la Unión Europea, está en constante cambio, especialmente en áreas como competencia, protección de datos, fiscalidad y sostenibilidad. El desafío para los próximos meses será mantener a los clientes informados sobre estos cambios y asegurar que las transacciones estén alineadas con las nuevas normativas, evitando sanciones o complicaciones legales que puedan retrasar o anular operaciones.

Las tensiones geopolíticas a nivel global, incluidas las incertidumbres generadas por el conflicto en Europa del Este y las disputas comerciales entre grandes potencias, pueden afectar la confianza del inversionista y la estabilidad de los mercados. Este es un desafío que exige una planificación estratégica cuidadosa, asesorando a los clientes sobre cómo mitigar los riesgos asociados a la volatilidad geopolítica y proteger sus inversiones.