Interview with Philip Whitchelo, Vice President for Strategic Business Development, Intralinks

Philip is responsible for business and corporate development at Intralinks, a provider of software and services to the global M&A, private equity and banking communities.

TTR – How would you describe the performance of the Spanish M&A market? Do you think the results of 2018 could beat those of 2017?

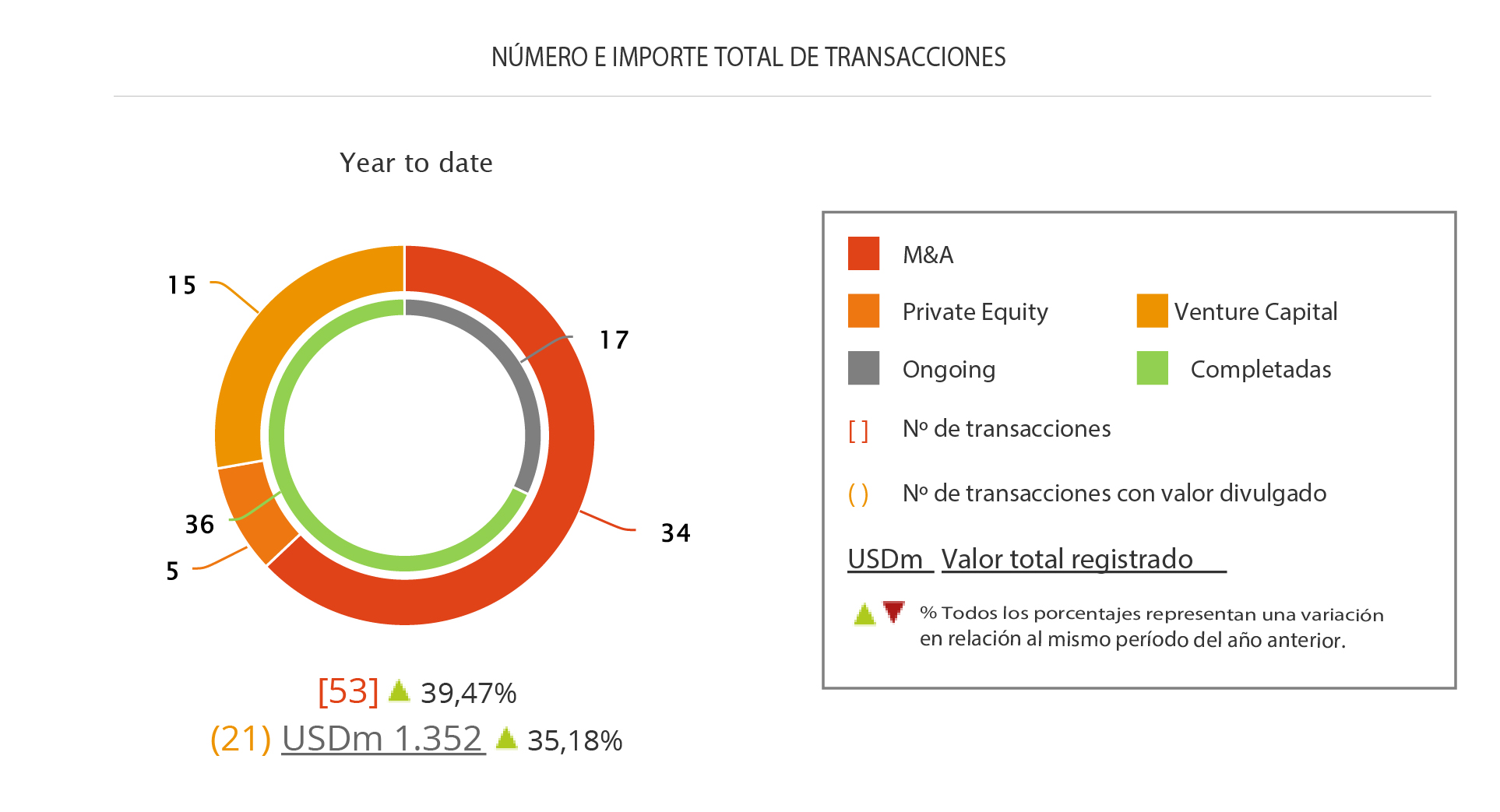

After a flat 2015 and a decline in 2016, the Spanish MA& market came roaring back in 2017: there were over 1,000 announced M&A deals for Spanish targets in 2017, a 14% increase over 2016. The conditions for M&A in 2018 are also supportive: improving global economic growth, low inflation, low interest rates, ready availability of debt finance, lots of corporate and private equity capital looking for acquisition opportunities. Our own Intralinks Deal Flow Predictor is forecasting worldwide M&A growth of up to 10% in 1H 2018, so it is entirely possible that 2018 could exceed 2017 for Spanish M&A announcements.

TTR – In which position, based on importance and size, would you place Spain’s M&A market among the European countries? Could you point some differences between Spain and the top ones?

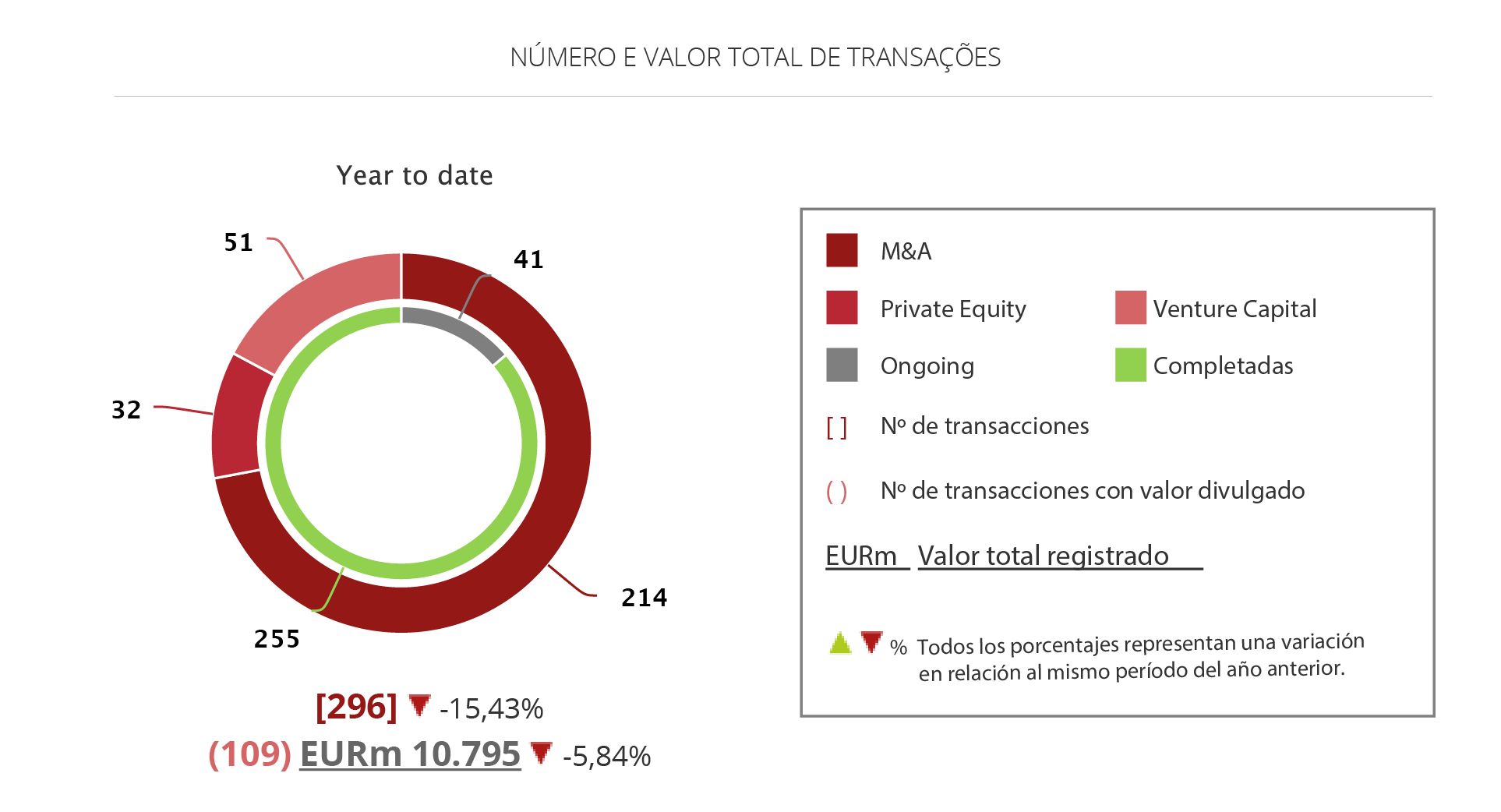

In Europe, Spain is the fourth or fifth largest target M&A market by both volume (number) and value. This is the same as Spain’s ranking as the fifth largest European economy. Spain has a relatively open M&A market and has the highest proportion of industrials, real estate and energy & power M&A among the top 5 European countries: these three sectors have accounted for over 60% of Spanish target M&A by value since 2013.

TTR – In general terms, would you say Spanish companies are highly demanded by foreign companies? Why?

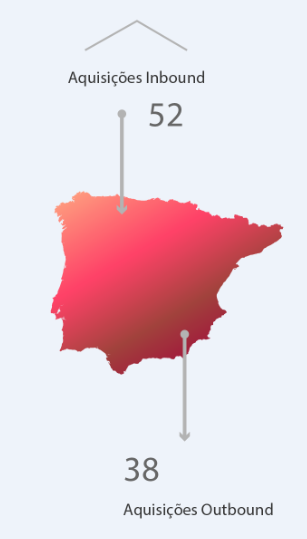

Yes, I would say so. Spain has a relatively open M&A market with a high level of cross-border M&A activity: since 2013, over 74% of Spanish target M&A by value has involved a foreign acquirer, the second highest percentage (after the UK) among the top 5 European countries. The Spanish economy is faster growing than the Euro area as a whole, although it is also more volatile: among the top 5 European economies, it is the one with the most “emerging market” characteristics.

TTR – You were recently involved in a study regarding cancelled deals worldwide in the last 25 years. Roughly speaking, which are the main reasons for deal failures?

Our study, which we conducted in partnership with the University of London’s Cass Business School, examined over 78,000 announced M&A deals including over 1,800 involving Spanish acquirers and targets. We identified several significant predictors of deal failure and deal success. Acquirers could increase their chances of deal success by negotiating target break fees, avoiding very large, transformational deals in favour of smaller strategic acquisitions, paying for multiple advisers, offering cash-only consideration and avoiding hostile and unsolicited acquisitions in favour of agreed deals.

TTR – In the specific case of Spain, how high is the rate of abandoned acquisitions? Are there specific circumstances that account for that figure?

Since 2010, Spain has the second highest rate of abandoned acquisitions, at 3.8%, among the major European countries, with only the UK (3.9%) being higher.

As an M&A analyst, do you think Donald Trump’s protective measures could have a strong impact in the European M&A markets or are they large enough to not be affected?

In 2018, the risks to the scenario of a fifth consecutive year of increasing M&A activity are twofold: political and financial. Increases in economic nationalism, protectionism and restrictions on global trade and cross-border economic integration all have the potential to negatively affect dealmaking sentiment. With global equity markets recently at record highs, and nine years since the last major trough, a correction that turns into a more serious sell-off could also prove negative for dealmaking confidence.

We may be seeing the start of such a protectionist trend, with the latest example being the blocking by US President Trump of Broadcom’s acquisition of US semiconductor manufacturer Qualcomm. Other countries, such as Germany, Australia and the UK, are also becoming more resistant to perceived foreign takeovers (especially from China and Asia) in sensitive industries such as technology, robotics, semiconductors, energy and land.

Rising protectionism in M&A would disproportionately affect countries which have a high volume of outbound (cross-border) M&A activity. In Europe, the UK and Germany have the highest proportion of outbound, cross-border acquisitions. The danger is that once the US becomes more protectionist, other countries could feel obliged to follow suit and protect their companies from foreign takeover.