Capital movilizado en el mercado M&A de Chile aumenta 191% en el segundo trimestre de 2018

- 30 operaciones registradas en el segundo trimestre alcanzan un importe de USD 5.838m

- Sector Financiero y de Seguros es el más destacado del semestre, con 19 operaciones

- Transacción del Trimestre: AES Gener concluye la venta de Eléctrica Santiago por USD 300m

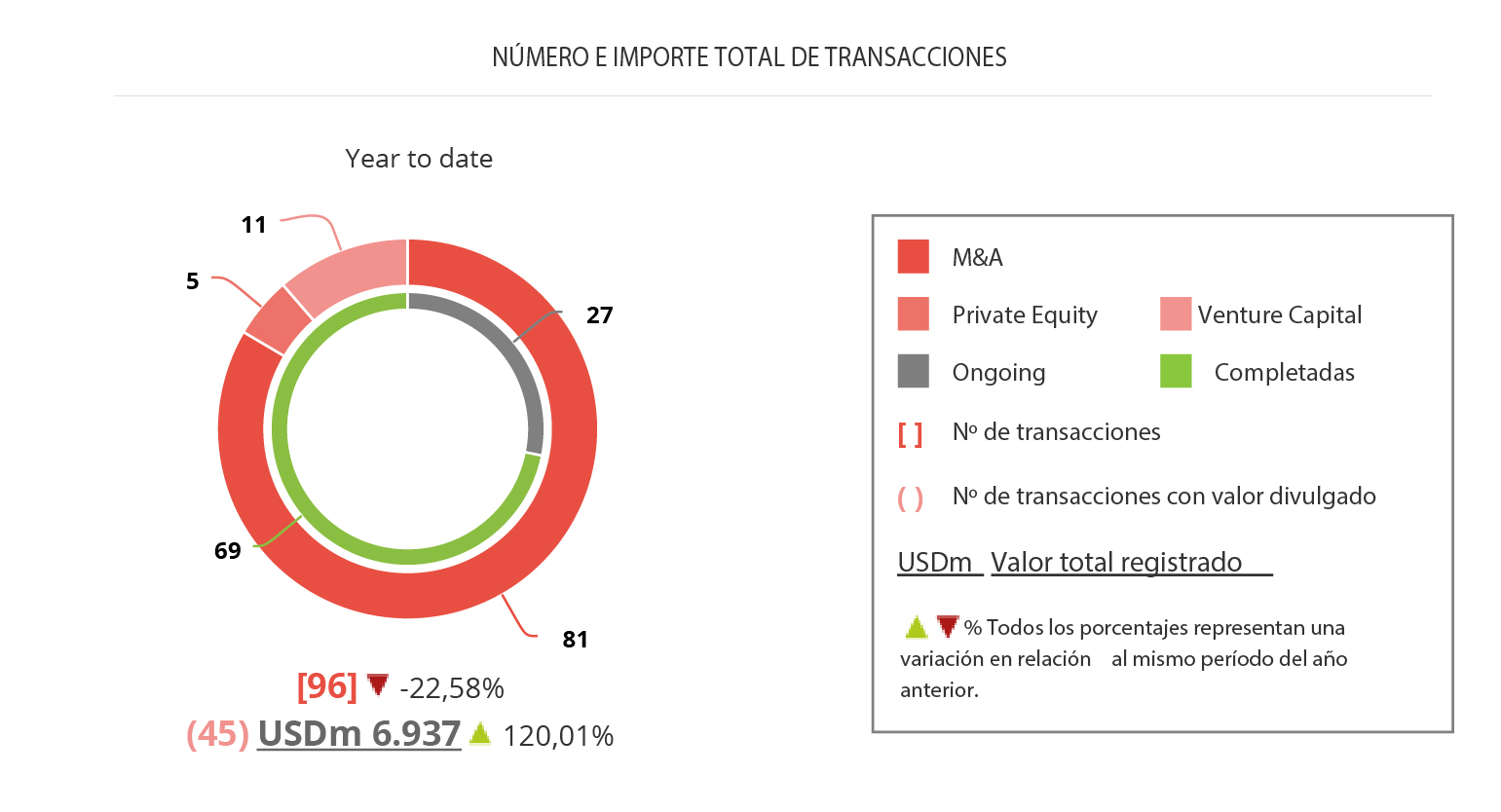

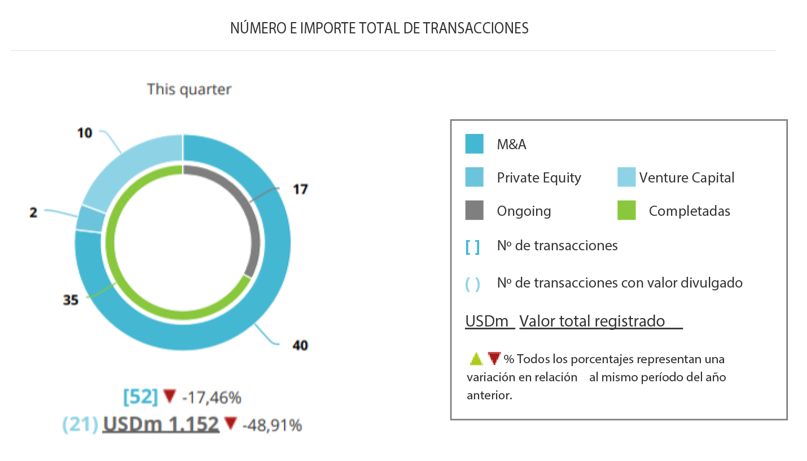

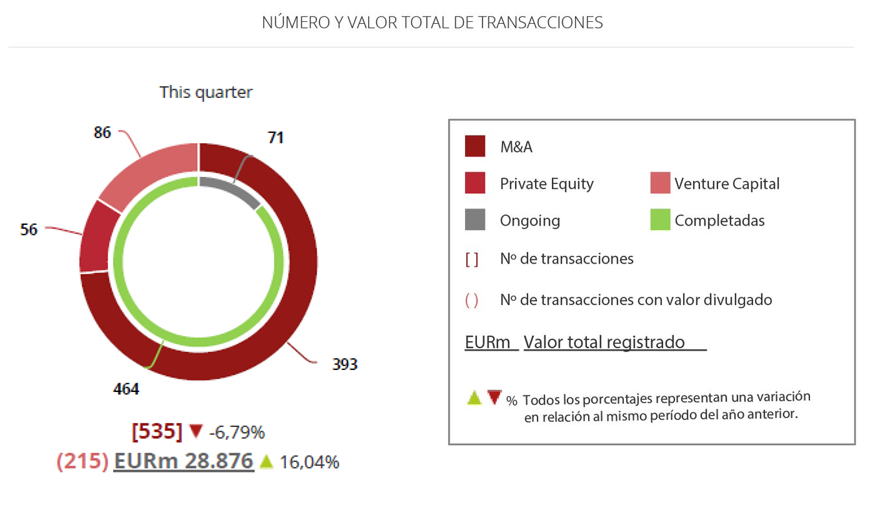

El mercado de M&A en Chile ha registrado hasta junio de 2018 un total de 96 operaciones, de las cuales 45 tienen un importe no confidencial que suman aproximadamente USD 6.937m, según el más reciente informe de Transactional Track Record. Estas cifran suponen una disminución del 22,58% en el número de operaciones y un aumento del 120,01% en el importe de las mismas, con respecto a las cifras de junio de 2017.

Por su parte, en el segundo trimestre del año se han producido un total de 58 transacciones, de las cuales 30 registran un importe conjunto de USD 5.838m, lo que implica un descenso del 3,33% en el número de operaciones y un aumento del 190,98% en el importe de las mismas, con respecto al segundo trimestre del año pasado.

De las operaciones contabilizadas de enero a junio, 34 son de mercado bajo (importes inferiores a USD 100m), 10 de mercado medio (entre USD 100m y USD 500m), y 1 de mercado alto (mayores a USD 500m).

En términos sectoriales, el sector Financiero y de Seguros es el que más transacciones ha contabilizado a lo largo de 2018, con un total de 19 operaciones, seguido por el sector de Internet, con 9; Distribución y Retail, con 8; y Minería, con 7.

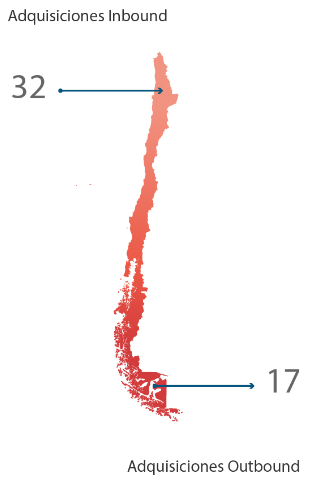

Por lo que respecta al mercado Cross-Border, en lo que va de año las empresas chilenas han apostado principalmente por invertir en Perú y México, con 7 y 4 transacciones, respectivamente. Por importe, destaca Perú, con USD 382,73m.

Por otro lado, Estados Unidos (5 operaciones), Argentina (4) y Canadá (3) son también los países que más han apostado por realizar adquisiciones estratégicas en Chile. Por importe, destaca China, con USD 4.132m.

Venture Capital

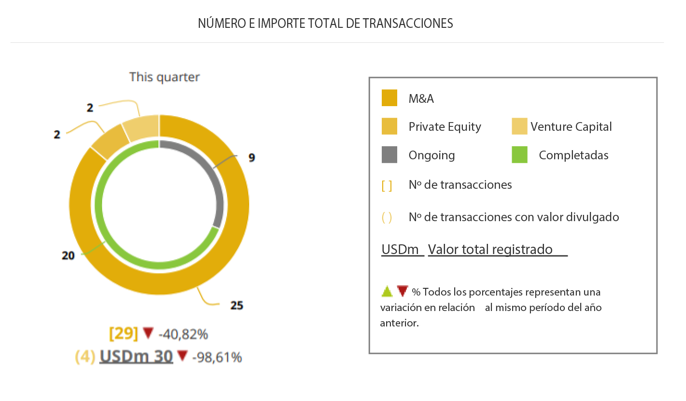

En el transcurso de 2018, Chile ha registrado 11 operaciones de Venture Capital, de las cuales 5 operaciones contabilizan un importe revelado de USD 6,50m. Estas operaciones representaron una tendencia al alza del 10% en el número de operaciones y una baja del 90% en el importe, con respecto al mismo periodo del año pasado.

Transacción Destacada

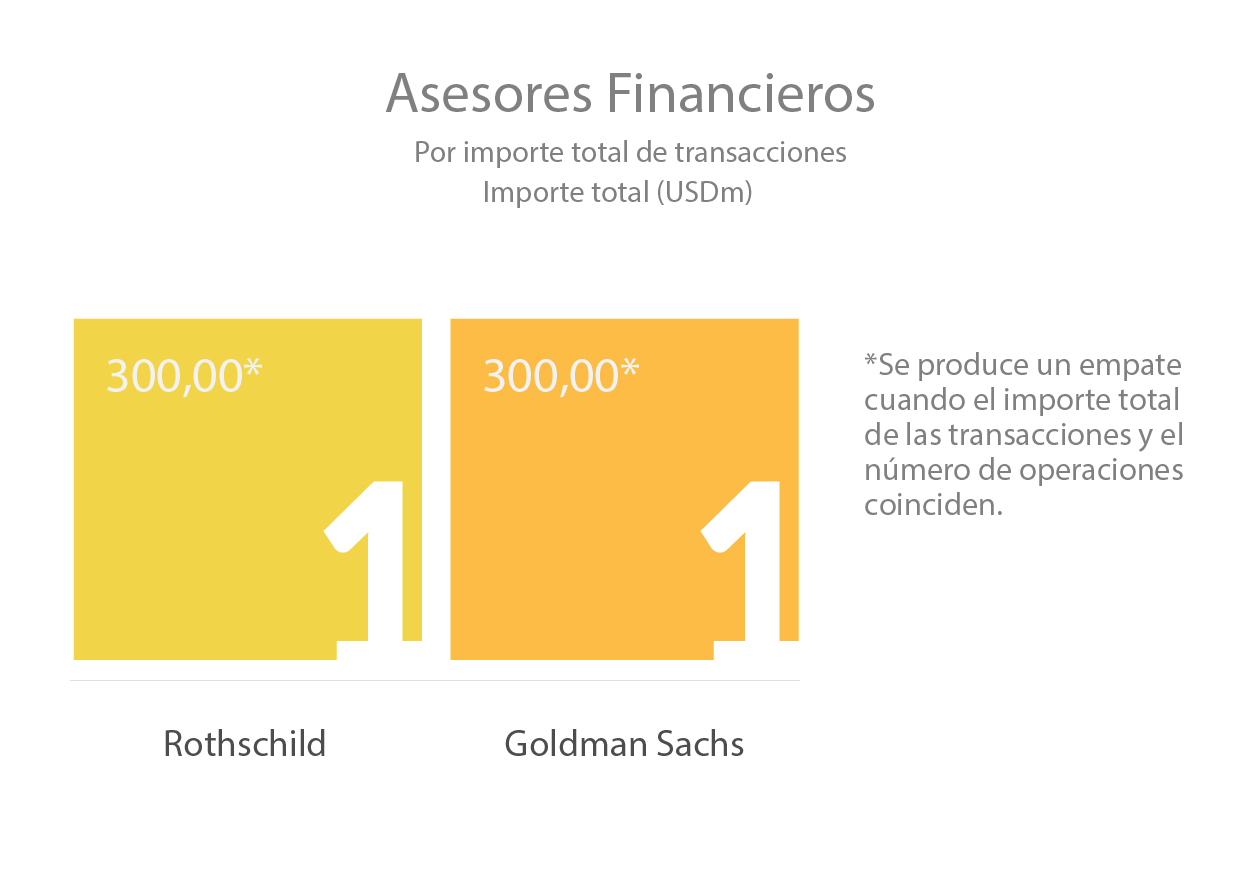

Para el segundo trimestre de 2018, Transactional Track Record ha seleccionado como operación destacada la realizada por AES Gener, en la que se ha concluido la venta de Eléctrica Santiago por USD 300m.

Para el segundo trimestre de 2018, Transactional Track Record ha seleccionado como operación destacada la realizada por AES Gener, en la que se ha concluido la venta de Eléctrica Santiago por USD 300m.

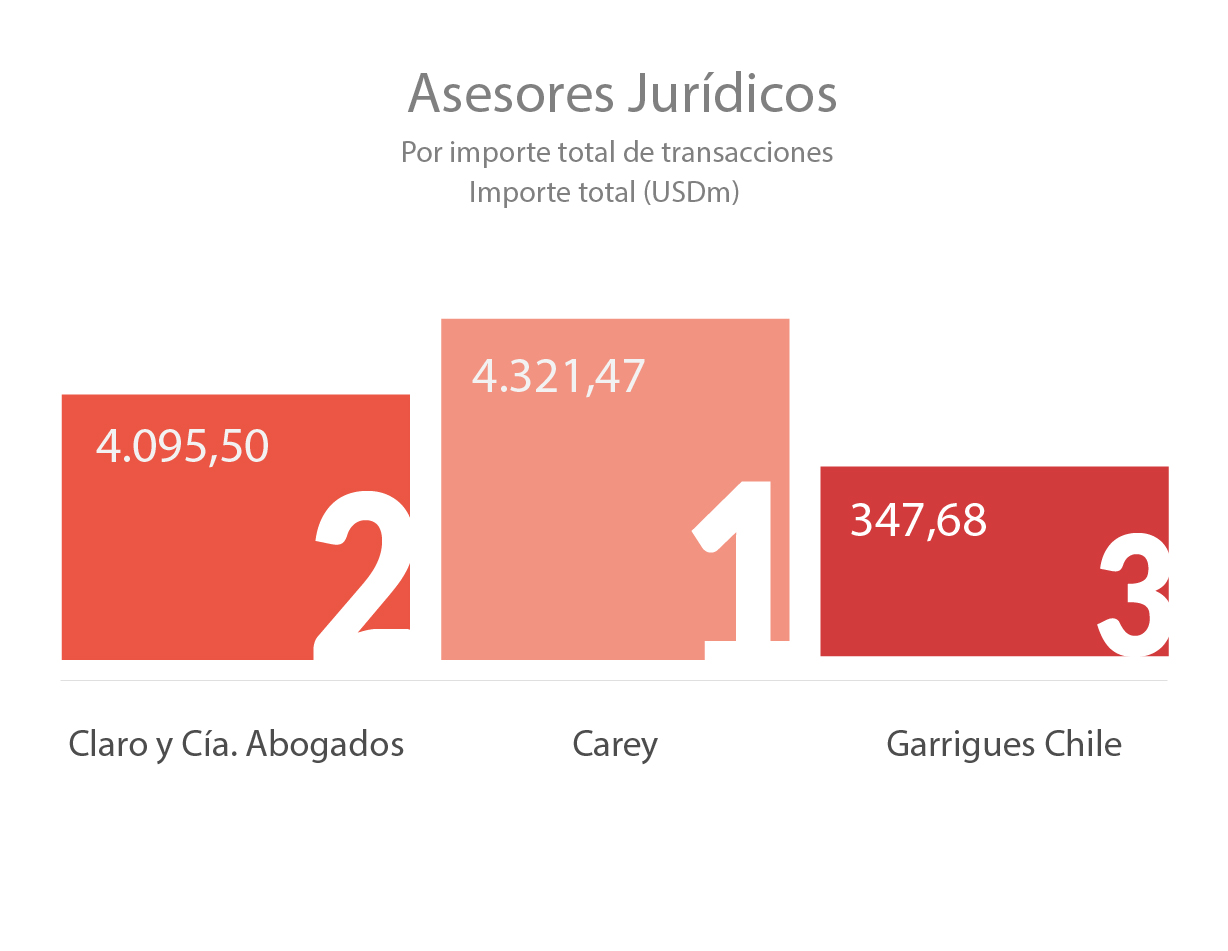

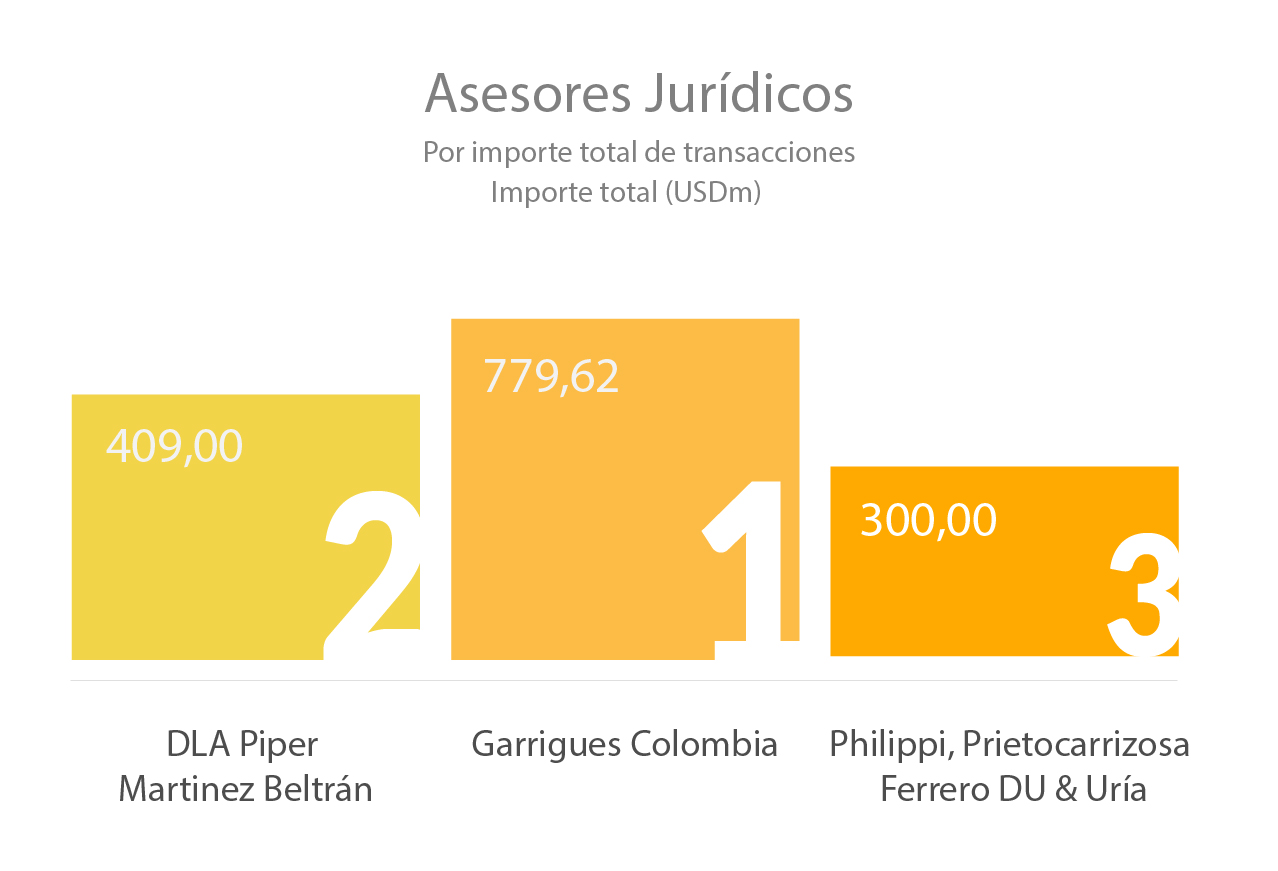

La operación ha estado asesorada por la parte legal por Claro y Cía. Abogados y por Philippi, Prietocarrizosa Ferrero DU & Uría Chile. Por la parte de asesoría jurídica en financiación de adquisiciones, se ha obtenido de Milbank, Tweed, Hadley & McCloy US; Garrigues Chile, y por Echeverría – Ilharreborde Abogados.

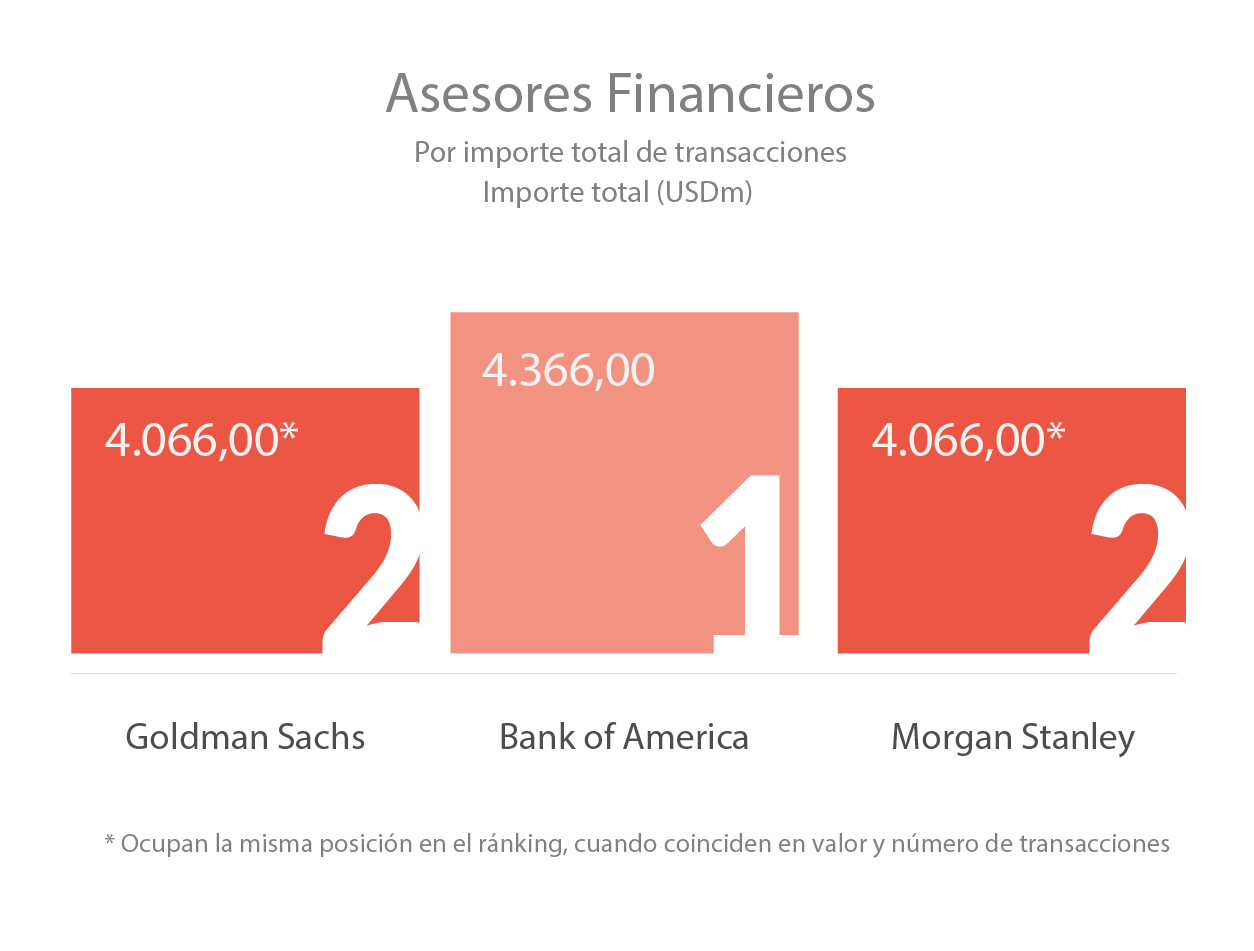

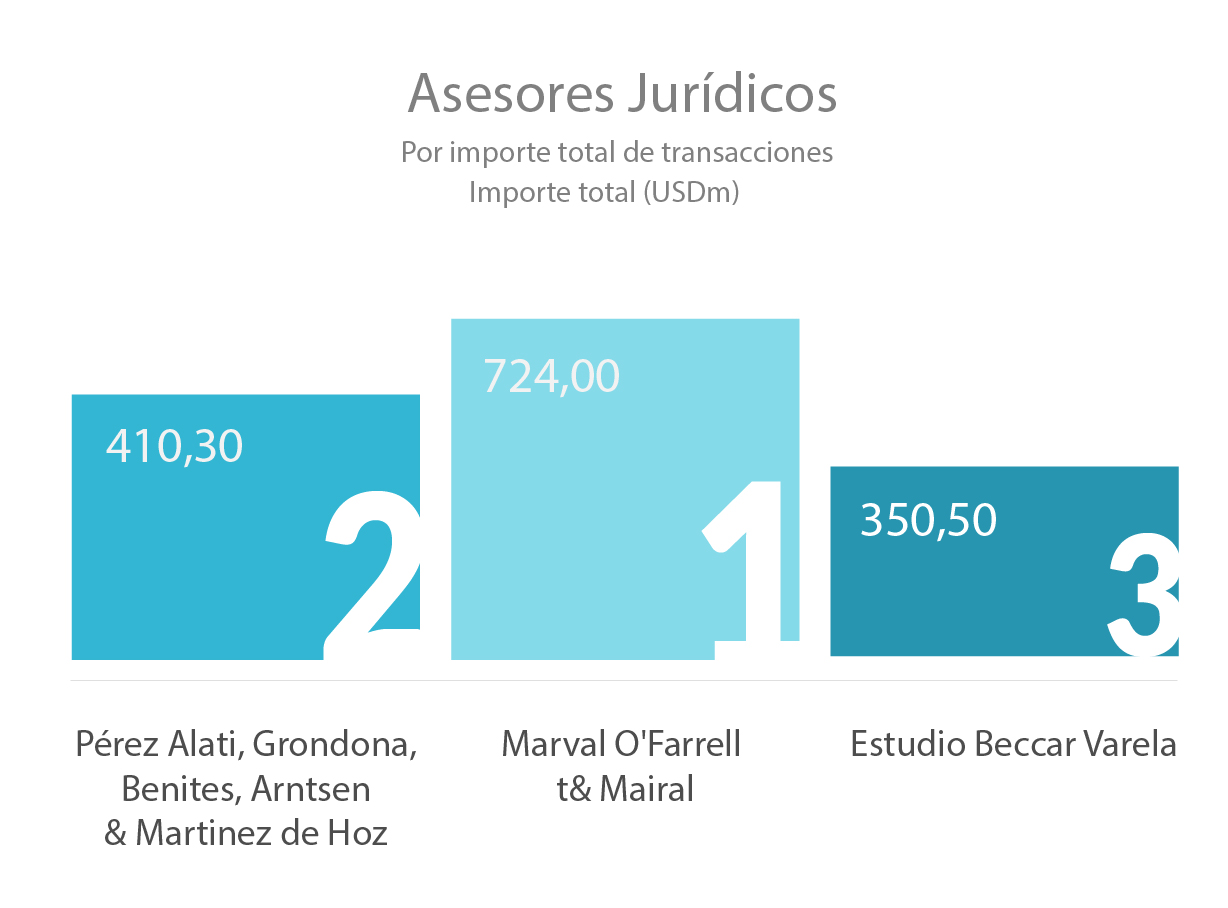

Ranking de Asesores Financieros y Jurídicos

El informe publica los rankings de asesoramiento financiero y jurídico del mercado M&A chileno durante el segundo trimestre de 2018, donde se informa de la actividad de las firmas destacadas por número de transacciones y por importe de las mismas.

En el ranking chileno de asesores jurídicos en el segmento de Fusiones y Adquisiciones, Carey ha ocupado el primer lugar por capital movilizado (USD 4.321,47m) y por número de operaciones, con 8 transacciones registradas en el país.