El importe del mercado M&A de México aumenta un 53,05% en el primer trimestre de 2018

- En los tres primeros meses del año se han registrado 75 transacciones en el país

- 31 operaciones registradas en el primer trimestre alcanzan un importe de USD 5.954m

- El sector financiero y de seguros es el más destacado del periodo, con 17 operaciones

- Transacción destacada: Treofan Group vende tres de sus subsidiarias mexicana

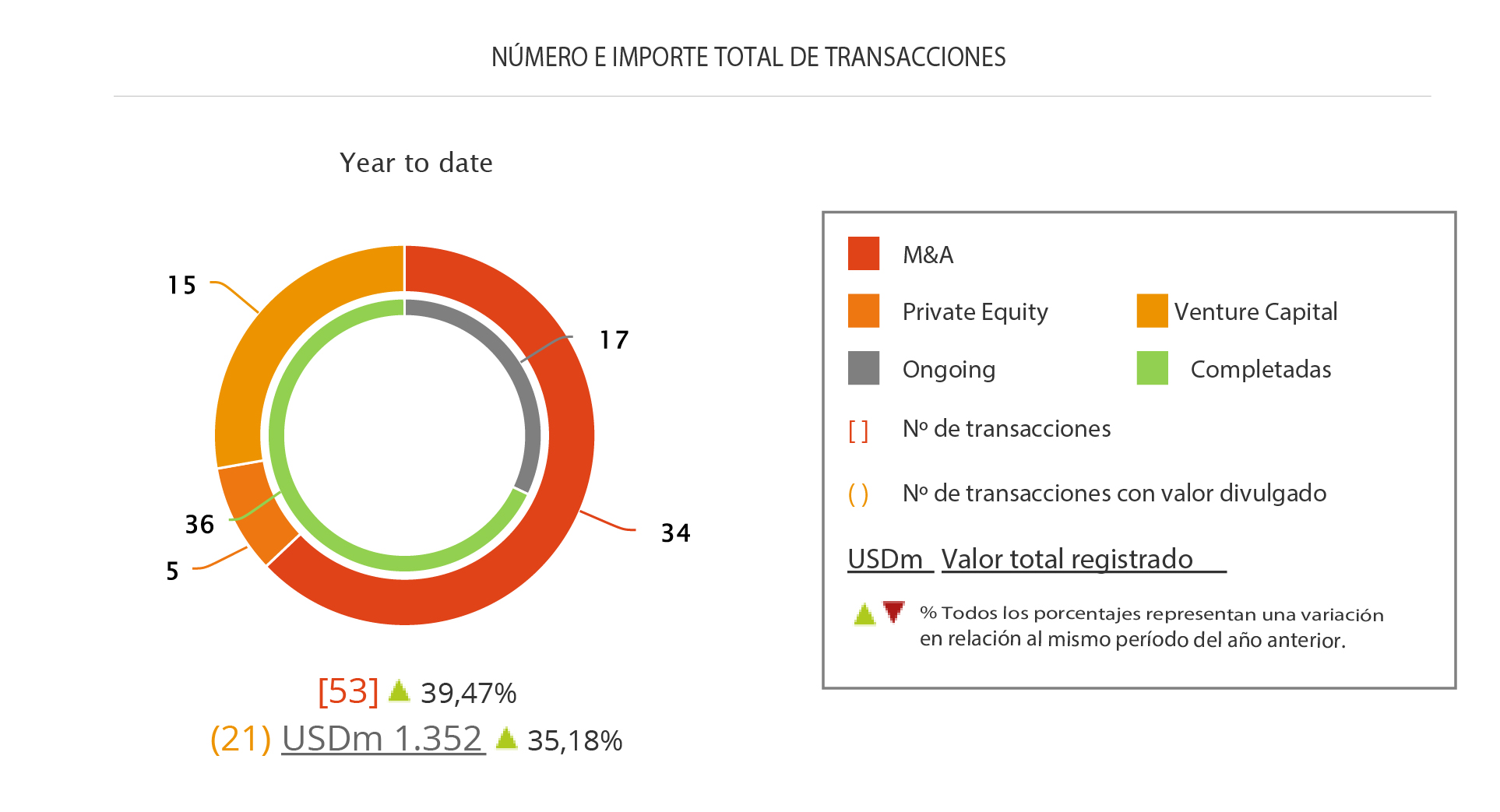

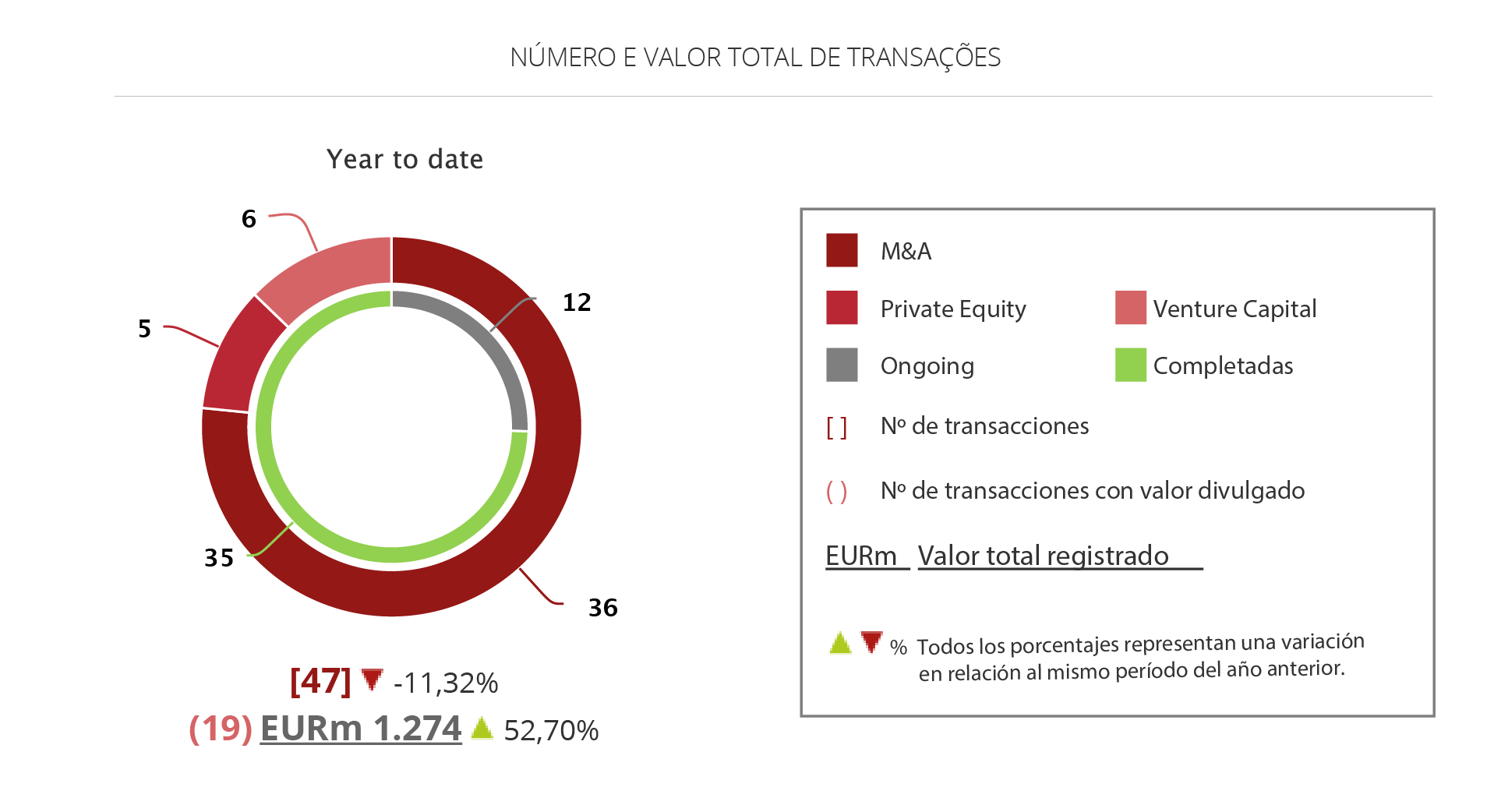

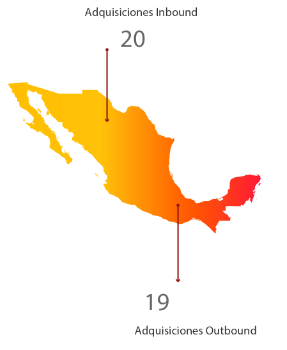

El mercado de M&A en México ha contabilizado en los tres primeros meses del año un total de 75 operaciones, de las cuales 31 suman un importe no confidencial de USD 5.954m, de acuerdo con el informe trimestral de Transactional Track Record (www.TTRecord.com) en colaboración con Merrill Corporation. Estos datos reflejan un aumento del 15,38% en el número de operaciones y del 53,05% en el importe de las mismas con respecto al primer trimestre de 2017.

Según el análisis comparativo de los últimos dos años, el primer trimestre de 2018 ha registrado el crecimiento más significativo tanto en las operaciones registradas, así como en el capital movilizado con respecto a los mismos periodos de 2017 y 2016.

De las operaciones contabilizadas de enero a marzo, 22 son de mercado bajo (importes inferiores a USD 100m), 6 de mercado medio (entre USD 100m y USD 500m) y 3 de mercado alto (superior a USD 500m).

En términos sectoriales, el sector Financiero y de Seguros es el que más transacciones ha contabilizado a lo largo de 2017, con un total de 11 operaciones, seguido por el Inmobiliario, con 9, además de Tecnología y Petróleo y Gas, con 7 operaciones cada uno.

Ámbito Cross-Border

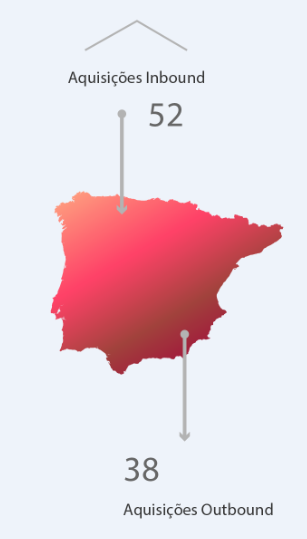

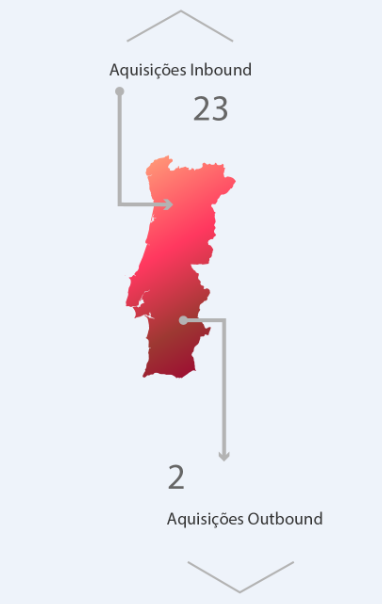

Por lo que respecta al mercado Cross-Border, en lo que va de año las empresas mexicanas han apostado principalmente por invertir en Estados Unidos, con 8 transacciones. Por importe, destaca de nuevo Estados Unidos, con USD 243m.

Por lo que respecta al mercado Cross-Border, en lo que va de año las empresas mexicanas han apostado principalmente por invertir en Estados Unidos, con 8 transacciones. Por importe, destaca de nuevo Estados Unidos, con USD 243m.

Por otro lado, Estados Unidos y España son también los países que más han apostado por realizar adquisiciones en México, con 9 y 3 operaciones, respectivamente. Por importe vuelve a destacar Estados Unidos, con USD 1.303,67m.

Private Equity y Venture Capital

En el primer trimestre de 2018 se han producido un total de 7 transacciones de Private Equity valoradas en USD 1.267,93m, las cuales representan una disminución del 13% en el número de operaciones y un aumento del 4.126% en el capital movilizado con respecto al primer trimestre de 2017.

Por su parte, en los tres primeros meses de 2018, México ha registrado 18 operaciones de Venture Capital valoradas en USD 175,58m, lo que representa un aumento del 50% en el número de operaciones y un ascenso del 4.000% en el capital movilizado con respecto al mismo periodo del año pasado.

Transacción Destacada

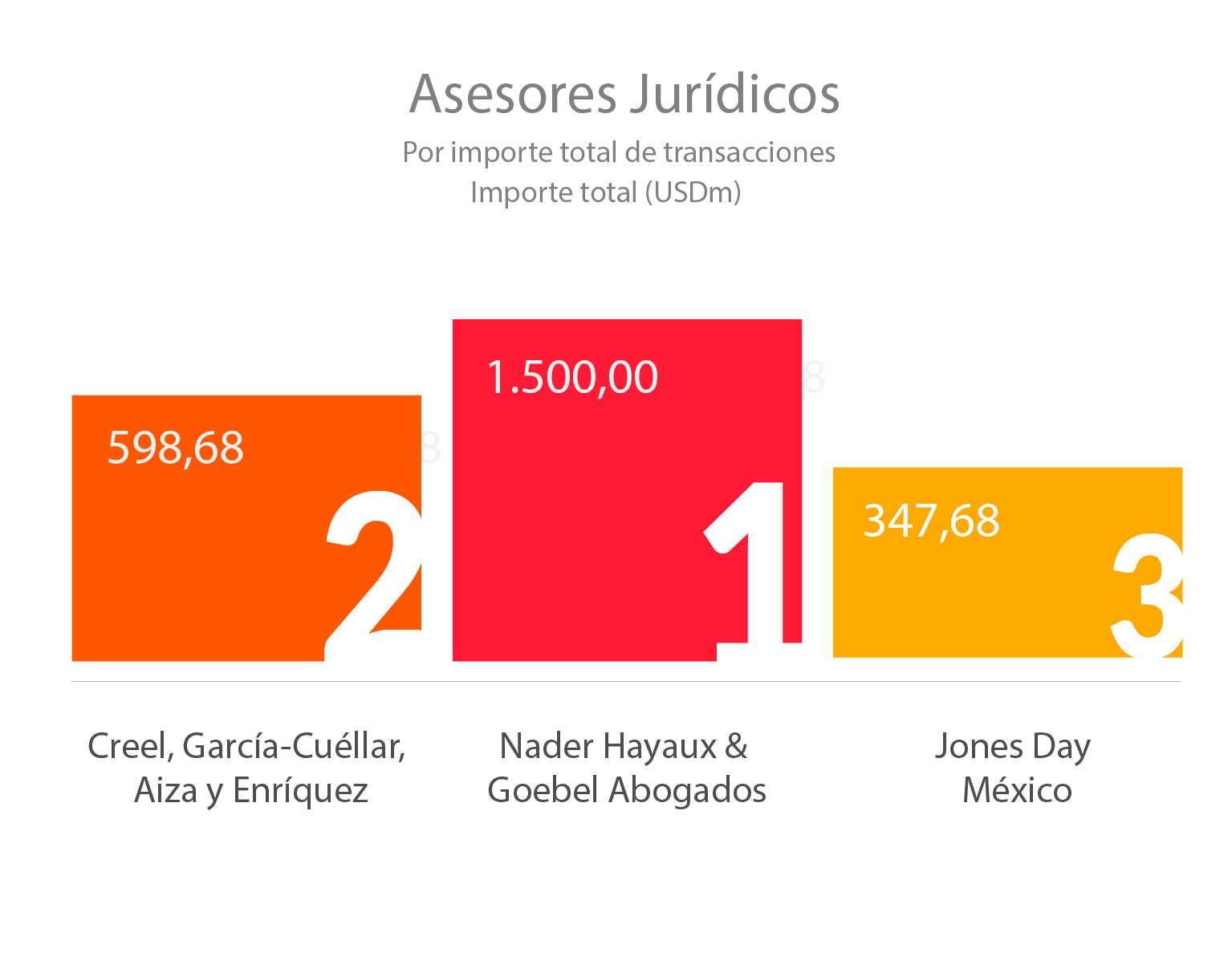

Para el primer trimestre de 2018, Transactional Track Record ha seleccionado como operación destacada venta de tres subsidiarias mexicanas de Treofan Group, valorada en USD 251m. La operación ha estado asesorada por la parte legal por Creel, García-Cuéllar, Aiza y Enríquez y por Allen & Overy Germany.

Para el primer trimestre de 2018, Transactional Track Record ha seleccionado como operación destacada venta de tres subsidiarias mexicanas de Treofan Group, valorada en USD 251m. La operación ha estado asesorada por la parte legal por Creel, García-Cuéllar, Aiza y Enríquez y por Allen & Overy Germany.

Lea más acerca de la transacción.

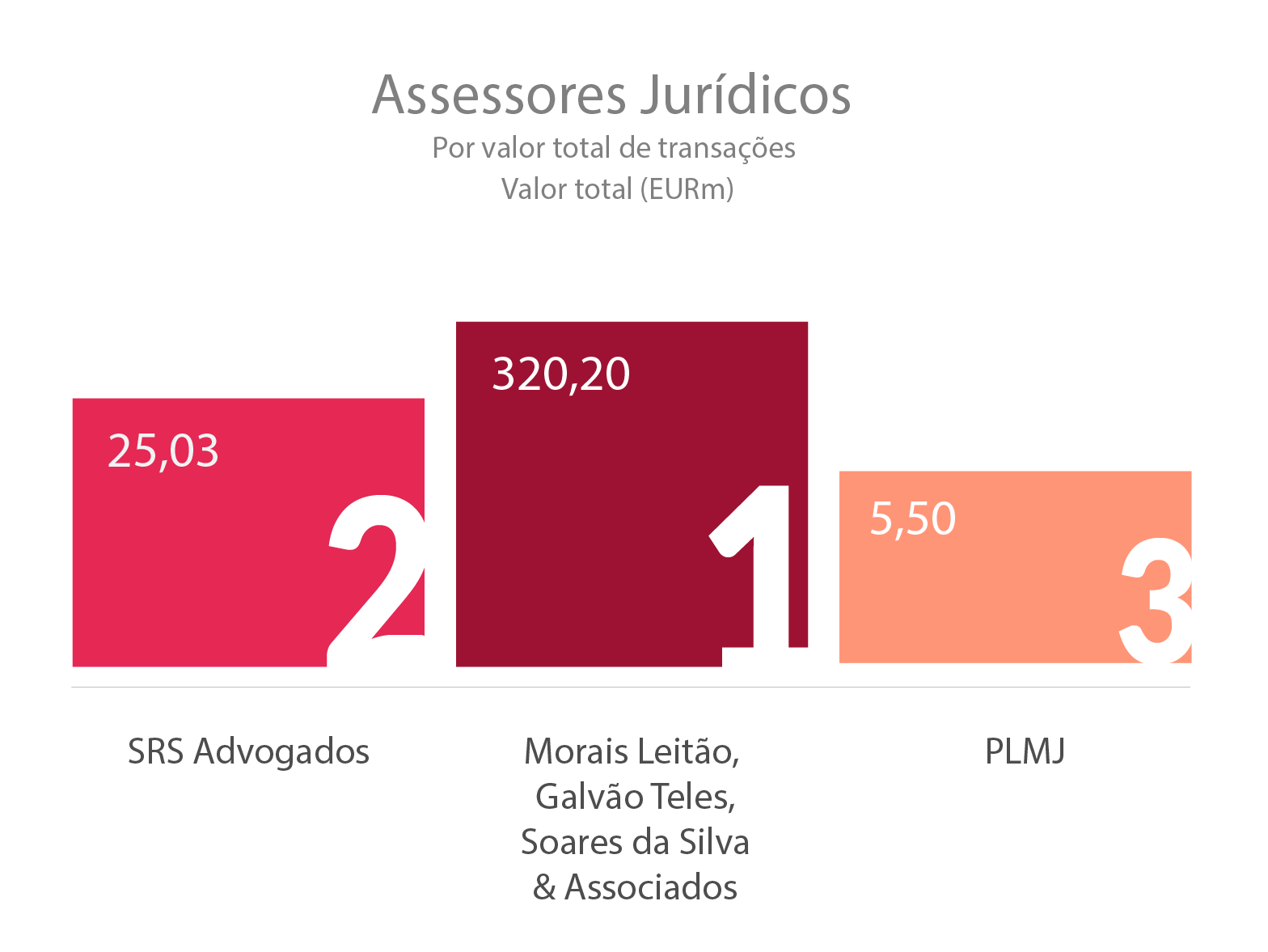

Ranking de asesores financieros y jurídicos

El informe publica los rankings de asesoramiento financiero y jurídico del primer trimestre de 2018 de M&A, Private Equity, Venture Capital y Mercado de Capitales, donde se informa de la actividad de las firmas destacadas por número de transacciones y por importe de las mismas.