El mercado transaccional español registra EUR 89.764m de capital movilizado en 2019

En el cuarto trimestre se han contabilizado 699 fusiones y adquisiciones

El sector inmobiliario ha sido el más activo del año, con 639 transacciones

En 2019 se han registrado 266 operaciones de Private Equity y 479 de Venture Capital

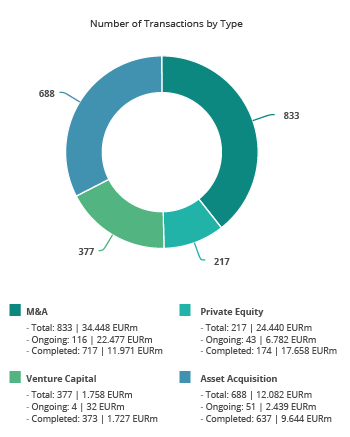

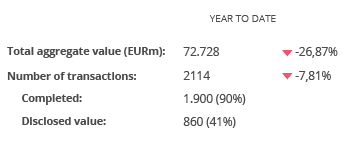

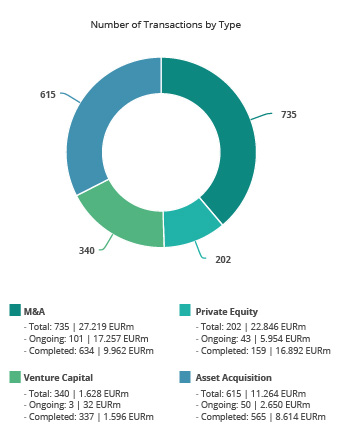

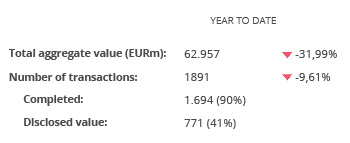

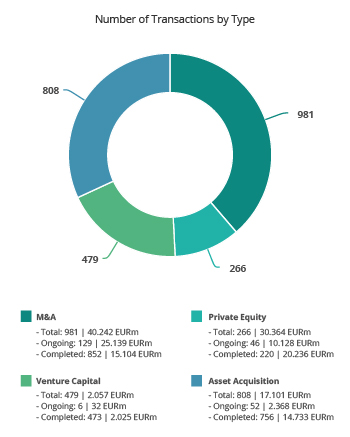

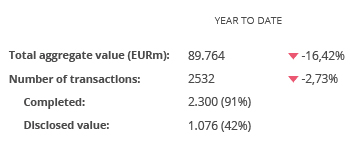

El mercado transaccional español ha registrado en 2019 un total de 2.532 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de EUR 89.764m, según el informe trimestral de TTR en colaboración con Allen & Overy e Intralinks. Estas cifran suponen una disminución del 2,73% en el número de operaciones y un descenso del 16,42% en el importe de las mismas, con respecto a 2018.

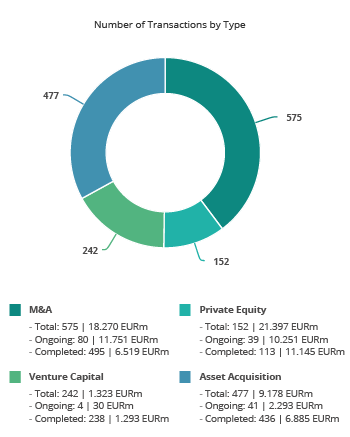

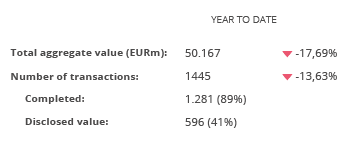

Por su parte, durante el cuarto trimestre de 2019 se han contabilizado un total de 699 operaciones con un importe agregado de EUR 31.919,23m.

En términos sectoriales, el Inmobiliario es el más activo del año, con un total de 639 transacciones, seguido por el Tecnológico, con 360, y el Financiero y de Seguros con 187.

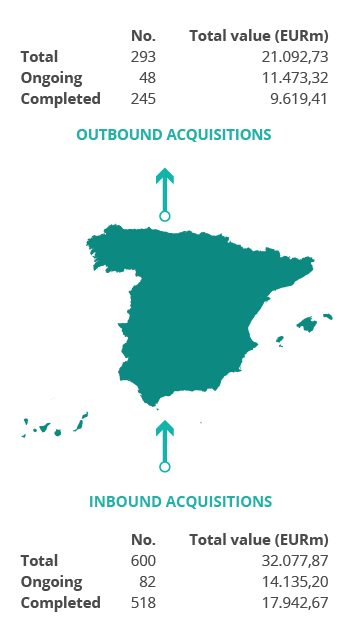

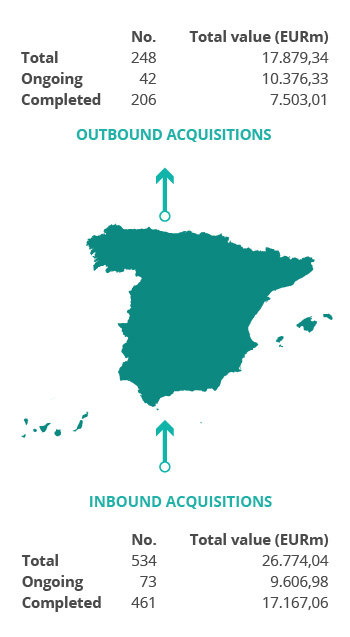

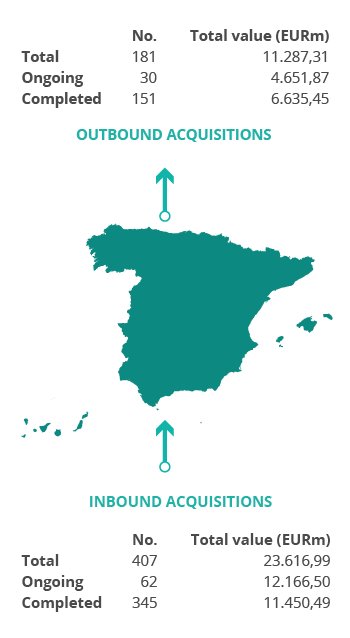

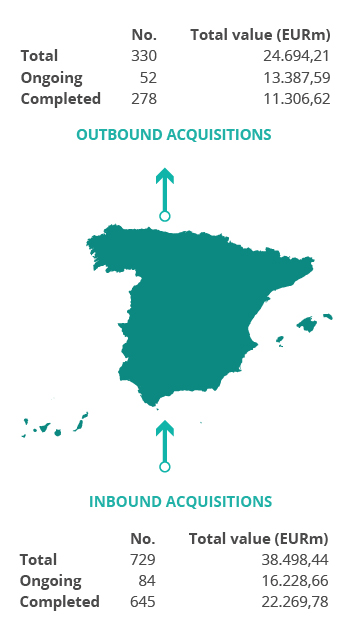

Ámbito Cross-Border

Por lo que respecta al mercado Cross-Border, las empresas españolas han elegido como principales destinos de sus inversiones en 2019 a Portugal y Estados Unidos, con 49 y 44 operaciones, respectivamente. En términos de importe, Estados Unidos es el país en el que España ha realizado un mayor desembolso, con un importe de EUR 8.068.04m.

Por otro lado, Estados Unidos (178), Reino Unido (128) y Francia (105) son los países que mayor número de inversiones han realizado en España a lo largo del año. Por importe, destaca también Estados Unidos, con un importe agregado de EUR 11.139,29m.

Private Equity, Venture Capital y Asset Acquisitions

En 2019 se han contabilizado un total de 266 operaciones de Private Equity, de las cuales 109 tienen un importe no confidencial agregado de EUR 30.364m. Esto supone una disminución del 5% en el número de operaciones y del 3,64% en el importe de las mismas con respecto a 2018.

Por su parte, en el mercado de Venture Capital se han llevado a cabo 479 transacciones en el año, de las cuales 382 tienen un importe no confidencial agregado de EUR 2.057m, lo cual representa un aumento del 7,40% en el número de operaciones, y un descenso del 3,36% en el importe de éstas, en términos interanuales.

En el segmento de Asset Acquisitions, se han registrado 808 operaciones por un valor de EUR 17.101m. En este caso, ha existido una disminución del 5,72% en el número de operaciones con respecto a 2018, así como un aumento del 4,67% en el importe de deals registrados.

Transacción del trimestre

En el cuarto trimestre de 2019, TTR ha seleccionado como transacción destacada la adquisición del 49% de Celeo por parte de APG.

La operación, valorada en EUR 601,72m, ha estado asesorada por la parte legal por Cuatrecasas España, y Uría Menéndez España.

Por la parte financiera, la operación ha sido asesorada por Santander Corporate Investment Banking (SCIB) y por Deloitte España.

Ranking de Asesores Legales y Financieros