El número de operaciones de M&A en España disminuye un 17% en el primer trimestre de 2020

En el primer trimestre se han contabilizado 484 fusiones y adquisiciones por EUR 8.387m

En el periodo se ha registrado 32 operaciones de Private Equity y 78 de Venture Capital

El sector inmobiliario ha registrado el mayor número de operaciones, con 122, pese a una caída del 26% con respecto al primer trimestre del año pasado

El sector Tecnológico aumentó un 13% su actividad con respecto al mismo periodo de 2019

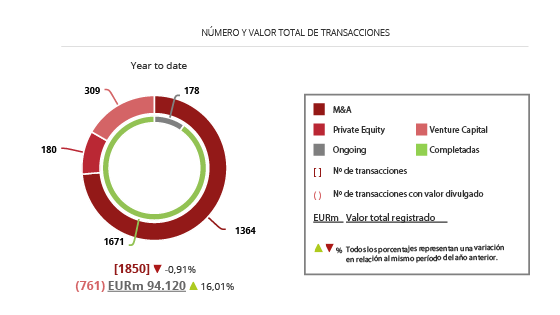

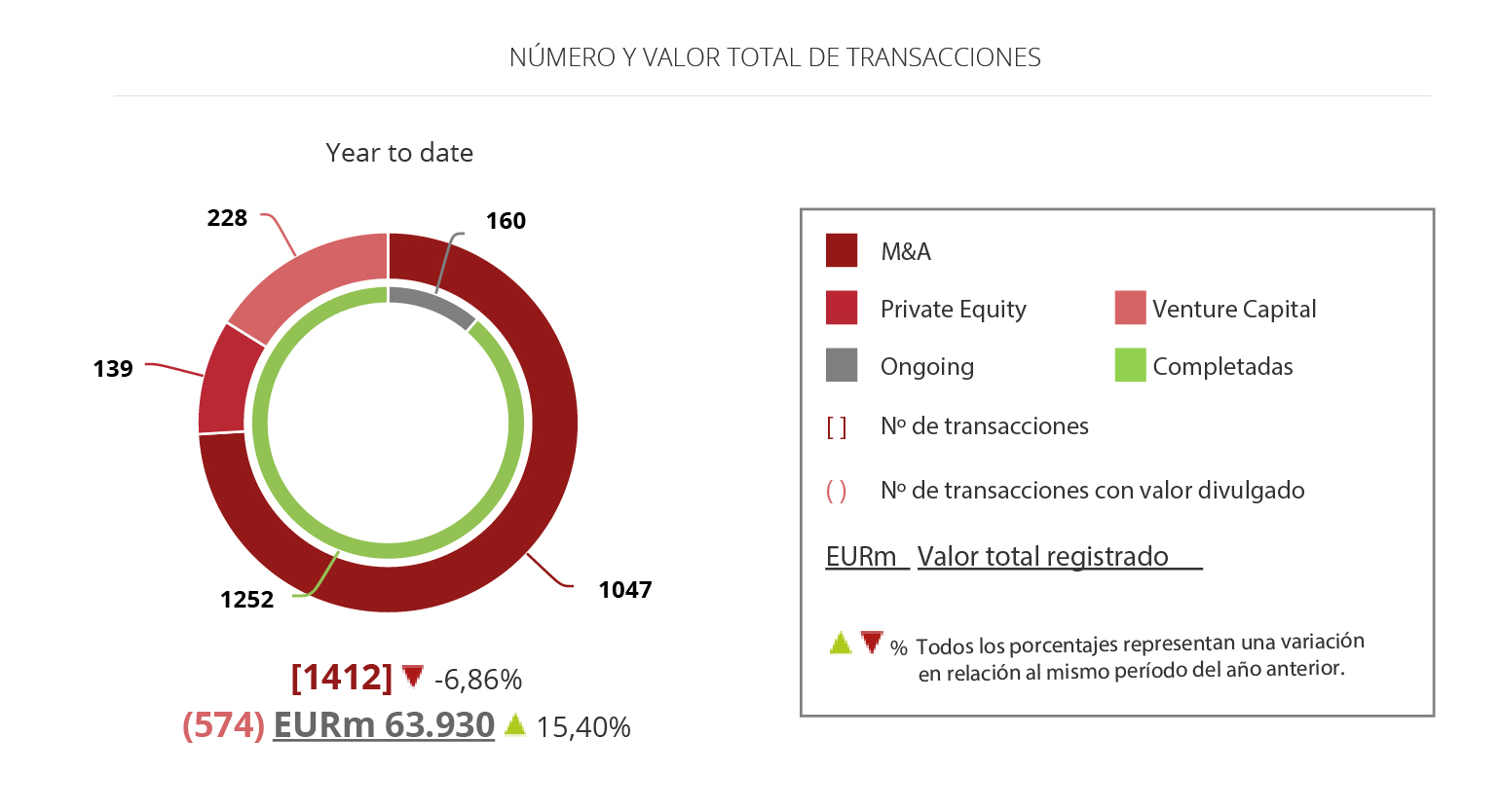

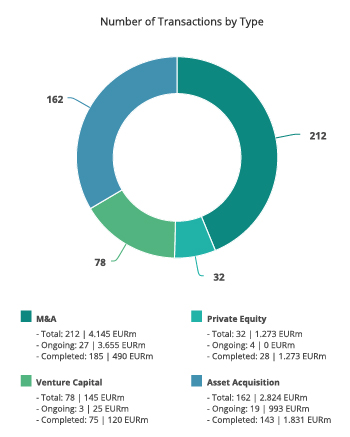

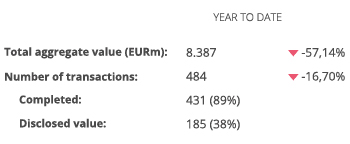

El mercado transaccional español cierra los tres primeros meses del año con un total de 484 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de EUR 8.387,22m, según el informe trimestral de TTR en colaboración con Intralinks. Estas cifran suponen una disminución del 16,70% en el número de operaciones y del 57,14% en el importe de las mismas, con respecto al mismo periodo de 2019.

En términos sectoriales, el Inmobiliario es el más activo del año, con un total de 122 transacciones, seguido por el sector Tecnológico, con 80, y el Financiero y de Seguros, con 37 operaciones. No obstante, el sector Inmobiliario registra una disminución del 26% con respecto al primer trimestre de 2019, mientras que el sector de Tecnología aumenta su actividad en un 13%, y el sector Financiero y de Seguros mantiene una tendencia estable con respecto al mismo periodo del año pasado.

Ámbito Cross-Border

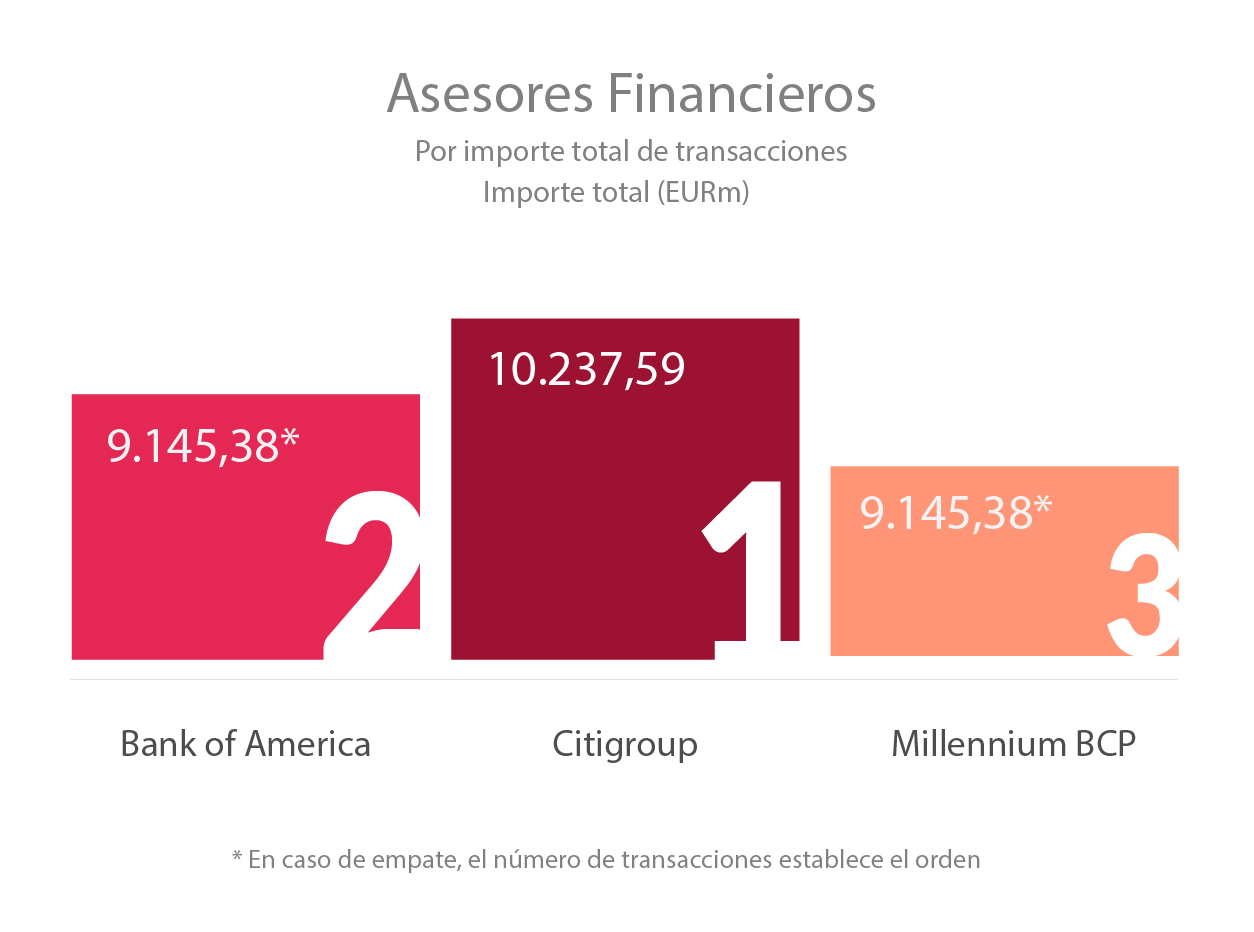

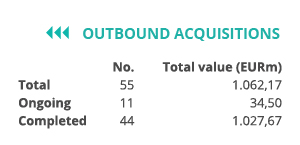

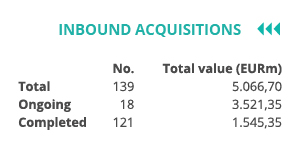

Por lo que respecta al mercado Cross-Border, en el primer trimestre del año, las empresas españolas han elegido como principales destinos de sus inversiones a Portugal y Francia, con 7 y 6 operaciones, respectivamente. En términos de importe, Portugal es el país en el que España ha realizado un mayor desembolso, con un importe agregado de EUR 800m.

Por otro lado, Reino Unido (33), Estados Unidos (21) y Alemania (15) son los países que mayor número de inversiones han realizado en España. Por importe destaca Alemania, con un importe agregado de EUR 1.466,10m.

Private Equity y Venture Capital

En los tres primeros meses de 2020 se han contabilizado un total de 32 operaciones de Private Equity, de las cuales 8 de esas transacciones tienen un importe no confidencial agregado de EUR 1.273m. Esto supone una disminución del 48,39% en el número de operaciones y un descenso del 87,32% en el importe de las mismas con respecto al mismo periodo del año anterior.

Por su parte, en el mercado de Venture Capital se han llevado a cabo 78 transacciones, de las cuales 67 tienen un importe no confidencial agregado de EUR 145m. En este caso, ha existido un descenso con respecto al primer trimestre de 2019 del 23,53% en el número de las operaciones, y una reducción del 59,23% en el capital movilizado.

Asset Acquisitions

En el mercado de adquisición de activos, se han cerrado en el primer trimestre del año 162 transacciones con un importe de EUR 2.824m, lo cual implica un descenso del 17,17% en el número de operaciones y una disminución del 25,38% en su importe con respecto al mismo periodo de 2019.

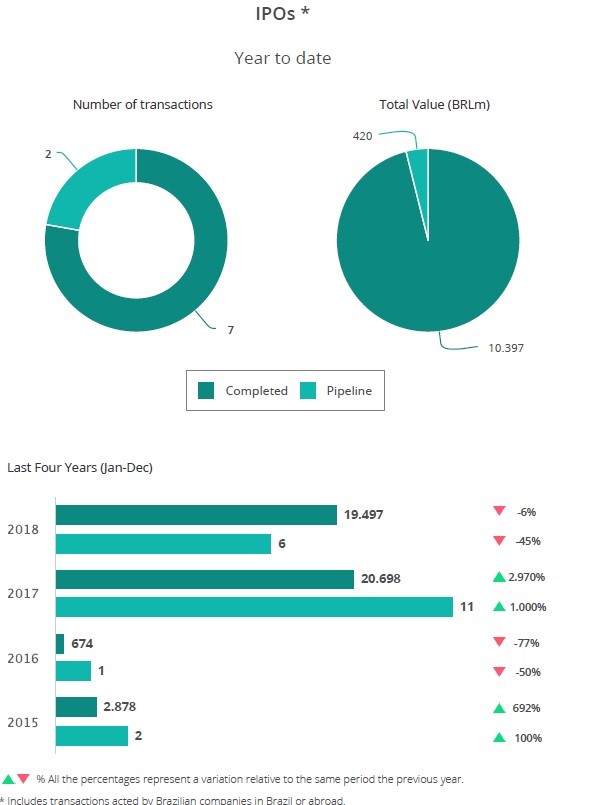

Mercado de Capitales

En el mercado de capitales español se han cerrado en los tres primeros meses de 2020 dos salidas a Bolsa y siete ampliaciones de capital.

Transacción del trimestre

En el primer trimestre de 2020, TTR ha seleccionado como transacción destacada la adquisición de un 26,2% de Shangai RAAS Blood Products por parte de Grifols, valorada en EUR 1.744,32m.

Los asesores legales implicados en la operación han sido Osborne Clarke Spain, Proskauer Rose, y JunHe, como asesores de Grifols; y Uría Menéndez España y Freshfields Bruckhaus Deringer España, como asesores de Shanghai RAAS Blood Products. Por otro lado, Nomura, CICC – China International Capital Corporation, y BBVA Corporate & Investment Banking han sido los asesores financieros de la operación, prestando servicio a Grifols.

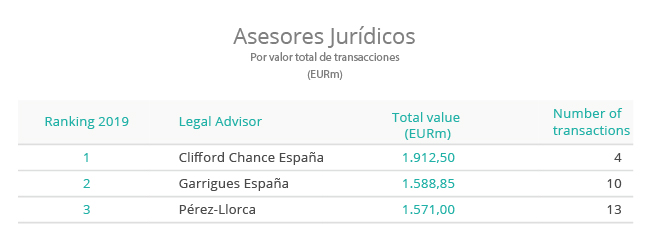

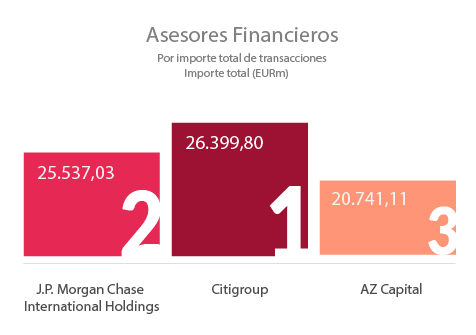

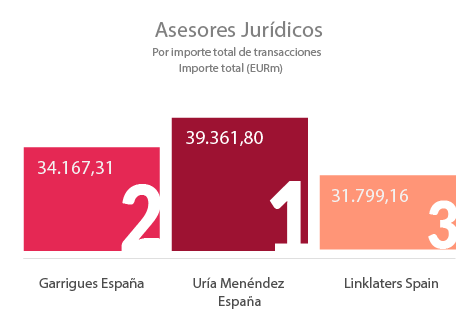

Ranking de asesores financieros y jurídicos