Volume de Fusões e Aquisições volta a crescer no terceiro trimestre

Estados Unidos continuam sendo o principal investidor no Brasil

Fundos de Venture Capital movimentam BRL 12,8bi até setembro

O setor Tecnológico continua sendo o mais ativo do ano

Patrocinado pelo:

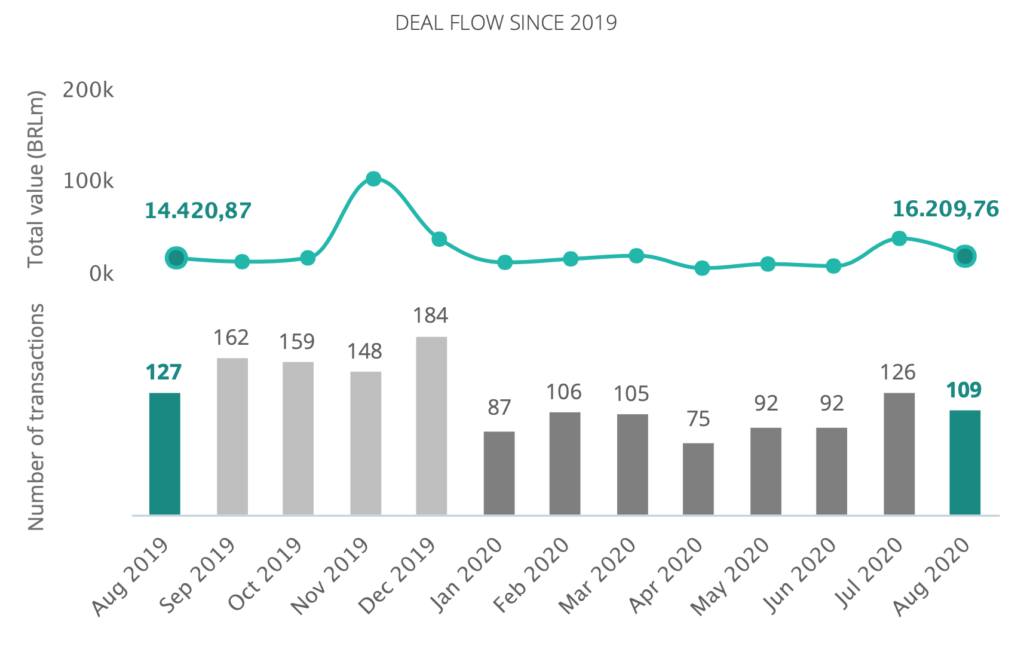

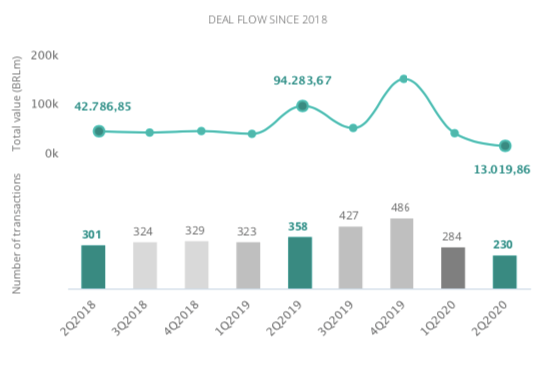

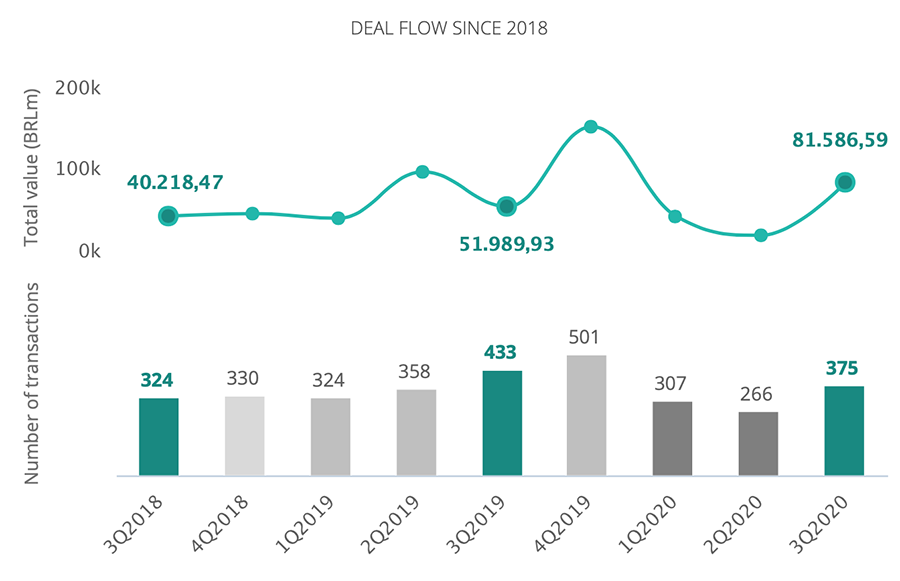

O mercado transacional brasileiro registrou até o fim de setembro, 948 operações com um valor total de BRL 137,9bi, segundo dados do TTR. Isto representa uma redução de 25% do valor movimentado e uma diminuição de 15% no número de transações em relação ao mesmo período de 2019.

Por sua vez, só no terceiro trimestre do ano se registraram 375 transações de fusões e aquisições entre anunciadas e concluídas, por um valor total de BRL 81,6bi. O valor movimentado aumentou em 57% na comparação anual, já a redução do número de transações em relação ao 3T19 foi de 14%. Em relação à comparação trimestral, é possível observar uma reversão na tendência de queda no volume de transações experimentada nos dois primeiros trimestres do ano.

O setor Tecnológico continua sendo o mais ativo do ano, com um aumento de 3% na comparação anual, com 285 transações. No segundo lugar, o setor Financeiro e Seguros diminuiu em 11% o número de transações, com 141 operações registradas. Já o setor Imobiliário teve uma redução de 18%, com 96 transações no período.

Âmbito Cross-Border

Os Estados Unidos continuam sendo o principal investidor no Brasil, apesar da redução de 10% no volume de aquisições até o final de setembro. Foram 85 operações em diversos setores, sendo 38 no segmento de tecnologia e internet. O segundo país que mais adquiriu empresas brasileiras foi Alemanha com 16 transações registradas até o final do 3T20.

Da mesma forma, Fundos de Private Equity e Venture Capital estrangeiros também reduziram pela metade seus investimentos no Brasil, se comparado com o mesmo período de 2019.

Em relação à atuação brasileira no exterior, Estados Unidos é o destino favorito na hora de realizar investimentos, com 14 transações registadas até o fim de setembro. Os empresas colombianas aparecem em segundo lugar, com cinco transações.

Private Equity

Até setembro, fundos de Private Equity estiveram envolvidos em 67 transações, sendo 25 com valor divulgado que somaram BRL 4,4bi. O volume de negócios ficou 8% abaixo do registrado no mesmo período do ano anterior. Neste período é possível observar um aumento dos investimentos no setor de Distribuição e Varejo, um aumento de 150%.

Venture Capital

Os fundos de Venture Capital movimentaram um total de BRL 12,8bi até o fim de setembro, aumento de 56% em relação a 2019. Foram 248 investimentos, representando um crescimento anual de 17%. O setor mais ativo foi o de Tecnologia com 154 transações, aumento de 22% na comparação anual. O setor de Financeiro e Seguros apresentou 46 transações, crescimento de 10% e o terceiro setor mais ativo foi o de Higiene e Saúde com um salto de 127% em relação a 2019, com 25 investimentos.

Transação do trimestre

A transação destacada pelo TTR no 3T20 foi a aquisição da operação de automóveis e ramos elementares da SulAmérica por parte da Allianz Seguros. A operação do setor de seguros movimentou BRL 3bi.

A transação contou com a assessoria legal dos escritórios Mattos Filho, Veiga Filho, Marrey Jr. e Quiroga Advogados e BMA – Barbosa Müssnich Aragão. A assessoria financeira ficou por conta da Olimpia Partners e Goldman Sachs do Brasil.

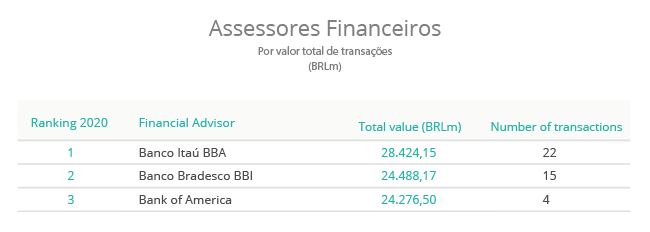

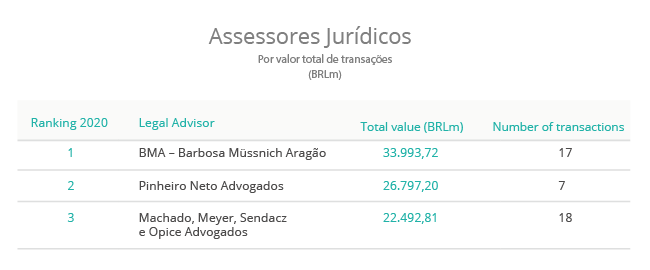

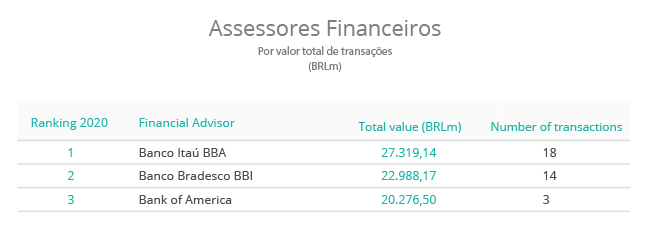

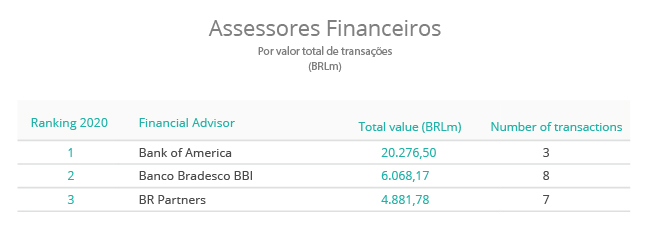

Ranking de assessores Jurídicos e Financeiros

O relatório publica os rankings de assessores financeiros e jurídicos até setembro de 2020 en M&A, Private Equity, Venture Capital e Mercado de Capitais, onde se informa a atividade das firmas destacadas pelo número de transações e pelo valor total das mesmas.