TTR DealMaker Q&A con Hugo Écija, Socio Fundador y Presidente Ejecutivo de Ecija

Considerado como el Mejor Abogado Español en Derecho de los Medios y en Propiedad Intelectual, por los más prestigiosos rankings y directorios del sector legal (Best Lawyers, Chambers and Partners, Legal 500, Best of the Best), ha participado en las mayores fusiones y operaciones de concentración en el sector de los medios.

_____________________________________________

TTR: ¿Cómo describiría la actividad del mercado de M&A español en lo que va de 2019?

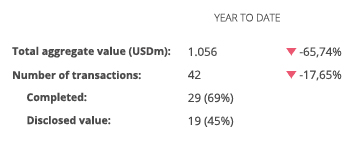

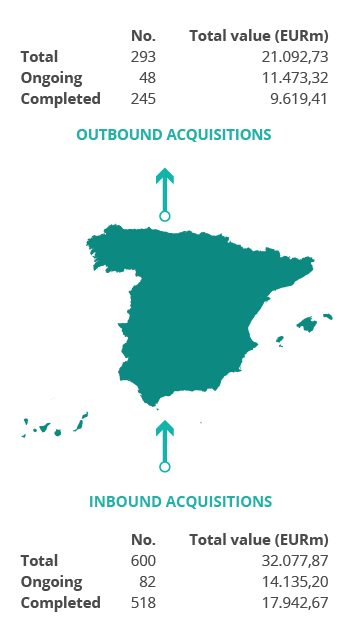

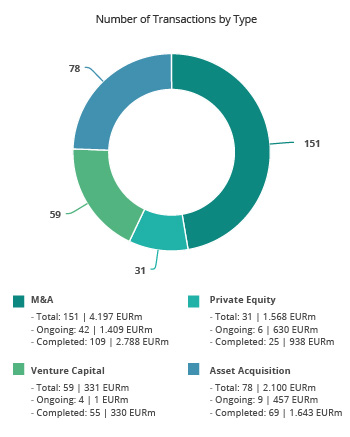

2019 ha sido un año positivo para el mercado español de M&A. El volumen de transacciones ha aumentado casi un 6% el año pasado. Asimismo, las empresas españolas han incrementado sus inversiones en el extranjero. Algunas cifras dicen que las transacciones aumentaron un 13,4% entre enero y septiembre de este año. Sin embargo, estos datos contrastan con la disminución, en número y valor, de las inversiones realizadas por empresas extranjeras en empresas españolas.

Somos optimistas dado el protagonismo que han adquirido los fondos de private equity en el cierre de transacciones corporativas. Seguimos viendo interés por adquirir participaciones en compañías tecnológicas y disruptivas; así como un apetito por activos de calidad en el mercado. Todo esto nos lleva a esperar una mejora de la actividad transaccional.

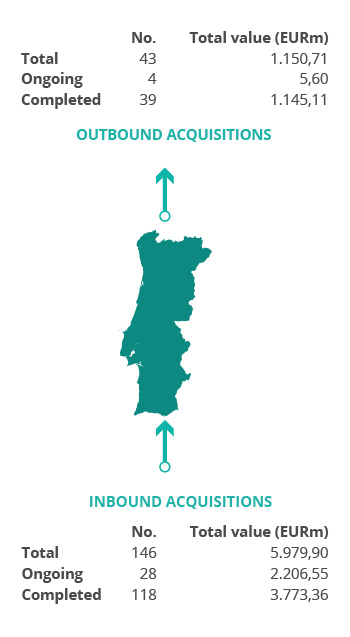

Para nosotros está siendo un año muy dinámico, ya que estamos liderando transacciones en sectores en auge como la tecnología y los medios de comunicación. También hemos visto un crecimiento de los acuerdos en territorios donde tenemos una fuerte presencia y actividad; como Portugal y América Latina.

TTR:¿Qué opinión le merece el apetito de inversores internacionales por empresas españolas? ¿Qué sectores cree que son más atractivos en la actualidad?

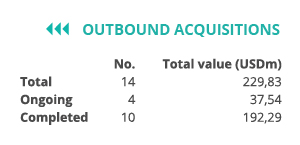

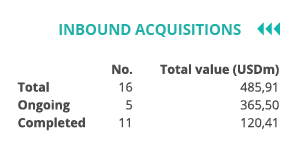

España continúa siendo un mercado atractivo para los inversores internacionales. Según el informe anual del Organismo de Naciones Unidas para el Comercio y Desarrollo, España ha esquivado la fuerte caída de las inversiones en Europa, que fue prácticamente del 50%, y se ha consolidado como el tercer mayor receptor europeo de inversión extranjera, tras Holanda y Reino Unido. Se trata de la cifra más alta para España desde 2008, principalmente favorecida por adquisiciones empresariales transfronterizas.

La tendencia del último año ha estado marcada por una clara orientación hacia los sectores de los medios y la tecnología; teniendo en cuenta las fintech, big data, ciberseguridad, movilidad, biotecnología, etc. También se ha fortalecido el sector industrial, inmobiliario y de energías renovables. Estos son algunos de los sectores en los que ECIJA ha asesorado a clientes durante el último año.

TTR: Uno de los segmentos de mercado que continúa registrando bastante actividad en 2019 es el del Venture Capital. ¿A qué cree que se debe esta circunstancia?

La inversión en capital riesgo ha alcanzado en el primer semestre del año 4.060 millones de euros, un 21,3% más que en el mismo periodo de 2018. Lo que representa un récord histórico, que se basa sobre todo en la entrada de fondos internacionales en empresas españolas. Estos fondos internacionales mantienen el apetito inversor, tanto en private equity como en venture capital, porque disponen de liquidez y creen que España es un mercado atractivo para invertir. En este contexto, la rentabilidad que ofrece el capital riesgo genera mucho interés.

El interés de los fondos internacionales se ha atribuido a factores como la calidad de las empresas, las infraestructuras, la preparación del capital humano y el nivel de los servicios profesionales españoles, que son comparables a los de los países más avanzados de Europa.

De la misma forma, se da un notorio cambio de estrategia de grandes y medianas empresas a la hora de acceder a nuevas tendencias, innovación o conocimiento. La feroz competitividad comercial ha hecho que estas compañías presten especial atención a oportunidades de expansión, buscando la creación de sinergias productivas con un significativo ahorro en costes. El objetivo es fomentar un sistema efectivo con modelos de negocio y soluciones creativas e innovadoras que permitan lograr rápidamente una ventaja competitiva en los mercados en los que tienen presencia o explorar nuevas oportunidades en otros mercados.

TTR: La mayoría de las operaciones de Venture Capital que se registran en España son rondas Seed o Early Stage. ¿Hay cabida en España para operaciones de Venture Capital de mayor volumen? ¿Estamos convergiendo a los registros de países con mayor tradición en este tipo de operaciones?

Por supuesto, el mercado de Venture Capital en España está evolucionando a un ritmo muy rápido. Todos los integrantes del ecosistema emprendedor están aportando una parte esencial hacia su dinamización. Esto está permitiendo que cada vez haya más y mejores proyectos invertibles, así como que el dinero bajo gestión de fondos de capital riesgo sea mayor y que las oportunidades de desinversión sean cada vez mejores.

Actualmente, vemos una clara tendencia hacia la internacionalización de proyectos emprendedores, a los que se les ha quedado insuficiente operar únicamente en el mercado español. Esto ocurre porque hay inversión profesional que apoya este crecimiento y un tejido emprendedor cada vez más preparado y profesionalizado al frente de estos proyectos.

Además, las condiciones del mercado español junto con el talento existente (y asequible) son casi una situación perfecta para que las empresas tecnológicas establezcan sus centros en el país.

Cabe hacer hincapié en que hemos visto que se ha incrementado la actividad en el intervalo de inversión comprendido entre los 5 y 10 millones de euros y las estimaciones muestran también un gran movimiento en el llamado middle market, con operaciones comprendidas entre 10 y 100 millones de euros. Los volúmenes de inversión están siendo marcados por las considerables rondas de financiación que se están realizando en las start-ups, por lo que es probable una continuación de esta tendencia, alcanzando nuevos máximos históricos.

A nivel europeo, podemos decir que este resultado es muy positivo, ya que España ha logrado reducir la diferencia con respecto a terceros países ya habituados a este tipo de inversión, como Reino Unido, Alemania y Francia. En este sentido, España supera la media europea de inversión.

TTR: Como experto en Derecho Audiovisual y de los Medios, ¿diría que hay mercado para pequeñas startups en el sector? ¿Veremos inversiones de Venture Capital?

Como se ha mencionado anteriormente, se están realizando inversiones en todos los sectores, incluyendo la industria audiovisual y de los medios de comunicación. En particular, los OTT (Netflix, HBO, etc.) han desplegado un gran conjunto de producciones en España, destinado a todo mercado de habla hispana. La inversión de capital riesgo se centra, principalmente, en empresas tecnológicas innovadoras con un ADN de transformación digital o disruptivo. En este escenario, el sector audiovisual se está posicionando como una alternativa de inversión; especialmente dado el impulso y los beneficios fiscales que se están dando a las producciones audiovisuales y a las artes escénicas nacionales.

En conclusión, sin duda, veremos próximamente inversiones en la industria audiovisual. Por todo ello, España es ahora un hub europeo de producción audiovisual, principalmente para series, documentales, animación y cine.

_____________________________________________

English version:

TTR: How would you describe the 2019 M&A market activity in Spain?

2019 has been a positive year for the Spanish M&A market. The volume of deals has increased nearly 6% last year. Likewise, Spanish companies have incremented their investments abroad. Some figures say that the deals increased 13.4% between January and September. However, this data contrasts with the decrease, in number and value, of the investments carried out by foreign companies on Spanish companies.

We are optimistic about the future of the M&A market given the relevant leading role acquired by private equity funds in the last months. We continue to see interest in acquiring stakes in tech and disruptive companies; as well as an appetite for quality assets in the market. All this leads us to expect an improvement in transactional activity.

For us, it has been a very dynamic year since we are leading transactions in the mid-market and booming sectors such as technology and media. We have also seen a growth of deals in territories where we have a strong presence and activity; such as Portugal and Latin America.

TTR: What is your opinion of international investors’ appetite for Spanish companies? What do you think are the most attractive sectors?

Spain continues to be an attractive market for international investors. According to the United Nations Agency for Trade and Development’s annual report, Spain has avoided the sharp drop in investment in Europe reaching almost 50%, and has consolidated itself as the third largest European recipient of foreign investment, following the Netherlands and the United Kingdom. This is the largest figure for Spain since 2008, mainly favoured by cross-border mergers and acquisitions.

The trend in the last year has been marked by a clear orientation towards media and tech sectors; considering fintech, big data, cybersecurity, mobility, biotech, etc. Industrial, real estate and renewable energy sectors have also been strengthened. These are some of the sectors where ECIJA has been advising clients for the last year.

TTR: The Venture Capital segment continues being very active in the Spanish market in 2019. What are the reasons for this circumstance?

Venture capital investment has reached 4,060 million euros in the first half of the year, which represents a 21.3% increase in comparison to the same period in 2018. This stands out as an all-time record which is based mainly on the entry of international funds into Spanish companies. These international funds have investment appetite with both private equity and venture capital, now that they have liquidity and believe that Spain is an attractive market to invest in. In this context, the return offered by the venture capital generates a lot of interest for funds.

The interest of international funds can be attributed due to the quality of companies, the infrastructure, the skills of human capital and the level of Spanish professional services, which are comparable to those of the most advanced countries in Europe.

In addition, there is a noticeable change in strategies carried oud by large and medium-sized companies when it comes to accessing new trends, innovation and knowledge. The fierce commercial competitiveness has made those companies pay special attention to expansion opportunities by seeking the creation of productive synergies with significant cost savings. The goal is to foster effective systems with creative and innovative business models; as well as solutions that can quickly achieve a competitive advantage in markets where they have a presence to explore new opportunities in other markets.

TTR: Most Venture Capital transactions registered in Spain are Seed or in Early Stage rounds. Is there room in our country for deals of a higher volume? Are we approaching countries with a longer-standing tradition in this kind of deals?

Of course, venture capital’s market in Spain is evolving at a very rapid pace. All members of the entrepreneurial ecosystem are contributing to start-ups’ dynamization. This is enabling more and better investment projects; along with increased money under venture capital fund management and better opportunities for disinvestment.

Currently we see a clear trend towards the internationalization of entrepreneurial projects which are showing needs to not only operate in the Spanish market. This is due to the professional investment that supports this growth, and an increasingly prepared and professionalized projects.

In addition to this, the conditions of the Spanish market along with the existing (and affordable) talent are almost a perfect situation for technology companies to establish their hubs in the country.

On top of that, we have seen that the activity in the investment range between 5 and 10 million euros has increased and the estimates also show a large movement in the so-called middle market with operations between 10 and 100 million euros. Investment volumes are being marked by the considerable rounds of financing that are being made in start-ups. It is likely to keep this positive trend and reach new all-time highs.

At a European level, we can say that this result is very positive. Spain has managed to reduce the difference regarding other countries which have already accustomed to this type of investment. These countries include the United Kingdom, Germany and France. In this regard, Spain exceeds the European investment average.

TTR: As an expert in Audiovisual and Media Law: Do you think there is room for small start-ups in the sector? Will there be Venture Capitalinvestments in it?

As previously mentioned, investments are taking place in all sectors, including audiovisual and media industries. In particular OTTs (Netflix, HBO, etc.) have deployed a large production set in Spain intended to produce all content to Spanish speaking countries. Venture capital investment mainly focuses on innovative technology companies with a disruptive or digital transformation DNA. In this scenario, the audiovisual sector is positioning itself as another alternative when it comes to investing; especially given the momentum and tax benefits that are being given to audiovisual productions and the national performing arts. In conclusion we will certainly see investments taking place within the audiovisual industry coming soon. For all of this, Spain is certainly now an European hub for audiovisual production, mainly for series, documentaries, animation and movies.