El capital movilizado en el mercado de M&A en España crece un 38% en 2024

- La actividad en el mercado de M&A ha disminuido un 3% interanual

- Las transacciones de Venture Capital han registrado un descenso del 9%

- El sector Inmobiliario es el más activo del mercado transaccional, con 340 deals en 2024

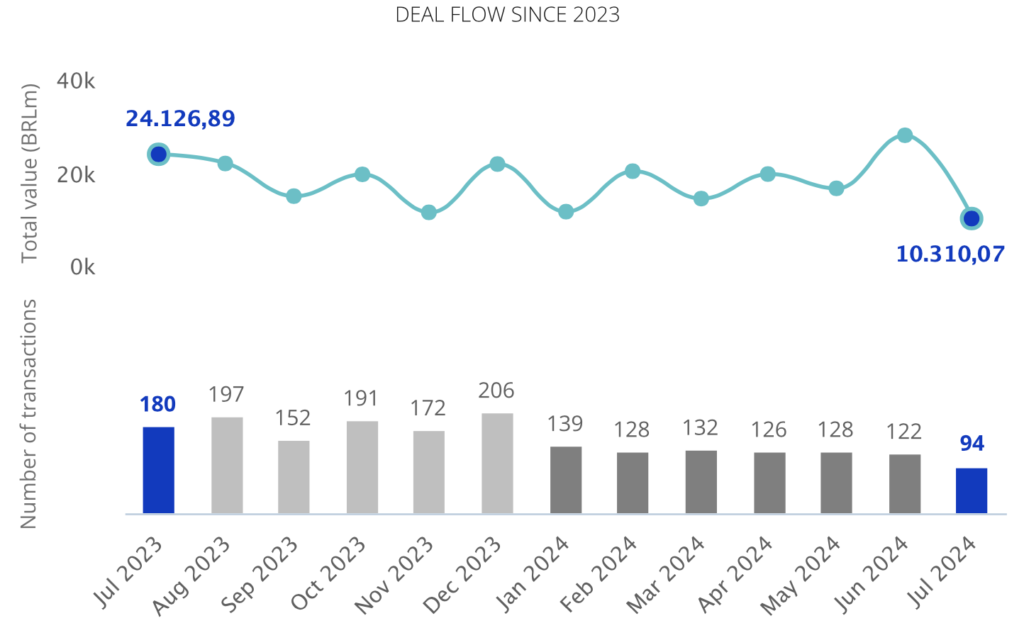

El mercado transaccional español ha registrado hasta el mes de julio un total de 1.851 deals con un importe agregado de aproximadamente EUR 62.635m, según el informe mensual de TTR Data.

Estas cifras suponen un descenso del 3% en el número de transacciones, así como un aumento de aproximadamente el 38% en el capital movilizado, con respecto al mismo periodo de 2023.

En cuanto a julio, se ha registrado en el mes un total de 273 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de aproximadamente EUR 6.163m

En términos sectoriales, el sector Inmobiliario ha sido el más activo del año, con un total de 340 transacciones, seguido por el sector de Internet, Software y Servicios IT, con 183.

Ámbito Cross-Border

Por lo que respecta al mercado Cross-Border, hasta julio de 2024 las empresas españolas han elegido como principales destinos de inversión a Estados Unidos y Portugal, con 40 y 36 transacciones, respectivamente.

Por otro lado, Estados Unidos y Francia, con 103 y 95 transacciones, respectivamente, son los países que mayor número de inversiones han realizado en España. Por importe destaca Estados Unidos, con EUR 9.073m.

Private Equity, Venture Capital y Asset Acquisitions

Hasta el mes de julio se han contabilizado un total de 234 transacciones de Private Equity por

EUR 22.586m, lo cual supone un descenso de aproximadamente el 4% en el número de transacciones, y un alza de aproximadamente el 137% en el importe de las mismas, respecto al mismo periodo del año anterior.

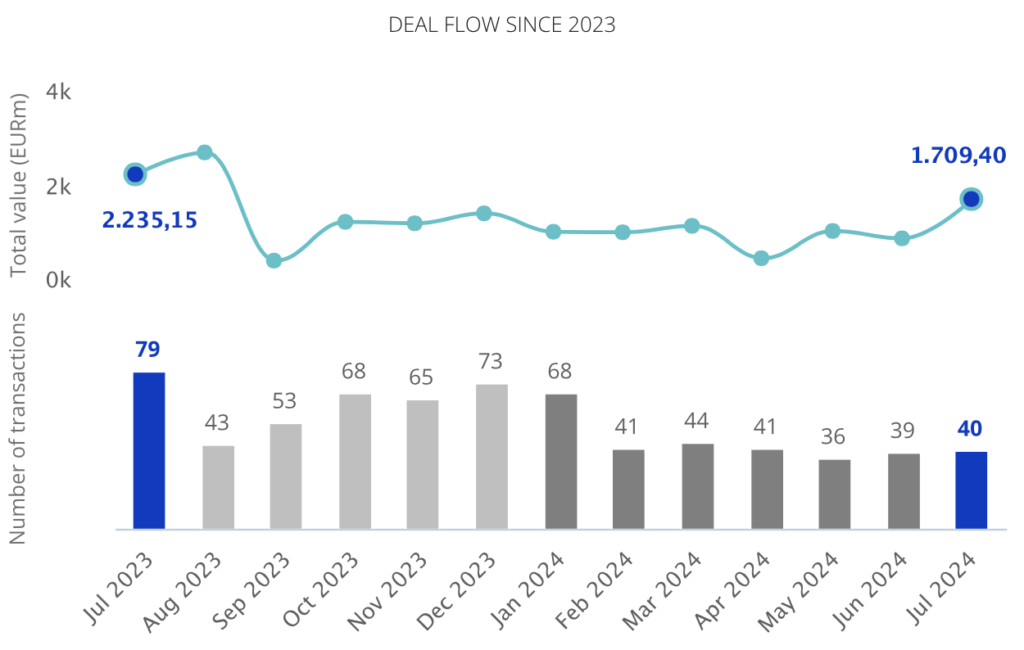

Por su parte, en el mercado de Venture Capital se han llevado a cabo 376 transacciones con un importe agregado de EUR 1.920m, lo que implica un descenso de aproximadamente un 9% en el número de transacciones y un alza de aproximadamente un 3% en el importe de las mismas, en términos interanuales.

En el segmento de Asset Acquisitions se han registrado 501 transacciones por un importe de

EUR 9.224m, lo cual representa un descenso de aproximadamente un 8% en el número de transacciones, y un aumento de aproximadamente un 52% en el importe de éstas, en términos interanuales.

Transacción del mes

En julio de 2024, TTR Data ha seleccionado como transacción destacada la adquisición de un 40% de la española Prosur a MCH Private Equity y otros accionistas, por parte de Intermediate Capital Group.

La transacción, valorada en aproximadamente EUR 400m, ha estado asesorada por la parte financiera por AZ Capital, Deloitte España y PwC España.

Por la parte legal, la transacción ha sido asesorada por A&O Shearman Spain y Deloitte Legal. Por la parte de Due Dilligence, la transacción ha sido asesorada por PwC España.

TTR Data Dealmaker Q&A

Mikel Mendiola, socio de Lawesome, ha conversado con TTR Data para esta edición y ha analizado las perspectivas del mercado transaccional ibérico en medio de la coyuntura económica actual: “El crecimiento del M&A de los últimos meses viene motivado, en gran medida, por las operaciones en el sector energético y, en particular, en las renovables.

Entre los clientes de Lawesome, tenemos empresas que se dedican a las energías renovables más tradicionales -como pueden ser la eólica y la fotovoltaica-, así como otras que utilizan tecnologías más novedosas como el hidrógeno verde, los biocombustibles o los cargadores eléctricos. Y todos ellos están acaparando una gran atención por parte de los inversores, claramente auspiciada por el proceso de transición energética en el que estamos inmersos.

Otros sectores que están recibiendo mucha inversión son el tecnológico, ciberseguridad, petcare y, obviamente, todo lo relacionado con la sostenibilidad”.

Para conocer la entrevista completa, clic aquí.

Ranking de asesores financieros y jurídicos

El informe publica los rankings de asesoramiento financiero y jurídico de 2024 en M&A, Private Equity, Venture Capital y Mercado de Capitales, donde se informa de la actividad de las firmas destacadas por número de transacciones y por importe.

El ranking TTR Data de asesores legales por número de transacciones lo lidera en el transcurso de 2024 Cuatrecasas España, con 94 deals, seguido de Garrigues España, con 78 transacciones. Por importe, lideran en el transcurso del año Uría Menéndez España y Garrigues, con EUR 25.681m y EUR 25.092m, respectivamente.

En cuanto al ranking de asesores financieros, lidera por número de transacciones Norgestión, con 13 deals, mientras que por importe lidera J.P. Morgan Chase International Holdings, con EUR 16.052m.