Eduardo Paulino – sócio Morais Leitão, Galvão Teles, Soares da Silva e Associados

Desenvolve a sua atividade essencialmente em matéria de operações de fusão, aquisição e parceria, ofertas públicas de distribuição e de aquisição, project finance/parcerias público-privadas e privatizações. Tem igualmente experiência em matérias de direito bancário e financeiro e de compliance.

Com o fim de 2017 se aproximando, como avalia a performance do mercado de M&A em Portugal no decorrer do ano?

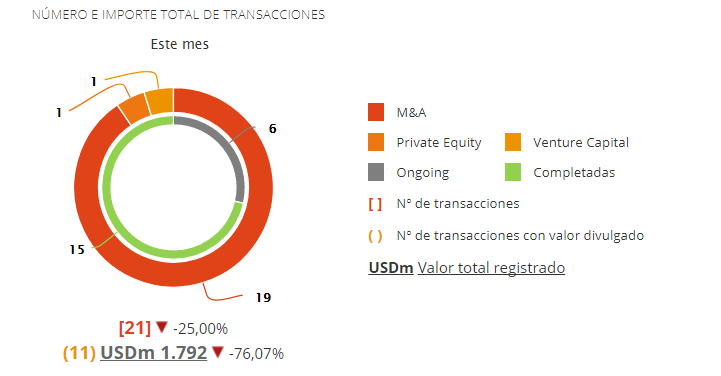

Contrariamente ao que eram as perspectivas mais pessimistas no final de 2016, considerando alguma incerteza residual no plano interno quanto à estabilidade da solução de governo e, em especial, a incerteza no plano internacional associado às vitórias eleitorais de projectos de matriz menos internacionalista e multilateral, o ano de 2017 tem vindo a ultrapassar as nossas melhores expectativas, não só em termos de número, mas também de valor das transacções.

Em 2017, o senhor teve uma atuação destacada em transações no setor bancário. Como vê as tendências e expectativas para esse sector em 2018?

O sector bancário português sofreu uma transformação radical em resultado da crise financeira internacional e, estou em crer, saiu consideravelmente robustecido do processo de ajustamento a que – tal como a generalidade dos sectores de actividade em Portugal – foi submetido. Em geral, os níveis de capitalização e de liquidez são agora muito mais confortáveis e genericamente alinhados com os de muitos bancos europeus.

Estabilizados os níveis de capital e liquidez principais bancos, num processo que se concluiu com a recapitalização da Caixa Geral de Depósitos e a alienação da maioria do capital do Novo Banco (que deixou de ser um banco de transição, com todas as limitações associadas à respectiva actividade), os maiores bancos nacionais continuam obrigados a prosseguir o esforço de reforço da rentabilidade, designadamente pelo aumento dos níveis eficiência (contando-se já em Portugal com alguns dos bancos mais eficientes na Europa), especialmente num ambiente social e político cada vez menos receptivo a políticas de contenção.

Neste contexto, considerando igualmente algumas medidas patrocinadas pelo Governo e pelo Banco de Portugal com vista à criação de uma “plataforma” que apoie o desenvolvimento deste tipo de processos, perspectiva-se que o esforço de redução da exposição dos principais bancos a activos não produtivos (“NPAs”) e, em especial, a créditos em situação de incumprimento (“NPLs”) contribua para a continuação de um volume cada vez mais significativo de actividade de alienação de carteiras de crédito.

É possível reconhecer alterações ou inovações nos últimos anos em relação às transações realizadas no sector?

Claramente. O enquadramento regulatório do sector obrigou a uma cuidadosa adaptação dos modelos de avaliação e isso levou também a uma diferente abordagem em todo o processo que leva à conclusão com sucesso uma transacção.

A densa floresta de regras aplicáveis à actividade (seja no que respeita a requisitos crescentes de capital e de “tipos” de capital regulatório, seja no que respeita à conformação da actividade das instituições financeiras e dos próprios produtos financeiros) exige um cuidado redobrado no planeamento, negociação e implementação de transacções neste sector, sendo absolutamente crucial o envolvimento desde a primeira fase de equipas multidisciplinares que permitam identificar e tratar tão cedo quanto possível factores de risco e incerteza, muitas vezes com efeitos muito relevantes em termos de valor e/ou reputação.

O senhor tem participado em processos de ofertas públicas e particulares de capital, ações e de dívida, bem como OPAs, sendo a mais recente a oferta de aquisição sobre as ações do Montepio realizada pela Associação Mutualista. Poderia fazer um panorama de quais são os maiores desafios ao atuar nessas transações, levando em consideração as particularidades do mercado de capitais português?

O mercado de capitais atingiu níveis razoavelmente altos de integração no espaço europeu, não só no plano do enquadramento regulatório, mas também na prática de mercado, não sendo ousado dizer que, em geral, as operações que envolvem emitentes nacionais tendem a decorrer de acordo com o que de melhor e mais sofisticado se faz internacionalmente.

Permanecem, porém, alguns desafios, em especial no que respeita à necessidade de reforçar a imagem de clareza e previsibilidade na actuação de alguns dos agentes do mercado, bem como, em geral, a credibilidade do nosso mercado depois de alguns eventos geradores de incerteza (e de perdas relevantes para investidores nacionais e internacionais), o que levará ainda algum tempo a atingir definitivamente.

Quais cenários ou tendências já podem ser identificados no mercado de M&A em Portugal para 2018, e quais sectores possuem, na sua opinião, maior potencial de crescimento?

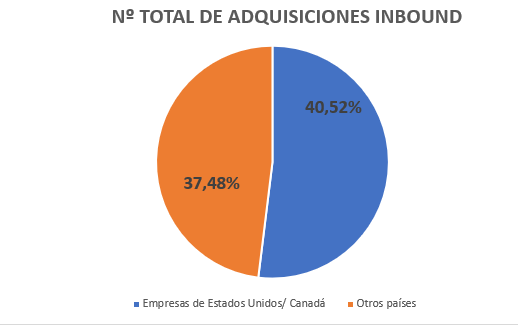

Apesar de algumas ameaças e incertezas, as perspectivas genericamente favoráveis da generalidade da comunidade de investidores com relação ao ambiente económico português têm vindo a contribuir significativamente para que diversos investidores que tradicionalmente não considerariam investir em Portugal tenham incluído o país no seu ”radar” e as expectativas de que o processo de normalização do “rating” da República Portuguesa para níveis ditos de “grau de investimento”, que poderá trazer melhorias na capacidade de financiamento do Estado e, directa e indirectamente, das empresas, permitem que mantenha o optimismo quanto à manutenção desta situação de crescimento por mais alguns trimestres, em especial nos sectores da energia e do imobiliário, que têm revelado um forte dinamismo nos meses recentes.

Leia mais sobre as transações de Eduardo Paulino aqui.

Partner at MLGTS, Eduardo Paulino’s main areas of practice include capital markets, company and corporate law and banking and finance, focusing on M&A, public offerings, project finance and privatisations.

With 2017 drawing to a close, how would you rate the performance of the M&A market during the year?

In contrast to the more pessimistic perspectives at the end of 2016, owing to a certain degree of residual uncertainty on an internal level as to the stability of the government’s solution and, especially, uncertainty on the international stage following electoral victories of less internationalist and multilateral projects, 2017 has exceeded our most optimistic expectations, not only in terms of number also in terms of transaction value.

In 2017, you were extensively involved in banking sector transactions. What is your view of the trends and expectations for this sector in 2018?

The Portuguese banking sector has undergone radical transformation as a result of the international financial crisis and, in my view, like Portuguese sectors of activity in general, it has exited the adjustment process to which it was subjected considerably stronger. Generally speaking, capitalisation and liquidity levels are now far more comfortable and in line with those of many European banks.

Now that the capital and liquidity levels of the main banks have been stabilised in a process that was finalised with the recapitalisation of Caixa Geral de Depósitos and the sale of the majority of the capital of Novo Banco (which is no longer a bridge bank, with all the inherent restrictions on its activity), the largest national banks are still obliged to work towards boosting profitability, specifically by increasing efficiency levels (although Portugal already has some of the most efficient banks in Europe), particularly in a socio-political environment which is becoming increasingly less receptive to austerity policies.

Within this context, and also taking into account certain measures sponsored by the Government and the Bank of Portugal with a view to creating a “platform” that will support the development of this kind of process, it is expected that the work towards reducing the exposure of the main banks to non-performing assets “NPAs”) and, especially, to non-performing loans (“NPLs”), will contribute to increasingly more significant sales of credit portfolios.

Have there been recognizable changes or innovations in recent years in relation to transactions conducted in the sector?

Certainly. The regulatory framework for the sector called for a careful adaptation of valuation models and this also brought about a different approach in the entire process that leads to successful completion of a transaction.

The litany of rules governing the activity (whether with respect to growing equity requirements and classes of regulatory capital, or to shaping the activity of financial institutions and financial products themselves) requires redoubled care in the planning, negotiation and implementation of transactions in this sector. It is absolutely crucial that multidisciplinary teams are involved from the early stages so as to enable possible risk and uncertainty factors, which very frequently have very significant effects in terms of value and/or reputation, to be identified and addressed as quickly as possible.

You have taken part in public and private capital offerings, share and debt operations, as well as takeover bids, with the most recent being the offer made by the Mutual Association for the acquisition of Montepio shares. Could you give us an overview of the major challenges involved in such transactions, given the particularities of the Portuguese capital market?

Capital markets have reached reasonably high levels of integration in Europe, not only in terms of the regulatory framework but also in terms of market practice. It would not be bold to say that, in general, operations involving national issuers tend to be carried out in line with the best and most sophisticated international operations.

Some challenges remain, however, especially with regard to the need to bolster the image of clarity and predictability in the actions of some market agents, as well as, in general, the credibility of our market in the wake of events that generated uncertainty (and significant losses for national and international investors), which will still take some time to achieve.

What scenarios and trends can already be identified in the M&A market in Portugal for 2018 and, in your opinion, which sectors have the greatest growth potential?

Despite some threats and uncertainties, the generally favourable perspectives of the community of investors that have a relationship with the Portuguese economic environment have been making a significant contribution to the fact that different investors who would not traditionally consider investing in Portugal have included the country on their “radar” while the expectations that the process of bringing the rating of the Portuguese Republic back to investment level, which could improve the ability of the State and, directly or indirectly, companies to arrange financing, enable continued optimism regarding the continuation of this growth for a few more quarters, especially in the energy and real estate sectors, which have proven to be very dynamic in recent months.

To know about Eduardo Paulino and his transactions, click here.