Informe mensual sobre el mercado transaccional mexicano

- Enero registra 16 fusiones y adquisiciones por importe de USD 3,502.6m

- Dos de las operaciones del mes superan los USD 500m

- El sector inmobiliario es el más activo del mes, con cuatro transacciones

Madrid, 22 de febrero de 2016.- El mercado transaccional mexicano ha cerrado el primer mes del año con un total de 16 fusiones y adquisiciones, entre anunciadas y cerradas, con un importe agregado de USD 3,502.6m, según el informe mensual de TTR (www.TTRecord.com) en colaboración con Merrill Corporation. Tanto el número de operaciones como el importe de las mismas han sido inferiores al registro del mes de enero de 2015.

De las 16 operaciones registradas, dos de ellas tienen importes superiores a USD 500m (la adquisición de la mayoría accionarial de Controladora Comercial Mexicana por parte de Tiendas Soriana, y la adquisición de varias empresas de restauración por parte de la mexicana Nexxus Capital), dos son de mercado medio (importes entre USD 100m y USD 500m), y cinco de mercado bajo (importes inferiores a USD 100m). El importe de las siete operaciones restantes no ha sido divulgado.

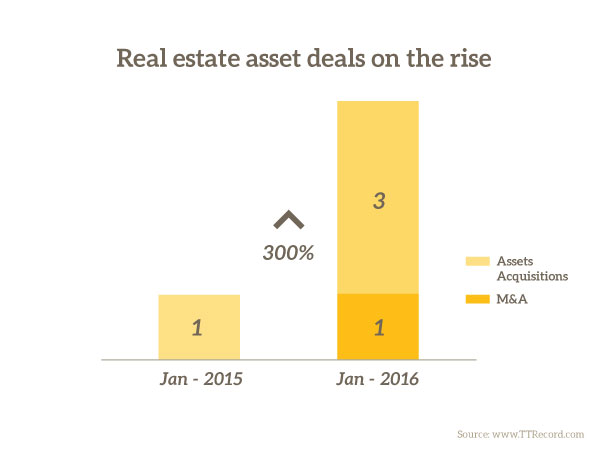

Por sectores, los más activos durante el mes de enero han sido el inmobiliario, con cuatro operaciones, y los de turismo, hostelería y restauración, y alimentación y bebidas, que han registrado dos transacciones en cada caso.

Ámbito cross-border

Por lo que respecta al mercado cross-border, en el mes de enero las empresas mexicanas han han llevado a cabo una adquisición en cada uno de los siguientes países: Perú, Nicaragua, Jamaica, España y Estados Unidos. El mayor desembolso, USD 11.27m, se ha realizado en Jamaica.

Por otro lado, Canadá, China y Colombia son los países que han apostado en el primer mes del año por realizar adquisiciones en México, con una en cada caso. Por importe destaca la adquisición de una fábrica de televisores en Rosarito por parte de la empresa china Hisense Group, valorada en USD 23.70m.

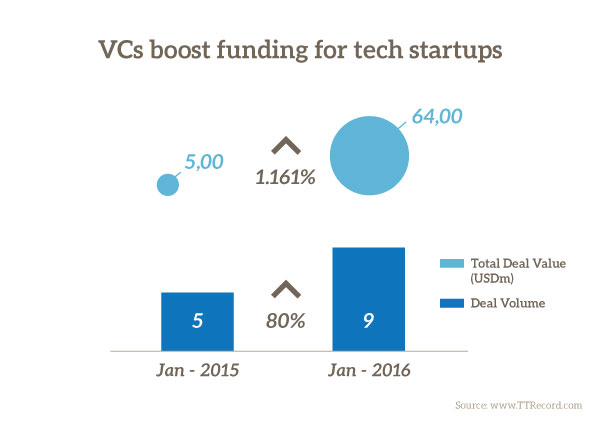

Private equity y venture capital

En enero de 2016 se ha contabilizado una única transacción en el mercado de private equity, valorada en USD 991.86m. Se trata de la adquisición a IMC – International Meal Company de varias empresas de restauración mexicanas por parte de la también mexicana Nexxus Capital.

Respecto al segmento venture capital, no se han registrado transacciones de esta naturaleza en enero.

Mercado de capitales

En enero no se han producido salidas a Bolsa ni ampliaciones de capital en el área de mercado de capitales.

Transacción destacada

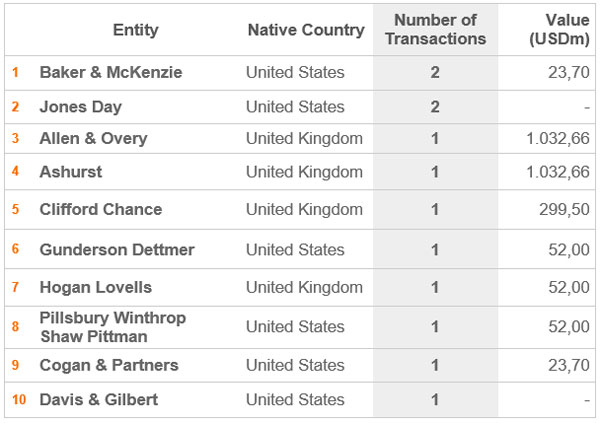

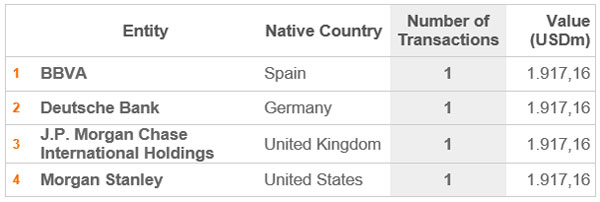

En enero de 2016, TTR ha seleccionado como transacción destacada la adquisición de la mayoría accionarial de Controladora Comercial Mexicana por parte de la también mexicana Tiendas soriana. La operación, que ha registrado un importe de USD 1.917,16m, ha estado asesorada por la parte financiera por Deutsche Bank, BBVA Bancomer, J.P. Morgan, y Morgan Stanley, y por la parte legal por Galicia Abogados y por Santamarina y Steta Abogados.

Para más información:

Daniel Hernández

TTR – Transactional Track Record

Telf. + 34 91 279 87 59

daniel.hernandez@ttrecord.com

www.TTRecord.com