Fusões e aquisições caem 20% no Brasil em novembro

- País soma 76 transações no mês, queda de 20% em relação ao mesmo período de 2016.

- 32 operações revelaram valores que chegaram a R$ 4,09 bilhões, em baixa de 66,94%.

- Fusões e aquisições no setor Imobiliário cresceram 61% no país em 2017.

O mercado brasileiro fechou o mês de novembro com 76 transações, uma queda de 20% em relação ao mesmo período de 2016. Destas, 32 tiveram seus valores revelados, totalizando R$ 4,09 bilhões, uma queda acentuada de 66,94% quando comparada ao mesmo intervalo do ano anterior.

Os anúncios de compra e venda de participação envolvendo empresas brasileiras movimentaram, ao longo do ano, R$ 169,19 bilhões, um crescimento de 3,39% em comparação ao reportado em igual período do ano passado. Em número de operações foram registrados 975 negócios de janeiro a novembro, alta de 5,63% ante o total de transações nos mesmos meses de 2016.

O segmento Imobiliário liderou o crescimento no ano, contabilizando 87 transações no período, um salto de 61% nos movimentos em relação ao mesmo intervalo do ano anterior. Já o setor de Tecnologia (171) – com mais transações no mês de novembro, 21 – apresentou declínio de 14%, enquanto Distribuição e Retail e Financeiro e Seguros, ambos com 94 deals no ano, obtiveram quedas de 24% e 7%, respectivamente.

PRIVATE EQUITY E VENTURE CAPITAL

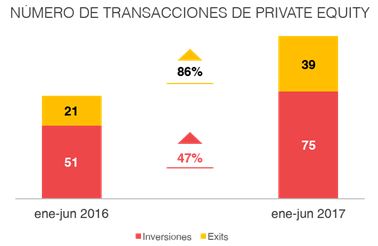

O balanço das operações registradas no setor de private equity no Brasil em novembro de 2017 foi de R$ 90 milhões, queda de 65% no valor aportado ante mesma etapa de 2016. Apesar da queda, a tendência de investimentos nos subsetores Imobiliário e Saúde, Higiene e Estética permanece – foram os favoritos dos fundos e registraram respectivo crescimento de 100% e 83%.

No cenário de venture capital, novembro foi um mês de crescimento. Das 21 transações registradas no TTR, dez revelaram valores que somam R$ 172,51 milhões, alta de 133% em comparação ao período homólogo de 2016. Os investimentos em venture capital em 2017 – R$ 2,6 bilhões – já ultrapassaram em 35% o total investido na mesma época do ano anterior. O setor de maior crescimento no acumulado do ano foi Distribuição e Retail (75%), enquanto Tecnologia foi o que apresentou mais transações (91).

OPERAÇÕES CROSS-BORDER

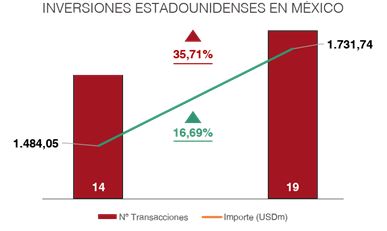

Os Estados Unidos seguem como o país com o maior número de aquisições no mercado brasileiro, com 77 operações que alcançaram R$ 16,2 bilhões em investimentos. A segunda posição fica com a China, que acumulou R$ 11,6 bilhões em 2017, com destaque para operações no setor de energia elétrica. O setor de Tecnologia foi aquele que mais recebeu aporte de empresas estrangeiras ao longo do ano. Destaque também para os setores de Consultoria, Auditoria e Engenharia e Distribuição & Retail.

No âmbito outbound, destaque para os investimentos realizados nos EUA, 12 operações que juntas somaram R$ 542,29 milhões, e na Argentina, que recebeu R$ 433,11 milhões em 9 operações. Tecnologia foi também o foco dos investimentos do Brasil no mercado estrangeiro. Outros setores que também se destacaram em número foram Financeiro e Seguros, com seis transações, e Internet, com cinco operações em que todas tiveram como alvo empresas sediadas nos Estados Unidos.

AMÉRICA LATINA

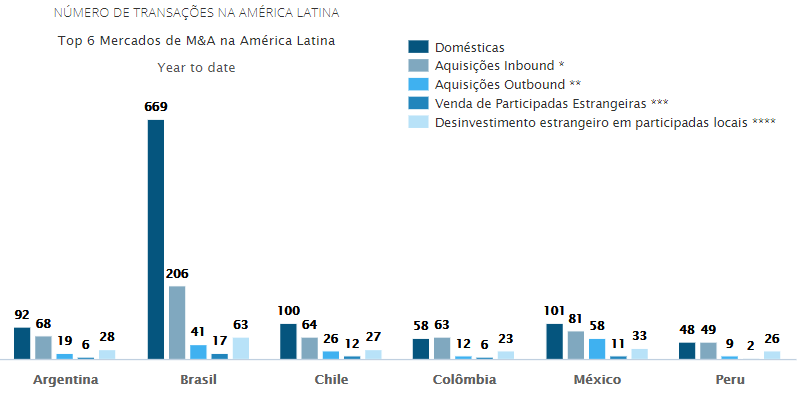

No panorama latino-americano, o Brasil se destaca tanto pelo número de transações domésticas, um total de 669, como pelo número de aquisições inbound (206), mais do que o dobro das transações dessa modalidade realizadas no México (81). Entretanto, o mercado mexicano mostrou mais poder aquisitivo externo e fechou o período com 58 aquisições cross-border outbound, enquanto o mercado brasileiro encerrou com 41.

No panorama latino-americano, o Brasil se destaca tanto pelo número de transações domésticas, um total de 669, como pelo número de aquisições inbound (206), mais do que o dobro das transações dessa modalidade realizadas no México (81). Entretanto, o mercado mexicano mostrou mais poder aquisitivo externo e fechou o período com 58 aquisições cross-border outbound, enquanto o mercado brasileiro encerrou com 41.

TRANSAÇÃO TTR DO MÊS

A transação escolhida pelo TTR como a de destaque do mês foi a aquisição das operações de varejo do Citibank Brasil pelo Banco Itaú Unibanco por R$ 710 milhões. O negócio de varejo do Citibank Brasil inclui a operação de empréstimos, depósitos, cartões de crédito, agências, gestão de recursos e corretagem de seguros, e conta com cerca de 315.000 clientes correntistas com R$ 35 bilhões em depósitos e ativos sob gestão. A transação também inclui a compra de 5,64% da Tecban e de 3,60% do capital social da Cibrasec, e já recebeu aprovação do Banco Central.

O Banco Itaú Unibanco contou com a assessoria jurídica dos escritórios Mattos Filho, Veiga Filho, Marrey Jr e Quiroga Advogados e Wachtell, Lipton, Rosen & Katz, e financeira do Banco Itau BBA. Por sua vez, o Citibank Brasil recebeu assessoria jurídica do Pinheiro Guimarães Advogados e Skadden, Arps, Slate, Meagher & Flom US. Enquanto o Citigroup foi assessorado por Pinheiro Guimarães Advogados, Skadden, Arps, Slate, Meagher & Flom US (Global) e Citigroup Global Markets Brasil.

RANKING ASSESSORES FINANCEIROS E JURÍDICOS

O ranking do TTR de assessores financeiros por valores das transações é liderado pelo Banco BTG Pactual, tanto em número de transações, 27, quanto em valor transacionado, R$ 19,9 bilhões. Em segundo lugar aparece o Banco Bradesco BBI (R$ 17,8 bilhões), e, na sequência, Banco Santander (R$ 17,7 bilhões).

Mattos Filho, Veiga Filho, Marrey Jr. e Quiroga Advogados está no topo do ranking da TTR de operações de fusões e aquisições assessoradas por escritórios de advocacia, por valor total de transações, tendo totalizado R$ 36,8 bilhões. O escritório é líder também por número de operações, 52. Na segunda colocação está o escritório Pinheiro Neto Advogados (R$ 24,3 bilhões), seguido por Souza, Cescon, Barrieu & Flesch Advogados (17,1 bilhões).

ENTREVISTA COM CARLOS ALEXANDER LOBO

Carlos Lobo é sócio do Veirano Advogados e atua principalmente nas áreas de fusões e aquisições, private equity e mercado de capitais. Lobo fala com a TTR sobre a economia brasileira em relação ao mercado de fusões e aquisições

Carlos Lobo é sócio do Veirano Advogados e atua principalmente nas áreas de fusões e aquisições, private equity e mercado de capitais. Lobo fala com a TTR sobre a economia brasileira em relação ao mercado de fusões e aquisições

Leia a entrevista completa aqui.