Primeiro trimestre fecha com redução de 26% no volume de Fusões e Aquisições

Número de investimentos de Venture Capital aumentam 6% no primeiro trimestre

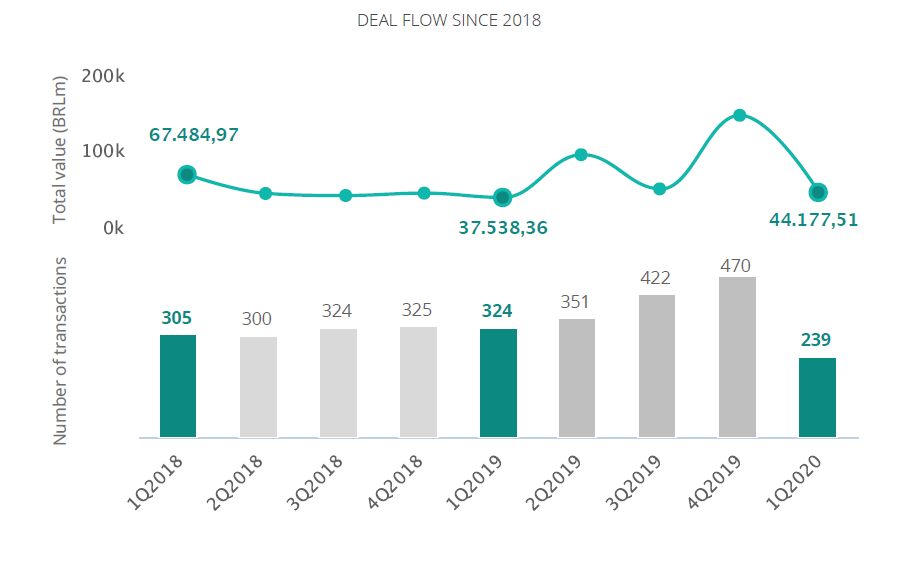

No 1T20 foram movimentados BRL 44bi no Brasil em Fusões e Aquisições

Os dados do primeiro trimestre do ano demostram uma desaceleração no mercado transacional brasileiro.

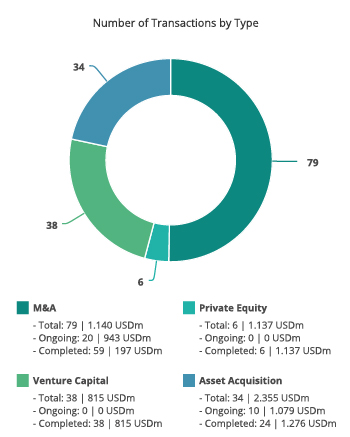

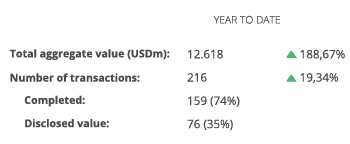

Valor e número de transações

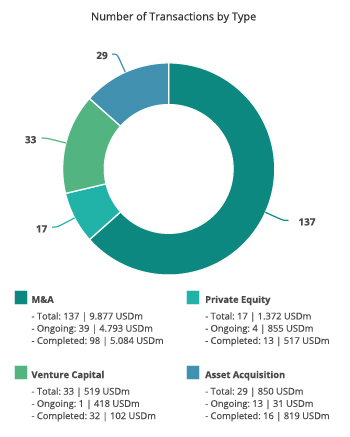

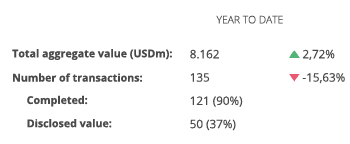

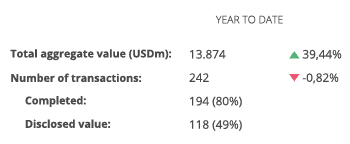

Até o fim de março de 2020, o TTR – Transactional Track Record mapeou 239 transações envolvendo empresas brasileiras, o que representa uma diminuição de 26% no volume de operações em relação ao mesmo período de 2019.

Segundo o mais recente relatório do TTR – Transactional Track Record, houve uma brusca interrupção de uma tendência de alta que se repetia trimestre a trimestre desde 2018. Já no tocante ao valor total transacionado, foram movimentados aproximadamente BRL 44,1bi, o que representa um aumento de 18% em relação ao mesmo período do ano anterior.

Setores mais ativos

Com referência aos setores com mais atividade transacional, o setor tecnológico continua na liderança com 55 transações, seguido pelo setor imobiliário e o setor financeiro com 33 transações cada. Em terceiro lugar, temos o setor de higiene cuidados da saúde, que não apresentou variação e se manteve com 24 transações.

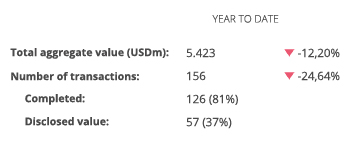

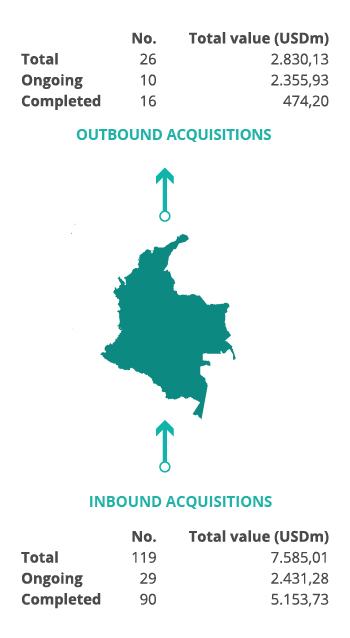

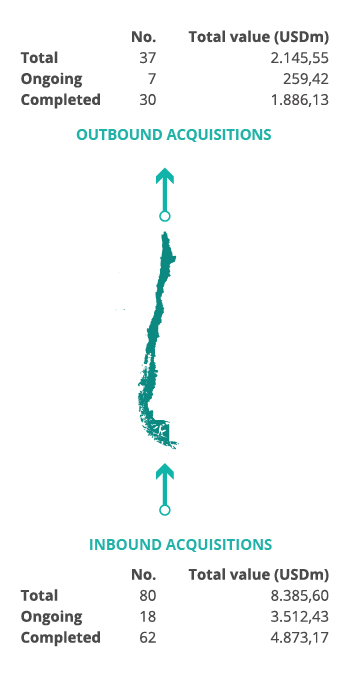

Transações Cross-border

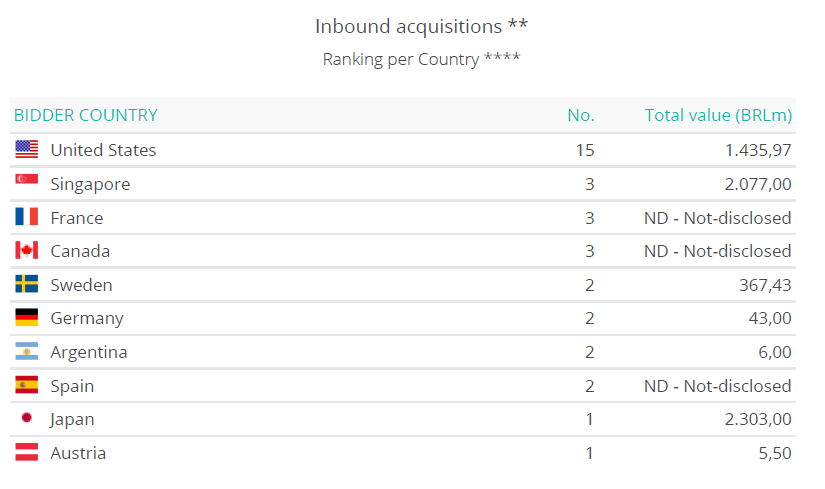

As operações transnacionais mapeadas pelo TTR no primeiro trimestre refletem uma diminuição considerável em relação ao mesmo período de 2019. O volume de aquisições realizadas por empresas dos Estados Unidos no Brasil sofreu uma redução de 35%, porém mantiveram a posição como as que mais adquiriram empresas brasileiras, com quinze negócios e um total de BRL 1,4bi transacionados, seguido por Singapura, França e Canadá, todos com três transações cada.

As aquisições de empresas brasileiras por estrangeiras no setor de Tecnologia e Internet, tiveram uma redução de 47%. Além disso, fundos de Private Equity e Venture Capital estrangeiros reduziram seus investimentos em empresas brasileiras em 30%, em relação ao primeiro trimestre de 2019.

No sentido contrário, foram mapeadas no primeiro trimestre onze transações onde empresas brasileiras realizam aquisições no exterior, sendo os Estados Unidos o destino preferido, com cinco transações realizadas.

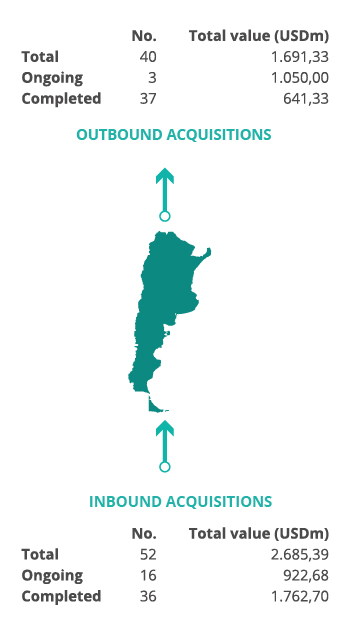

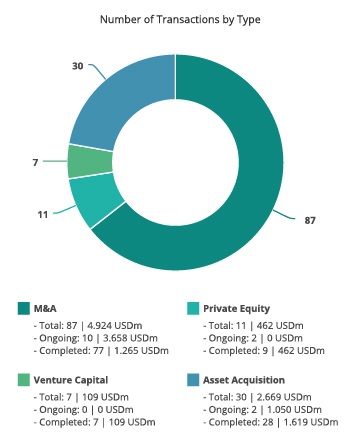

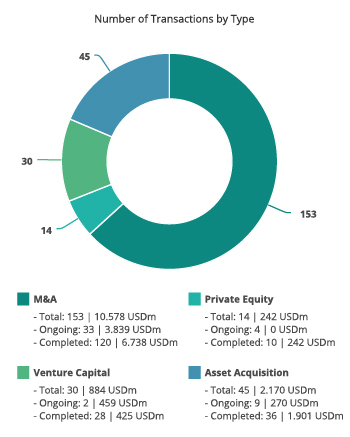

Venture Capital

As transações envolvendo fundos de Venture Capital tiveram uma performance bastante positiva no primeiro trimestre, com um aumento de 129% no total do valor transacionado, sendo BRL 1,84bi, em relação ao mesmo período de 2019. O volume de transações aumentou 6% totalizando 52 operações. O setor mais procurado pelos fundos foi o de Tecnologia onde foram registradas 30 transações.

Transação destacada

A transação destacada pelo TTR no primeiro trimestre, foi a conclusão da aquisição pela IHS Towers, da CSS – Cell Site Solutions, fornecedora de soluções de infraestrutura, por BRL 2bi.

Em lei brasileira o comprador contou com a assessoria do escritório Souza, Mello e Torres, enquanto no lado vendedor esteve o Mattos Filho, Veiga Filho, Marrey Jr. e Quiroga Advogados. O Banco Itaú BBA e o Citigroup foram os assessores financeiros da transação.

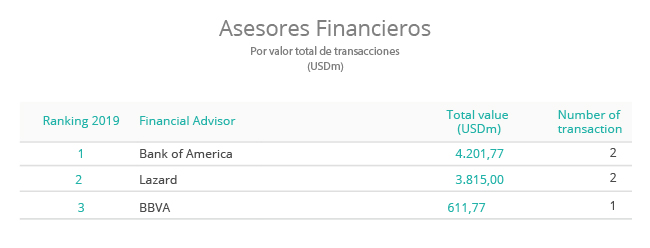

Rankings de assessoria financeira e jurídica

Com referência aos assessores financeiros, o Banco Itaú BBA lidera o ranking em volume com 11 transações, enquanto o ranking por valor total é liderado pelo Banco BTG Pactual com BRL 6,8bi.

Já na assessoria jurídica, no tocante ao valor total, o ranking é liderado pelo Cescon, Barrieu Flesch & Barreto Advogados com BRL 8,3bi. Já o ranking por volume é liderado pelo escritório Mattos Filho, Veiga Filho, Marrey Jr. e Quiroga Advogados com um total de 13 transações.