Volume de Fusões e Aquisições sofre redução de 25% no primeiro semestre

- Fundos de Venture Capital aumentam seus investimentos em tecnologia em 31%

- Empresas estrangeiras diminuíram em 24% investimentos no setor de Tecnologia e Internet

- Investimentos no setor de cuidados da saúde e higiene aumentaram em 200%

Patrocinado pelo:

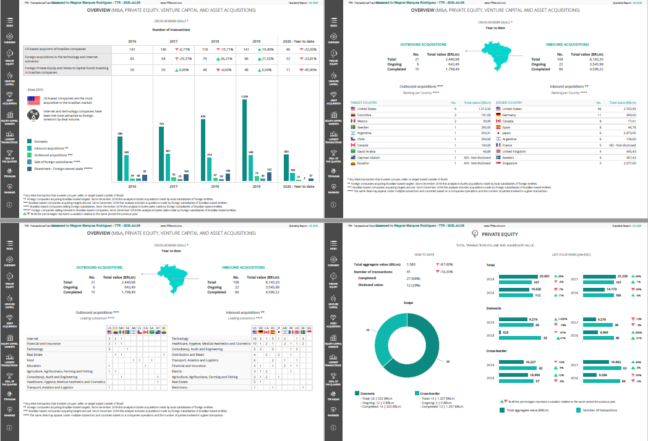

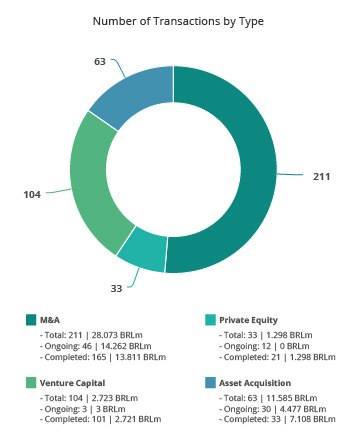

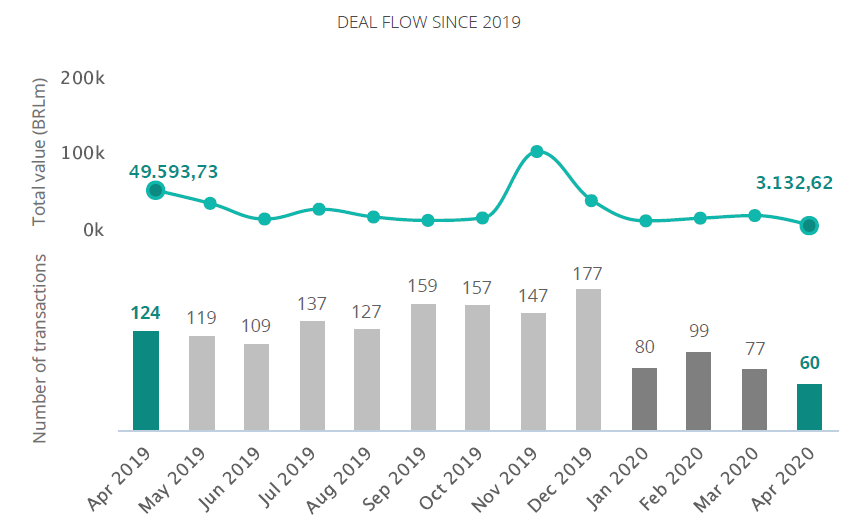

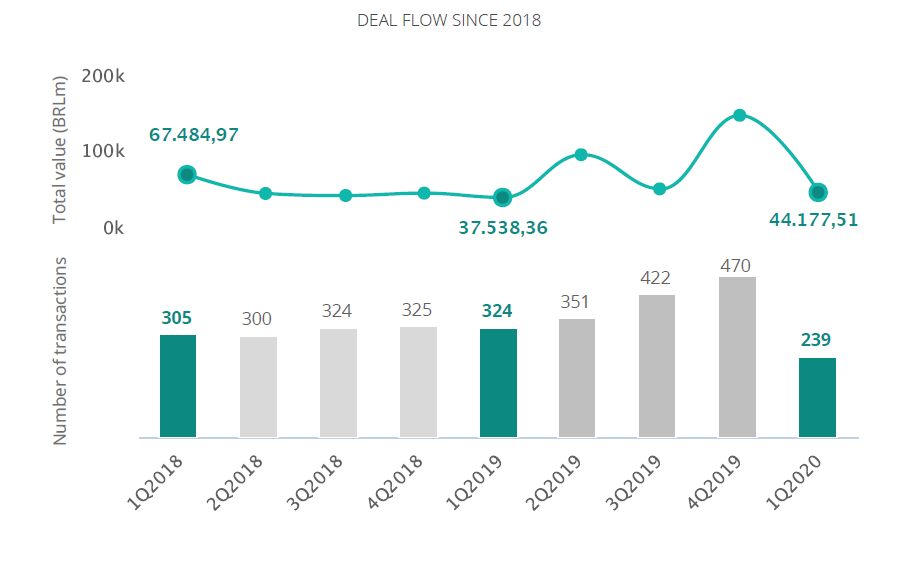

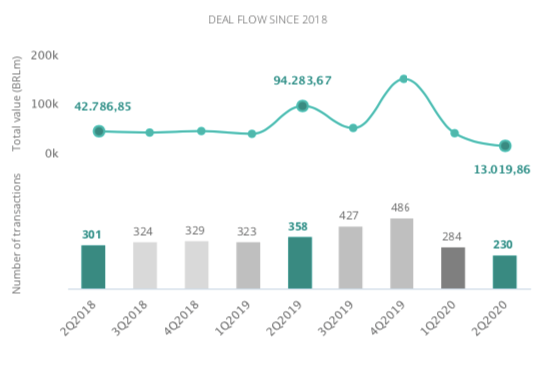

O mercado transacional brasileiro registrou até o fim de junho, 514 operações com um valor total de BRL 51,86bi, segundo dados do relatório mais recente do TTR – Transactional Track Record Isto representa uma redução de 25% no número de transações e uma diminuição de 61% do valor movimentado em relação ao mesmo período de 2019.

Por sua vez, só no segundo trimestre do ano se registraram 230 transações de fusões e aquisições entre anunciadas e concluídas, por um valor total de BRL 13bi. O número de transações diminuiu em 19% em relação ao primeiro trimestre do ano, onde se registraram 284 transações. Já a redução do número de transações em relação ao 2T19 foi de 36% e em relação ao valor movimentado, a diminuição foi de 84%.

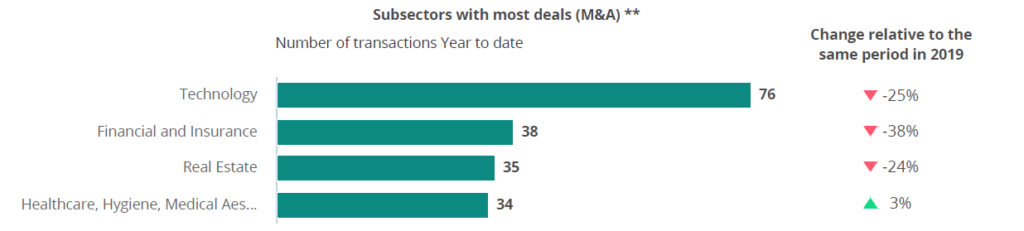

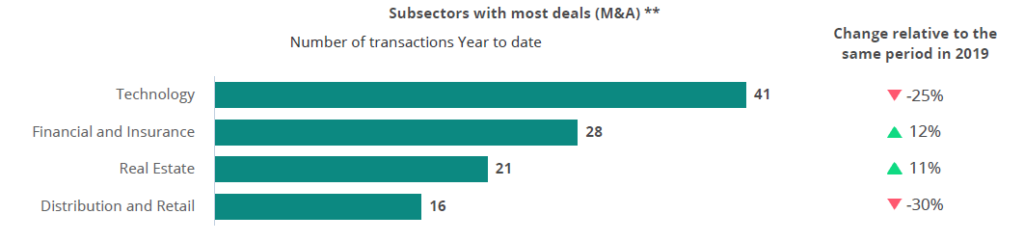

Desde o inicio do ano, apesar de continuar sendo o mais ativo, o setor tecnológico teve uma redução de 14%, com 139 transações. No segundo lugar, o setor financeiro e seguros diminuiu em 29% o número de transações, apresentando 66 operações. Já o setor de cuidados da saúde e higiene aumentou em 9% e apresentou 60 transações no período.

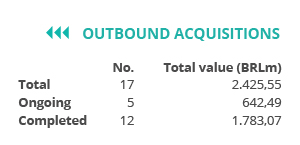

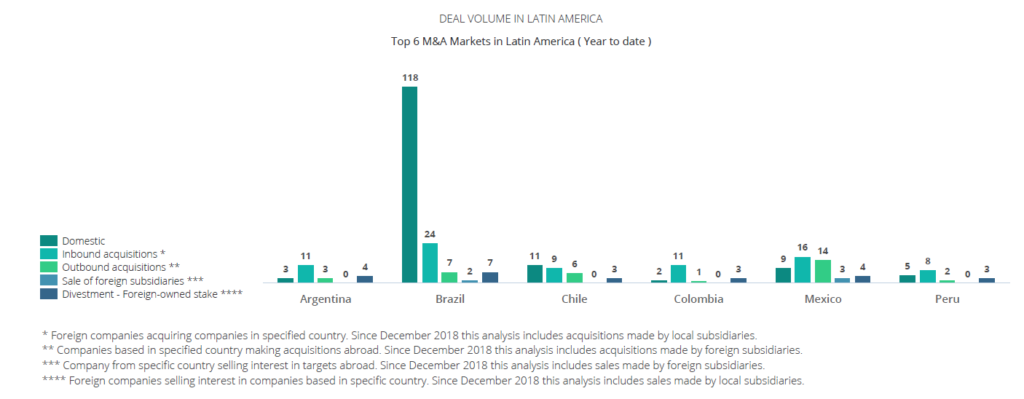

Âmbito Cross-Border

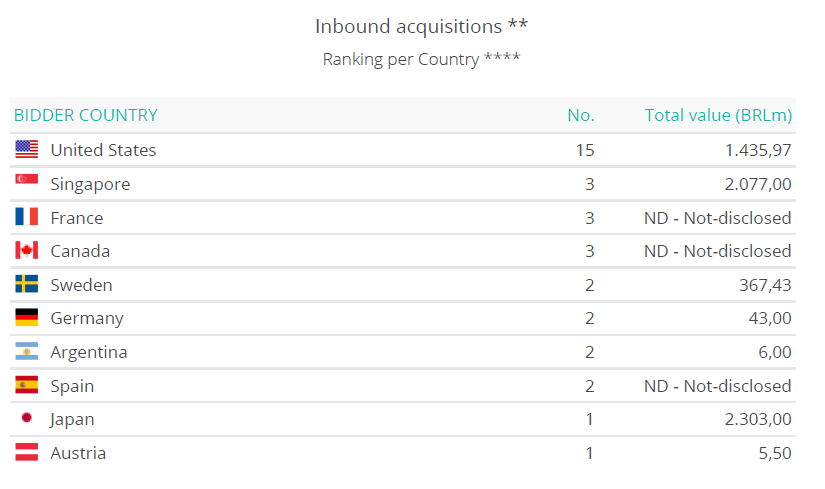

Em 2020, as empresas que atuam no segmento de tecnologia são as que mais atraíram investimento estrangeiro. Apesar disso, desde o início do ano, empresas estrangeiras diminuíram em 24% seus investimentos no setor de tecnologia e internet no Brasil, na comparação anual.

Da mesma forma, apesar de serem os principais adquirentes no Brasil, os Estados Unidos diminuíram seus investimentos em empresas brasileiras em 22%. Igualmente, os fundos de Private Equity e Venture Capital estrangeiros reduziram seus investimentos no Brasil em 45%, em relação ao mesmo período de 2019.

Em relação a atuação brasileira no exterior, Estados Unidos é o destino favorito na hora de realizar investimentos com nove transações. Seguem a Colômbia e o México, com três e duas transações registradas respectivamente.

Private Equity

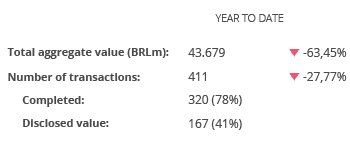

Desde o início do ano, os fundos de Private Equity registraram um valor movimentado de BRL 1,5bi, que representa uma diminuição de 87% na comparação anual. O número de transações foi 41, redução de 16%.

Venture Capital

Em 2020, os fundos de Venture Capital tiveram um fluxo de transações maior e aumentaram o número de investimentos em 17% na comparação anual, com 131 operações até o fim de junho. O valor movimentado foi de BRL 3,4bi, diminuição de 2%. Desde o início de 2020, os investimentos deste tipo no setor tecnológico tiveram um salto de 31%. Da mesma forma, os investimentos no setor de cuidados da saúde e higiene aumentaram em 200%, em relação ao mesmo período de 2019.

Transação destacada

A transação destacada pelo TTR no primeiro semestre foi a aquisição da Adtalem Brasil Holding, grupo de ensino superior privado brasileiro, por parte da Estácio Participações. A operação do setor de educação movimentou BRL 2,2bi. A transação foi assessorada em lei brasileira pelos escritórios Lobo de Rizzo Advogados e BMA – Barbosa Müssnich Aragão. A assessoria financeira foi realizada pelo Itaú BBA e pelo Morgan Stanley.

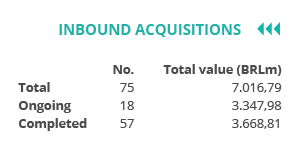

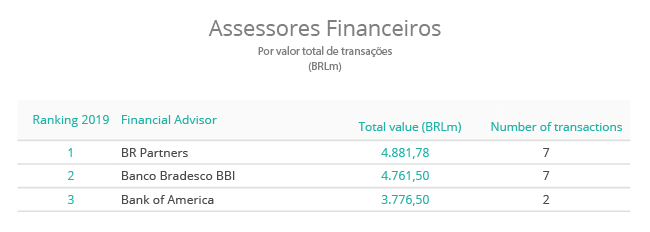

Rankings de assessoria financeira e jurídica

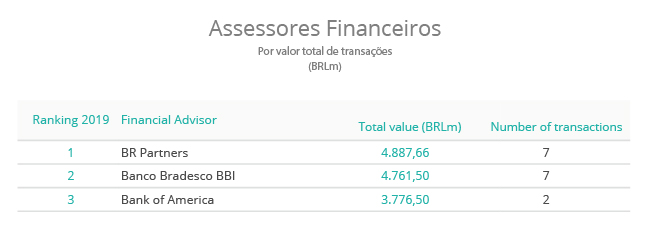

Com referência aos assessores financeiros, o Banco Itaú BBA lidera o ranking em volume com 11 transações, enquanto o ranking por valor total é liderado pelo BR Partners com BRL 4,8bi.

Já na assessoria jurídica, no tocante ao valor total, o ranking é liderado pelo Cescon, Barrieu Flesch & Barreto Advogados com BRL 8,8bi. Já o ranking por volume é liderado pelo escritório Veirano Advogados com um total de 41 transações.

O Transactional Track Record (www.TTRecord.com) é uma plataforma tecnológico-financeira premium que oferece dados transacionais confiáveis e inteligência de mercado em tempo real, permitindo aos profissionais antecipar oportunidades e tomar as melhores decisões estratégicas. O TTR agrega dados transacionais de milhares de fontes, fornecendo um recurso imprescindível para o seguimento de transações anunciadas, concluídas e canceladas, abrangendo todos os setores.