Las operaciones de M&A en México disminuyen un 22% en el segundo trimestre de 2020

- En los seis primeros meses de 2020 se han registrado 121 transacciones por USD 3.802m

- El sector Internet es el más destacado del semestre, con 19 operaciones

- Capital movilizado en operaciones de Private Equity aumenta un 8% en el semestre

- Transacción destacada: Abertis y GIC cierra adquisición del 72.3% de RCO

Patrocinado por:

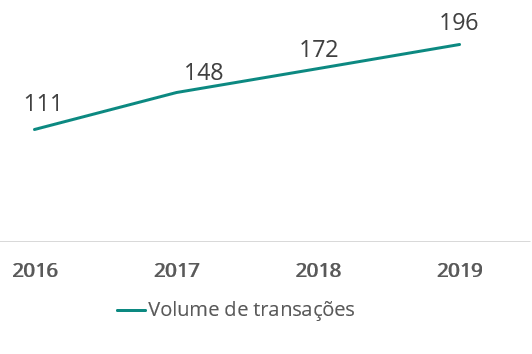

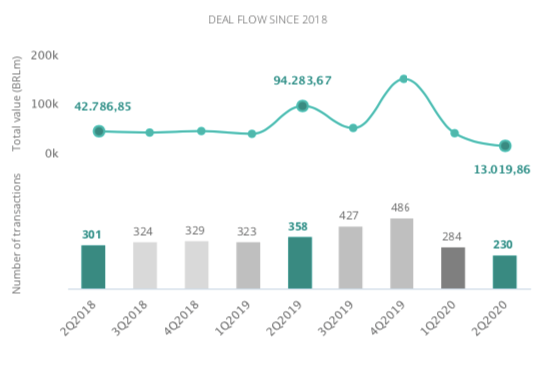

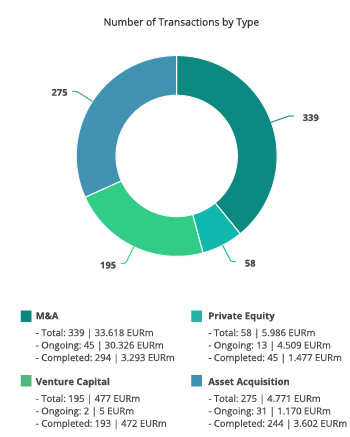

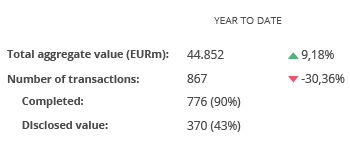

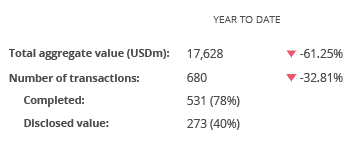

El mercado transaccional mexicano ha registrado en los seis primeros meses del año un total de 121 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 3.802m, según el informe trimestral de TTR –Transactional Track Record en colaboriación con Intralinks. Estas cifran suponen una disminución del 22,44% en el número de operaciones y un descenso del 52,67% en el importe de las mismas, con respecto al mismo periodo de 2019.

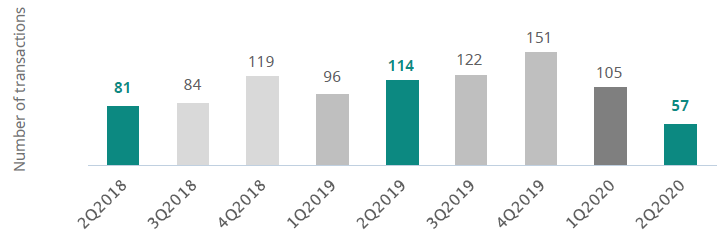

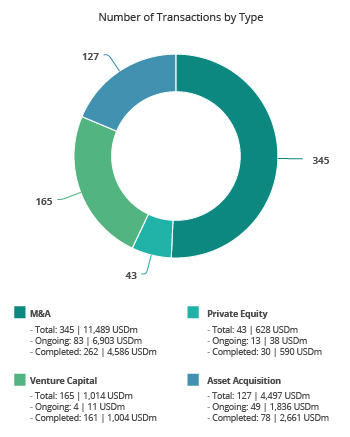

Por su parte, en el segundo trimestre de 2020 se han contabilizado un total de 43 operaciones con un importe agregado de USD 1.537,70m.

En términos sectoriales, Internet es el más activo del año, con un total de 19 transacciones, seguido por el sector Financiero y de Seguros, con 18, y el de Tecnología, con 10 operaciones. Sin embargo, en términos interanuales el sector Internet ha registrado una disminución del 24% y el sector de Tecnología ha reducido su actividad en un 58%, mientras que el sector Financiero ha aumentado un 6%.

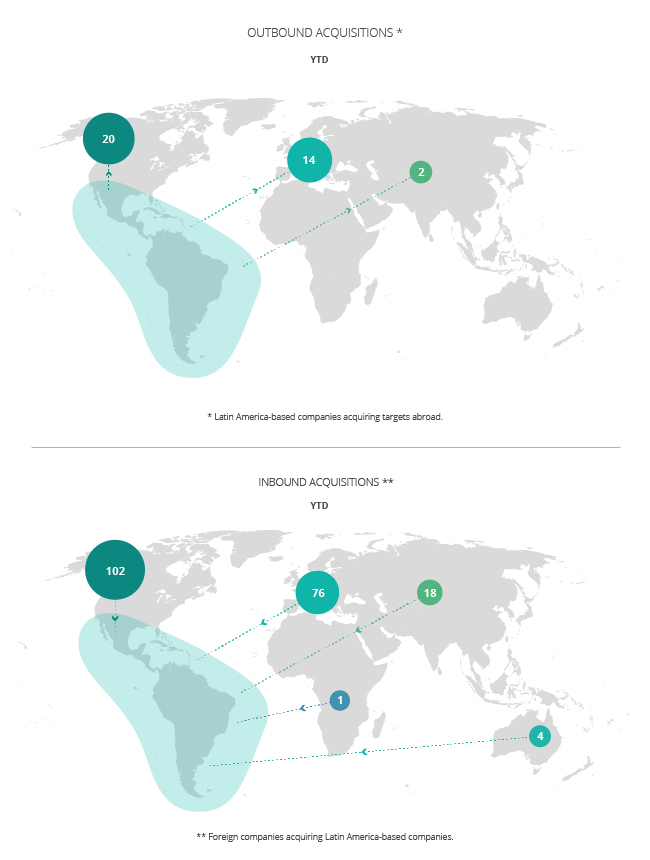

Ámbito Cross-Border

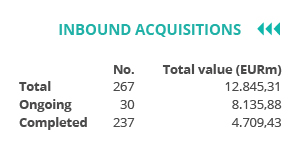

Por lo que respecta al mercado Cross-Border, en lo que va de año las empresas mexicanas han apostado principalmente por invertir en Estados Unidos, con 11 transacciones, seguido por España, con 8 operaciones. Por importe, destaca España, con USD 1.025,85m.

Por otro lado, Estados Unidos y Canadá son los países que más han apostado por realizar adquisiciones en México, con 22 y 7 operaciones, respectivamente. Por importe, destaca Estados Unidos, con USD 222,32m.

Private Equity y Venture Capital

Hasta el segundo trimestre de 2020 se han producido un total de 5 transacciones de Private Equity valoradas en USD 73m, las cuales representan una disminución del 50% en el número de operaciones y un aumento del 7,98% en el capital movilizado con respecto al segundo trimestre de 2019.

Por su parte, en los tres primeros meses de 2020, México ha registrado 39 operaciones de Venture Capital valoradas en USD 344m, lo que representa una tendencia estable en el número de operaciones y una disminución del 23,47% en el capital movilizado con respecto al mismo periodo del año pasado.

Asset Acquisitions

En el mercado de adquisición de activos, se han cerrado en el primer semestre del año 30 transacciones con un importe de USD 875m, lo cual implica un descenso del 25% en el número de operaciones y un descenso del 68,81% en su importe con respecto al mismo periodo de 2019.

Transacción Destacada

Para el segundo trimestre de 2020, Transactional Track Record ha seleccionado como operación destacada la adquisición del 72,3% de RCO por parte de Abertis and GIC, valorada en USD 2.387,17m.

La operación ha estado asesorada por la parte legal por Fried Frank Harris; Shriver & Jacobson; Greenberg Traurig México; Creel, García-Cuéllar, Aiza y Enríquez y por Galicia Abogados. Por la parte financiera, la operación ha sido asesorada por Santander Corporate Investment Banking (SCIB); Goldman Sachs; Morgan Stanley y J.P. Morgan.

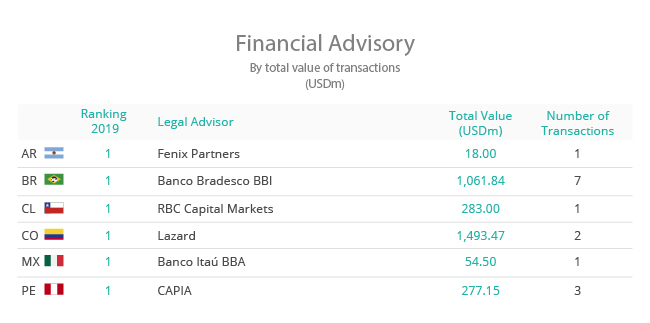

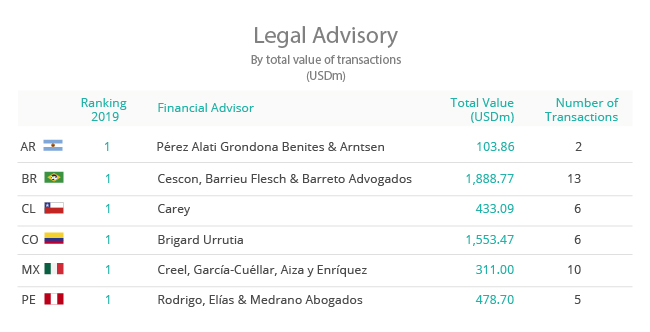

Ranking de Asesores Legales y Financieros

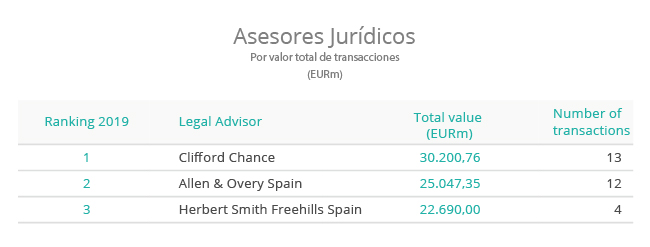

En el ranking TTR de asesores financieros, por importe, lideran hasta el segundo trimestre de 2020 Banco Itaú BBA, con USD 54,50m. Por número de operaciones lidera Landmark Alantra, con 2 transacciones.

En cuanto al ranking de asesores jurídicos, por importe y por número de operaciones, lidera Creel, García-Cuéllar, Aiza y Enríquez, con 12 operaciones y un importe de USD 311m.