Financeiro e Seguros lidera mercado de fusões e aquisições de Portugal em novembro

- Portugal registou 289 transações desde o início de 2017

- 113 transações apresentaram valores que somam € 9,9 mil milhões

- Investimentos de venture capital tiveram alta de 490% no mês

PORTUGAL

De acordo com o Relatório Mensal de M&A da Transactional Track Record, os anúncios de compra e venda de participação que envolveram empresas portuguesas movimentaram € 316 milhões em novembro. Foram 29 operações, representativas de um crescimento de 7,41% em comparação ao reportado em igual período do ano passado.

Em novembro, o sector de maior movimentação foi Financeiro e Seguros, com oito operações, que tiveram forte influência no volume financeiro do mês. Particularmente as operações de venda pelo Banco BPI da BPI Vida e Pensões, por € 135 milhões para a espanhola VidaCaixa, controlada pelo CaixaBank, e do BPI Gestão de Activos, em conjunto com a BPI Global Investment Management Company de Luxemburgo, também para o CaixaBank, por € 83 milhões.

Porém, no ano, dois outros subsetores têm liderado mercado de fusões e aquisições em Portugal. O segmento Imobiliário aparece como mais ativo do período. Desde o início de 2017, foram registadas 57 operações envolvendo empresas do setor, alta de 33%, mantendo tendência que se iniciou em 2015. Destaca-se também o crescimento do sector de Saúde, Higiene e Estética, cujas transações aumentaram em 16%.

De janeiro a novembro, em Portugal as operações transacionais movimentaram € 9,9 mil milhões, um crescimento de 22,49% face ao mesmo intervalo do ano anterior. Segundo o Relatório do TTR, foram registadas 289 transações no país desde o início do ano.

PRIVATE EQUITY E VENTURE CAPITAL

Os anúncios de investimentos realizados por firmas de investimento de private equity contabilizaram no acumulado do ano 40 operações, um aumento de 21% em relação ao mesmo período de 2016. Destas, 14 revelaram valores que ascendem a € 4,6 mil milhões, um incremento de 57%. Dentre elas, a aquisição pela Sonae Capital, por intermédio da Solinca – Health and Fitness, de oito ginásios Pump, da About, por € 8,6 milhões, no último mês. O segmento Saúde, Higiene e Estética foi o alvo preferido com seis transações no ano.

Já venture capital teve em novembro um mês expressivo, com investimentos na ordem de € 15,1 milhões, um salto de 490% no total aportado. Nesse contexto, inclui-se a ronda de investimento de € 1,3 milhões que a Primetag fechou com a portuguesa Pathena Investments. A startup portuguesa, que desenvolveu uma plataforma que permite transformar uma imagem online num canal de venda, pretende usar os recursos obtidos com a injeção de capital para reforçar sua presença no mercado espanhol.

OPERAÇÕES CROSS-BORDER

Em número de operações cross-border, o mercado português soma 101 operações inbound, em que empresas portuguesas foram adquiridas por companhias estrangeiras. Ao longo do ano, o país que mais efetuou transações em território nacional foi a vizinha Espanha, que adquiriu 28 empresas.

O Reino Unido ultrapassou os Estados Unidos em números de transações, foram 14 contra as 10 estadunidenses, que alcançaram em termos de aportes mais de € 122 milhões.

| País de origem dos compradores | No. | Valor total (EURm) |

| 28 | 838,55 | |

| 14 | 122,43 | |

| |

10 | 147,70 |

No que diz respeito a transações cross-border outbound, registaram-se um total de 15 operações por empresas nacionais, das quais seis tiveram como objeto a compra de empresas em Espanha.

| País de destino das compras | No. | Valor total (EURm) |

| 6 | 1,65 | |

| 2 | 5,06 | |

| 2 | 3,00 |

TRANSAÇÃO TTR DO MÊS

A transação do mês eleita, foi a conclusão da oferta de aquisição de 4.743.887 ações do Montepio pela Associação Mutualista por € 4,84 milhões. A saída do Montepio da bolsa de valores foi proposta pela Montepio Geral Associação Mutualista após ter lançado Oferta Pública de Aquisição (OPA) em julho e passar a ter o controle de 98,28% do banco. Com a conclusão da transação, o Montepio perde a qualidade de sociedade aberta e não poderá admitir ações ao mercado regulado no prazo de um ano.

A Associação Mutualistas recebeu assessoria jurídica do escritório Morais Leitão, Galvão Teles, Soares da Silva & Associados.

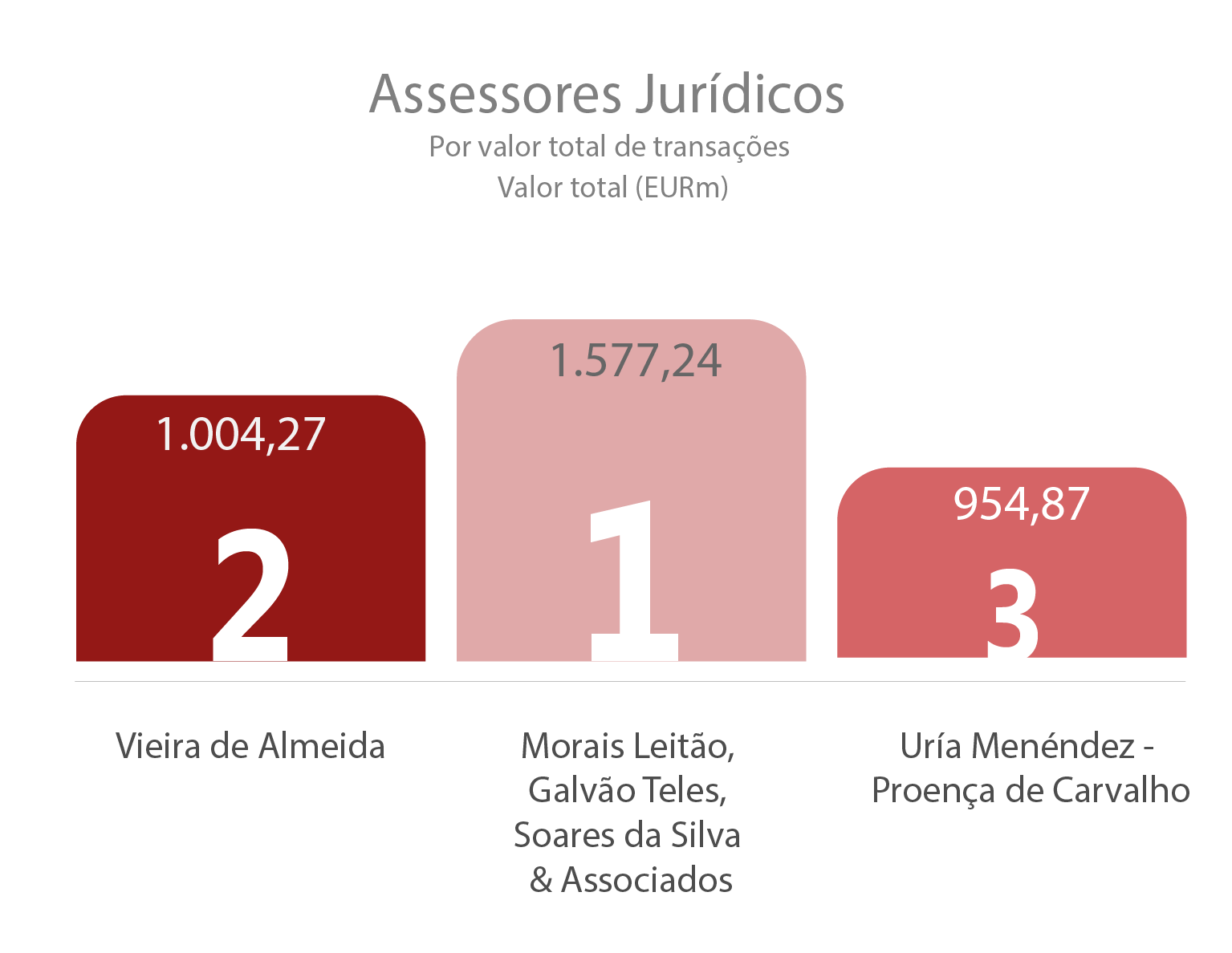

RANKING ASSESSORES FINANCEIROS E JURÍDICOS

O pódio do ranking TTR de assessores financeiros por valores das transações é liderado pelo Natixis Partners, que acumulou em 2017 o valor de € 2,5 mil milhões. Seguido pela BBVA, € 1,1 mil milhões, e Millennium BCP, na terceira posição com € 1 mil milhões.

O pódio do ranking TTR de assessores financeiros por valores das transações é liderado pelo Natixis Partners, que acumulou em 2017 o valor de € 2,5 mil milhões. Seguido pela BBVA, € 1,1 mil milhões, e Millennium BCP, na terceira posição com € 1 mil milhões.

Enquanto o ranking de assessores jurídicos por valor é liderado por Morais Leitão, Galvão Teles, Soares da Silva & Associados, € 1,5 mil milhões, seguido por Vieira de Almeida, € 1 mil milhões, e Uría Menéndez – Proença de Carvalho, € 954 milhões.

ENTREVISTA COM EDUARDO PAULINO

Eduardo Paulino– sócio no escritório Morais Leitão, Galvão Teles, Soares da Silva & Associados– Desenvolve a sua atividade essencialmente em matéria de operações de fusão, aquisição e parceria, ofertas públicas de distribuição e de aquisição, project finance/parcerias público-privadas e privatizações. Tem igualmente experiência em matérias de direito bancário e financeiro e de compliance.

“O sector bancário português sofreu uma transformação radical em resultado da crise financeira internacional e, estou em crer, saiu consideravelmente robustecido do processo de ajustamento a que – tal como a generalidade dos sectores de actividade em Portugal – foi submetido. “

Lea la entrevista completa aquí.