IPOs movimentam mais de R$10 bilhões no Brasil ao longo de 2017

| ⊙ |

Mercado de capitais brasileiro registra 7 IPOs nos primeiros sete meses de 2017 |

| ⊙ |

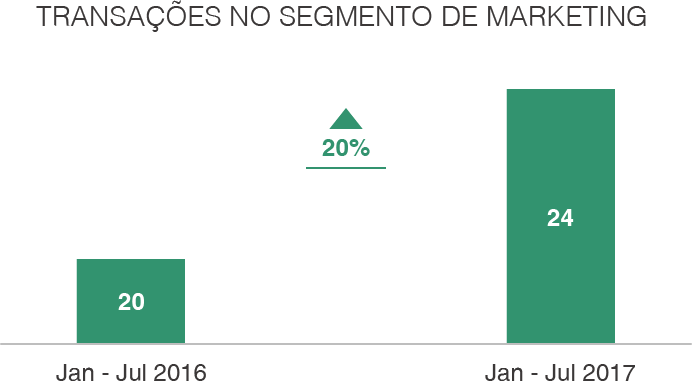

Número de transações no segmento Marketing cresce 20% |

| ⊙ |

Investimentos em venture capital em julho de 2017 tiveram alta de 770% em comparação com o mesmo período de 2016 |

Brasil no panorama latinoamericano

O mercado de capitais brasileiro ganha fôlego e já registrou mais IPOs nos primeiros sete meses de 2017 do que os três últimos anos somados. Foram contabilizados sete até o mês de julho, movimentando mais de R$ 10 bilhões. Destaque para a estreia do Grupo Carrefour Brasil na bolsa, que superou o valor de R$ 4,4 bilhões.

Os resultados de Julho também consolidam a liderança brasileira no cenário latino-americano de fusões e aquisições. De acordo com o Relatório Mensal da Transactional Track Record, em parceria com a LexisNexis e TozziniFreire Advogados, desde o início do ano já foram registradas 389 transações domésticas no mercado nacional, enquanto a Argentina, país que apresentou o segundo melhor resultado no quesito, registrou 68. Também se destacam os números de aquisições cross-border inbound no país, 129, mais do que o dobro das transações dessa modalidade registradas pelo México (56).

Entretanto, o mercado mexicano fechou o período com 41 aquisições cross-border outbound, enquanto o mercado brasileiro encerrou com 26. O Brasil também foi o protagonista de duas das maiores operações anunciadas no mês de julho no continente: a aquisição dos Negócios de Produção de Sementes de Milho da Dow Chemical pelo Citic Agri Fund pelo valor de U$ 1,1 bilhão, e a venda da Alpargatas pela J&F Investimentos, que movimentou U$ 1,08 bilhão.

Fusões e aquisições no Brasil em Julho

O mercado brasileiro abriu o segundo semestre de 2017 com 73 transações, uma queda de 8,75% em relação ao mesmo mês de 2016. Destas, 28 tiveram seus valores revelados, totalizando R$ 11,8 bilhões, uma queda acentuada de 69,13% quando comparada ao mesmo período de 2016.

Apesar do saldo negativo do mês, o ano já registrou um aumento no setor Financeiro e Seguros. Os setores com maior movimentação foram:

- Financeiro e Seguros (68) ⇑ 10%

- Tecnologia (99) ⇓ 12%

- Distribuição e Retail (62) ⇓ 9%

Operações cross-border

Desde 2010, as empresas brasileiras que mais atraem investimentos estrangeiros são as empresas do segmento de Tecnologia e Internet. Em 2017 essa tendência persiste – foram registradas 31 transações, um crescimento de 10,7% em relação ao mesmo período do ano passado.

Outra tendência que se mantêm é a queda dos investimentos de empresas norte-americanas no país, que no atual período foi de 10,8%, apesar dos Estados Unidos ainda serem o país com o maior número de aquisições no mercado brasileiro, com 41 operações que alcançaram R$ 16,1 bilhões em investimentos no país. A China continua sendo o país com maior valor acumulado em aquisições no Brasil, tendo investido R$ 21,4 bilhões em 2017, com destaque para operações no setor de energia elétrica.

Setores que também se destacaram em número de operações cross-border inbound no período foram:

- Consultoria, Auditoria e Engenharia- 11

- Internet- 10

No âmbito outbound, o Brasil realizou 11 aquisições nos Estados Unidos, somando R$ 511 milhões. Destaque também para as aquisições realizadas no Reino Unido e na Turquia, que movimentaram, juntas, aproximadamente R$ 4,7 bilhões. O setor mais ativo foi Tecnologia.

Private Equity e Venture Capital

O balanço das operações registradas no setor de private equity no Brasil em julho de 2017 foi de R$ 231,8 milhões, com crescimento de 25% no número de transações em comparação com o mesmo mês do ano passado. Os setores mais movimentados:

- Saúde, Higiene e Estética com sete transações no ano, ⇑ 40%

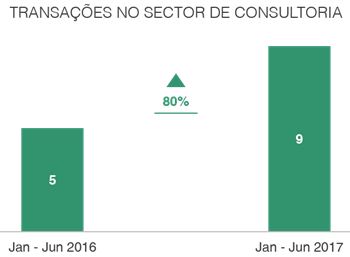

- Consultoria, Auditoria e Engenharia e Imobiliário ⇑ 33% cada.

No cenário de venture capital, julho foi um mês de crescimento. Das oito transações registradas no TTR, cinco revelaram valores que somam R$ 604 milhões, alta de 770% em comparação ao período homólogo de 2016. Os investimentos em venture capital em 2017 – R$ 2,2 bilhões – já ultrapassaram o total investido no ano anterior, que alcançou total aproximado de R$ 2 bilhões. Os setores de maior crescimento no acumulado do ano foram:

- Distribuição e Retail ⇑ 30%

- Tecnologia foi o que apresentou mais transações (51).

Transação do Mês

Bradesco Seguros, seguradora detida pelo Banco Bradesco (BVMF:BBDC3, BBDC4; NYSE:BBD, BBDO), concluiu a aquisição de uma participação de 40% da Swiss Re Corporate Solutions Brasil, da suiça Swiss Re Corporate Solutions. O valor foi de aproximadamente R$ 750 milhões

Bradesco Seguros, seguradora detida pelo Banco Bradesco (BVMF:BBDC3, BBDC4; NYSE:BBD, BBDO), concluiu a aquisição de uma participação de 40% da Swiss Re Corporate Solutions Brasil, da suiça Swiss Re Corporate Solutions. O valor foi de aproximadamente R$ 750 milhões

A transação faz parte das negociações de venda da operação de seguros de grandes riscos da Bradesco Seguros para a Swiss Re Corporate Solutions, que passa a ter acesso exclusivo aos clientes Bradesco para explorar a comercialização dos seguros de grandes riscos.

A Bradesco Seguros contou com a assessoria jurídica do escritório Mattos Filho, Veiga Filho, Marrey Jr e Quiroga Advogados, e financeira do Banco Bradesco BBI. A Swiss Re Corporate Solutions por sua vez teve assessoria jurídica no Brasil da Souza, Cescon, Barrieu & Flesch Advogados e no exterior de Willkie Farr & Gallagher (Global), e financeira da J.P. Morgan.

Clique abaixo e acesse o relatório transacional do Brasil no mês de julho de 2017 completo: