- TTR registra 513 transações no primeiro semestre de 2017 e valor de R$ 140 bilhões

- Brasil tem maior número de transações domésticas na LatAm no 1S17, total de 349

- Aquisição da NTS pela Brookfield Asset Management é a transação do trimestre

Insight TTR

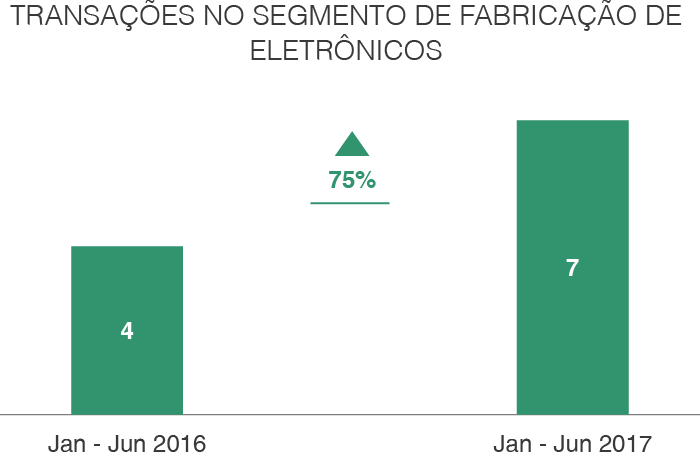

No período de janeiro a junho de 2017, o número de transações envolvendo a aquisição de participação em empresas que atuam na produção de eletrônicos aumentou 75%, comparado ao mesmo período de 2016. Uma das oprações de destaque do semestre foi o aporte de capital de R$2 milhões na Chip Inside. A startup de tecnologia desenvolveu um colar adaptado ao pescoço dos bovinos com capacidade de monitorar o comportamento dos animais a partir da ruminação, do ócio e da reprodução, contribuindo para a saúde e prevenção de doenças.

De acordo com o Relatório da Transactional Track Record e LexisNexis sobre o mercado de fusões e aquisições brasileiro, de abril a junho de 2017 foram registradas 245 transações, um pequeno crescimento de 4,7% comparado ao ano passado. Deste total, 104 operações tiveram valores divulgados que somam R$63,3 bilhões, aumento de 121% em relação ao 2T16. Entre os subsetores mais ativos do trimestre, estão Tecnologia (47 transações), Financeiro e Seguros (36) e Distribuição e Retail (25).

O balanço final do primeiro semestre foi de 513 transações e R$ 140 bilhões, um valor 175% maior que o período homônimo. Destaque para o setor Financeiro e Seguros, que cresceu 53%.

Fusões e aquisições brasileiras na América Latina

No panorama latinoamericano, o Brasil se destaca com o maior número de transações domésticas no primeiro semestre de 2017, um total de 349. O país continua na mira dos mercados estrangeiros e foi protagonista de 109 aquisições inbound, mais que o dobro do mercado mexicano, que registrou 48 operações cross-border inbound.

O poder de compra do país no exterior é inferior ao de Chile e México. Ambos os países realizaram mais aquisições no exterior (20 e 33 respectivamente) do que o Brasil, que somou 19 transações outbound no semestre. O número de desinvestimentos estrangeiro em participadas brasileiras chegou a 39, o dobro dos demais países latinoamericanos.

A maior transação do trimestre na América Latina ocorreu em território brasileiro: a aquisição da Nova Transportadora do Sudeste (NTS) pela Brookfield Asset Management por R$13,2 bilhões.

Cross-border

O país que mais adquiriu negócios no Brasil foi os Estados Unidos, com o saldo de 35 transações e investimento de R$12,3 bilhões no primeiro semestre de 2017. Na sequência por número de operações estão França e Alemanha.

O país norte-americano foi também o alvo dos investimentos brasileiros, que adquiriu 11 empresas e aplicou R$511 milhões nos Estados Unidos de janeiro a junho de 2017. O maior valor investido no exterior foi realizado no Reino Unido, onde o Brasil injetou R$3,7 bilhões em uma única transação ainda em andamento. A Natura, empresa de cosméticos, fragrâncias e higiene pessoal, assinou contrato para adquirir 100% das ações de emissão da The Body Shop, empresa que se dedica à fabricação e comercialização de cosméticos e produtos de beleza detida pela L’Oréal.

Private Equity e Venture Capital

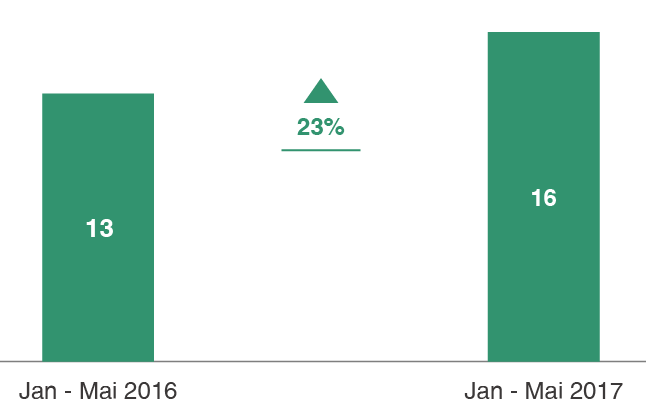

No segundo trimestre de 2017, o TTR registrou 27 operações de private equity, um aumento de 23% em relação ao mesmo período de 2016. Deste total, 12 revelaram valores que somam R$7,6 bilhões, crescimento de 62%. Entretanto, o acumulado do semestre é inferior ao ano passado: 44 transações – uma redução de 19% – e R$9,9 bilhões. O setor mais ativo foi o de Saúde, Higiene e Estética, com sete operações e um crescimento de 40%. A gestora destaque do semestre é a Pátria Investimentos, que participou de cinco transações contabilizadas no TTR.

Já no cenário de venture capital, foram registradas 44 operações, que revelaram valores de aproximadamente R$ 1 bilhão, um aumento de 188% em relação ao mesmo trimestre do ano anterior. O acumulado do semestre totaliza em 87 transações e o valor de R$1,5 bilhão. O subsetor mais ativo foi Tecnologia, com 43 transações. O fundo destaque foi o Bossa Nova Investimentos, com 17 operações computadas no database.

Transação do Trimestre

A maior operação do período foi escolhida também pela TTR como transação do trimestre: a conclusão da venda de uma participação no capital social da Nova Transportadora do Sudeste (NTS) para a Brookfield Asset Management. O valor total recebido pela vendedora Petrobras é composto de US$2,59 bilhões, referentes à venda das ações, e US$1,64 bilhões de debêntures conversíveis em ações emitidas pela NTS. O restante, US$850 milhões, será pago em cinco anos e atualizado no período.

A NTS opera uma rede de gasodutos na região sudeste. A operação faz parte do programa de parcerias e desinvestimentos que totalizou USD 13,6bi no biênio 2015-2016.

A Petrobras contou com a assessoria financeira do Banco Bradesco BBI e jurídica do escritório Mattos Filho, Veiga Filho, Marrey Jr. e Quiroga Advogados, bem como do Hogan Lovells Brasil. Já a Brookfield foi assessorada pelos escritórios Pinheiro Neto Advogados, Torys e Norton Rose Fulbright.

Rankings – Assessoria Financeira & Jurídica

Confira o ranking TTR de assessores Financeiros e Jurídicos (year to date) no relatório trimestral.

TTR in the Press

FOLHA DE SP – “De papel passado”

CONSULTOR JURÍDICO – “Mattos Filho lidera assessoria em fusões e aquisições no 2º trimestre”

MONITOR DIGITAL – “Mercado de fusões e aquisições movimenta R$140,5 bi no semestre”

Relatório Completo