El importe de operaciones de M&A en España se incrementa un 21% en agosto de 2018

- En el mes se han contabilizado 77 transacciones valoradas en EUR 3.867m

- Agosto registra 8 operaciones de Private Equity y 12 de Venture Capital

- El sector Inmobiliario ha sido el más activo del año, con 424 transacciones

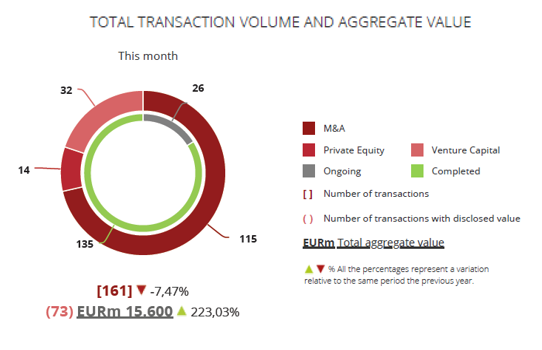

El mercado transaccional español ha registrado en agosto un total de 77 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de EUR 3.867m, según el informe mensual de TTR en colaboración con Intralinks. Estas cifras suponen un aumento del 21,01% en el capital movilizado y una disminución del 18,95% en el número de operaciones con respecto al mismo periodo de 2017.

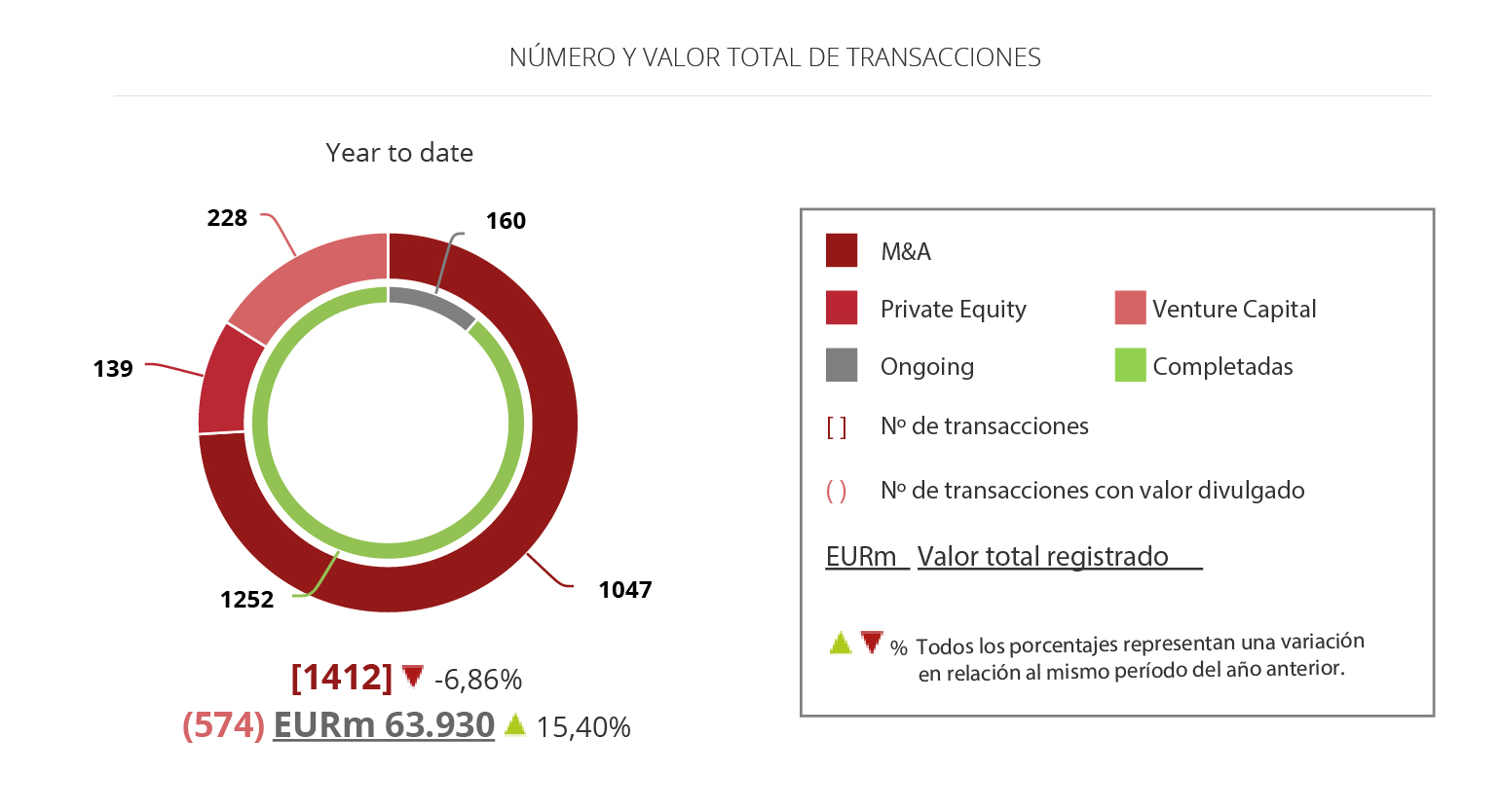

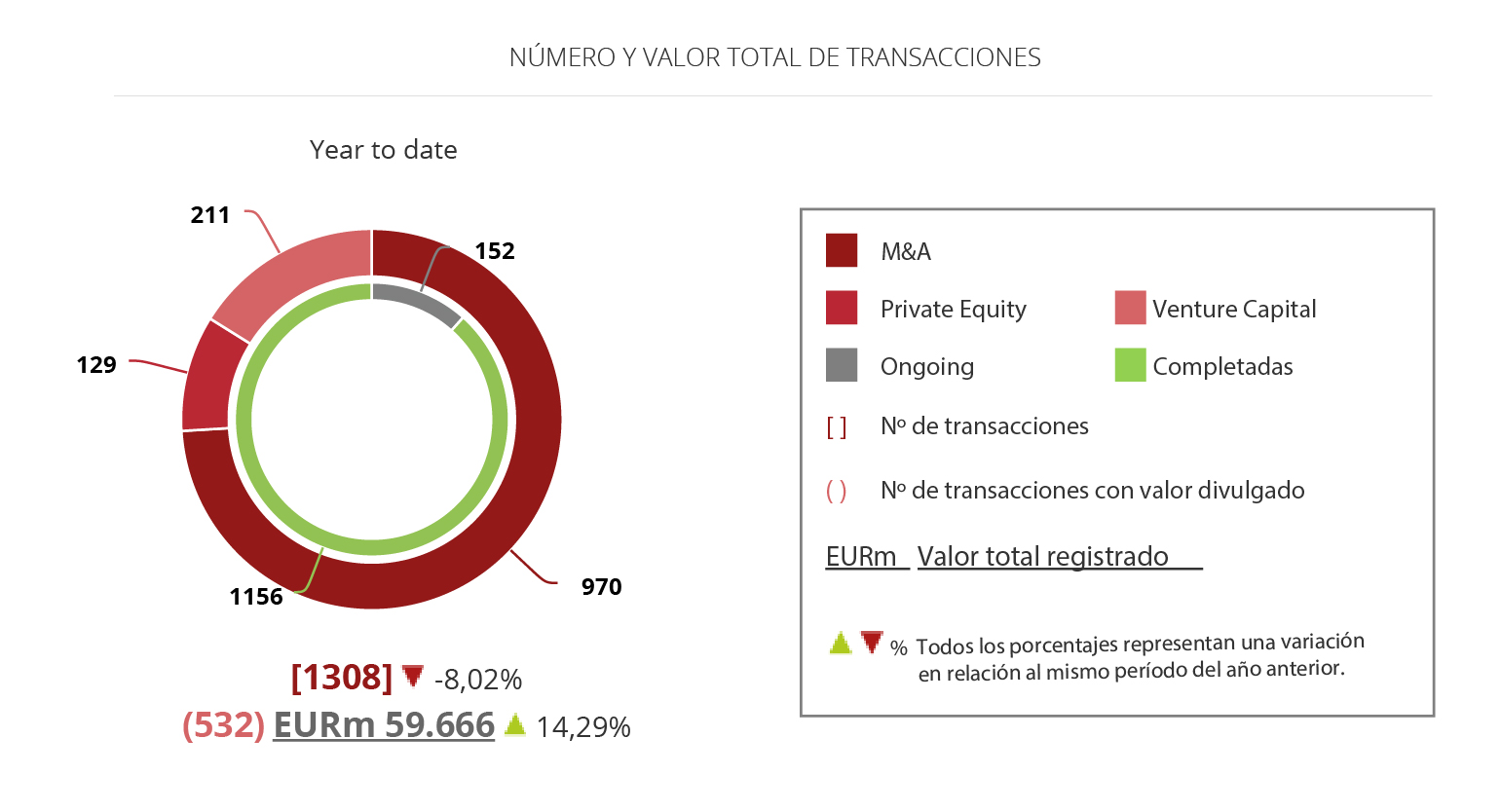

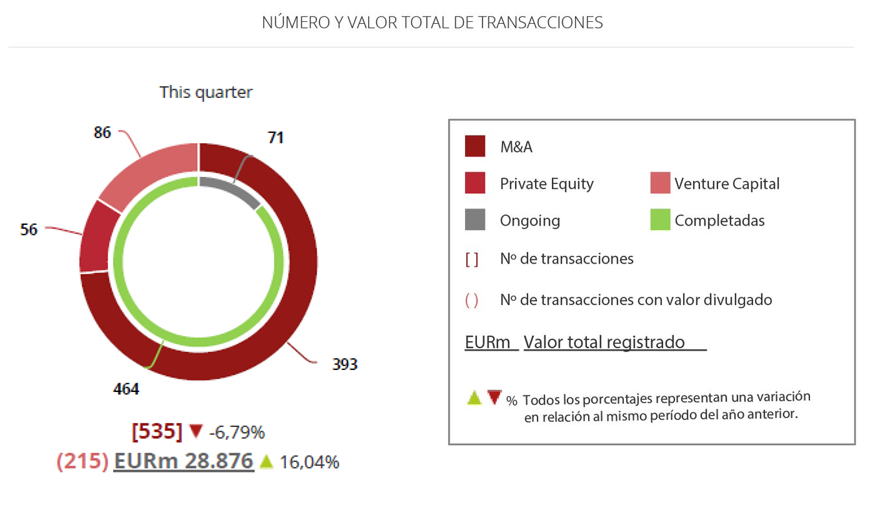

Por su parte, en términos anuales se han contabilizado un total de 1.412 transacciones, de las cuales 574 registran un importe conjunto de EUR 63.930m, lo que implica una disminución del 6,86% en el número de operaciones y un aumento del 15,40% en el importe de éstas, con respecto al mismo periodo del año pasado.

En términos sectoriales, el Inmobiliario ha sido el más activo del año, con un total de 424 transacciones, seguido por el de Tecnología, con 158, y el de Internet, con 97.

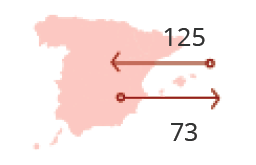

Por lo que respecta al mercado Cross-Border, en el transcurso del año las empresas españolas han elegido como principales destinos de inversión a Estados Unidos, con 25 operaciones, a Portugal, con 19 transacciones, y a Reino Unido, con 18.

Por otro lado, Estados Unidos (60), Reino Unido (50), Francia (45), y Alemania (27) son los países que mayor número de inversiones han realizado en España. Por importe destaca Estados Unidos, con EUR 7.969,52m.

Private Equity y Venture Capital

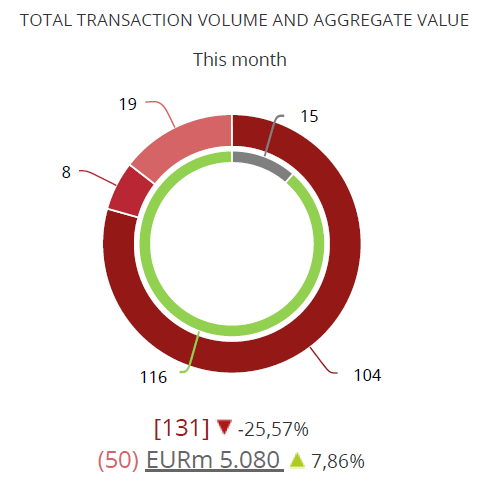

Hasta agosto de 2018 se han contabilizado un total de 139 operaciones de Private Equity por EUR 19.452,02m, lo cual supone un descenso del 17% en el número de operaciones y una disminución del 8% en el importe de éstas, con respecto al mismo periodo del año anterior.

Por su parte, en el segmento de Venture Capital se ha contabilizado en los ocho meses del año un total de 228 operaciones con un importe agregado de 1.228,12m, lo que implica un descenso del 9% en el número de operaciones y un aumento del 18% en el importe de las mismas en términos interanuales.

Mercado de capitales

En el mercado de capitales español se han cerrado a lo largo del año 16 salidas a Bolsa y 27 ampliaciones de capital.

Transacción del mes

En agosto de 2018, TTR ha seleccionado como transacción destacada la adquisición de un 8,40% adicional en NH Hotel Group por parte de Minor International.

En agosto de 2018, TTR ha seleccionado como transacción destacada la adquisición de un 8,40% adicional en NH Hotel Group por parte de Minor International.

La operación, que ha registrado un importe aproximado de EUR 197,63m, ha estado asesorada por la parte legal por Hogan Lovells España y por Baker McKenzie España. Y por la parte financiera, han sido asesorados por J.P. Morgan y por Benedetto, Gartland & Company.

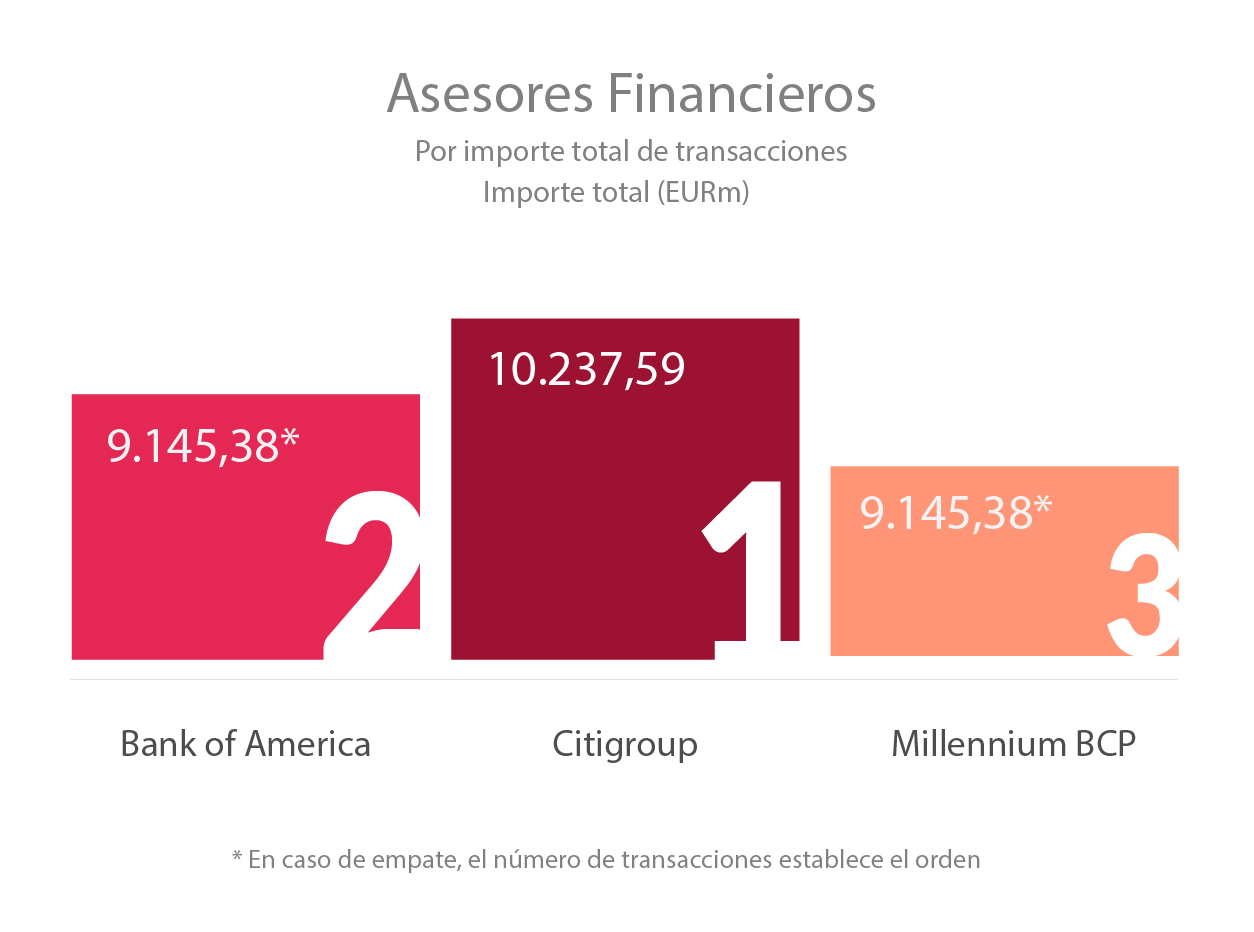

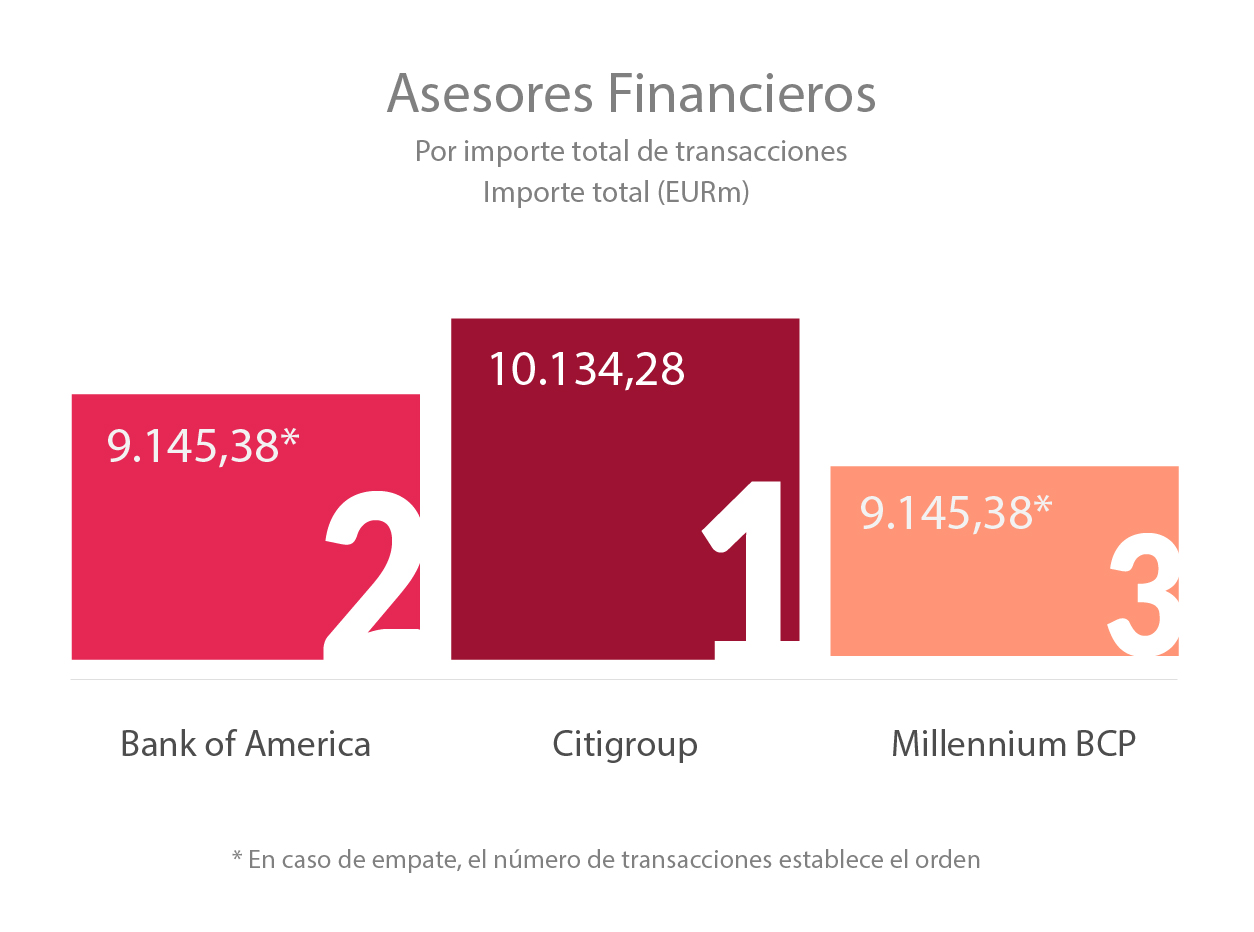

Ranking de Asesores Legales y Financieros

En el ranking TTR de asesores financieros del mercado M&A por número de operaciones, lidera en el transcurso de 2018 CREA Inversión, con 10 operaciones. Por importe, se destaca hasta el mes de agosto Citigroup, con EUR 10.237,59m.

En cuanto al ranking de asesores jurídicos del mercado M&A, por importe, lidera la firma Uría Menéndez España con EUR 20.277,91m; seguido por Garrigues España, con EUR 15.607,84m. Por número de transacciones, el ranking es liderado por Garrigues España con 70 operaciones asesoradas, y le sigue en el listado Cuatrecasas España, con 65 transacciones.