- En el periodo se han contabilizado 85 operaciones por USD 6.676m en México

- El sector Financiero y de Seguros y el Inmobiliario son los más destacados del trimestre, con 13 y 12 operaciones, respectivamente

Insight TTR

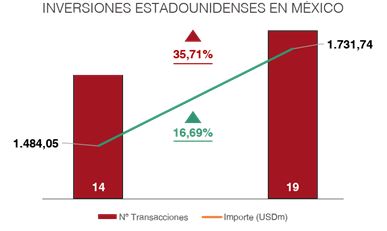

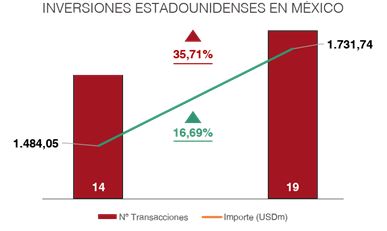

En el transcurso de 2017, el número de inversiones realizadas por compañías estadounidenses en México ha registrado un total de 19 operaciones, lo que supone un incremento del 35,17% respecto a las 14 contabilizadas en el mismo periodo de 2016. Además, el importe movilizado de USD 1.731,74m de enero a junio de 2017 ha mostrado un crecimiento del 16,69%, respecto a los USD 1.484,05m contabilizados en el primer semestre del año pasado.

El mercado de M&A en México ha contabilizado en el segundo trimestre del año un total de 85 operaciones, de las cuales 36 suman un importe no confidencial de USD 6.676m, de acuerdo con el informe trimestral de Transactional Track Record. Estos datos reflejan un aumento del 77,96% en el importe de operaciones y un descenso del 1,16% en el número de las mismas, respecto al segundo trimestre de 2016.

Por su parte, en el primer semestre de 2017 se han producido un total de 148 transacciones, de las cuales 57 registran un importe conjunto de USD 10.735m, lo que implica un aumento del 0,68% en el número de operaciones y una disminución del 12,57% en el importe de las mismas, respecto a al mismo periodo del año pasado.

De las operaciones contabilizadas de enero a junio, 35 son de mercado bajo (importes inferiores a USD 100m), 15 de mercado medio (entre USD 100m y USD 500m) y siete de mercado alto (superior a USD 500m).

En términos sectoriales, el sector Financiero y de Seguros es el que más transacciones ha contabilizado a lo largo de 2017, con un total de 24 operaciones, seguido por el Inmobiliario, con 22, Alimentario, con 12, y Turismo, Hostelería y Restauración, con 8.

Ámbito Cross-border

Por lo que respecta al mercado cross-border, en lo que va de año las empresas mexicanas han apostado principalmente por invertir en Estados Unidos, Colombia y España con 9, 6 y 4 transacciones, respectivamente. Por importe, destaca Estados Unidos, con USD 2.313m; Colombia, con USD 940m, y Perú, con USD 759,17m.

Por otro lado, Estados Unidos y España son también los países que más han apostado por realizar adquisiciones en México, con 19 y 14 operaciones, respectivamente. Por importe vuelven a destacar estos dos países, con USD 1.731,54m y USD 1.519,58m, respectivamente.

Private Equity y Venture Capital

En el segundo trimestre se han producido un total de 11 transacciones de Private Equity, de las cuales 2 de estas registran un importe de USD 190m.

En este mismo periodo, México ha registrado 11 operaciones de Venture Capital, de las cuales 7 registran un importe conjunto de USD 318,18m. Estas cifras representan un aumento del 22% en el número de operaciones y un ascenso del 1,12% en el importe de las mismas, respecto al segundo trimestre de 2016.

Transacción Destacada

Para el segundo trimestre de 2017, Transactional Track Record ha seleccionado como transacción destacada la realizada por Puerto de Liverpool, mediante la cual adquiere el 100% de Suburbia a Walmart México.

La operación, que ha registrado un importe de USD 1.006,69m, ha estado asesorada por la parte legal por Galicia Abogados; Rico, Robles, Libenson y Bernal y Puerto de Liverpool.

Por la parte financiera, la transacción ha sido asesorada por Citigroup Global Markets.

TTR in the Press

AMÉRICA ECONOMIA – “Mercado de fusiones y adquisiciones de México crece 77,96% en el 2T17”

20 MINUTOS – “Aumentan fusiones y compras empresariales en México en primer semestre”

Entrevista con Mercer

Adriano Silva, director de Mercer México, ha hablado con Transactional Track Record acerca de las perspectivas del mercado M&A en México: “los segundos seis meses de 2017, podemos esperar un crecimiento del 3 a 6% en el número de transacciones, dependiendo de la política monetaria y coyuntura económica que podrían reflejar una tendencia de mejora en los montos de éstas”.

Adriano Silva, director de Mercer México, ha hablado con Transactional Track Record acerca de las perspectivas del mercado M&A en México: “los segundos seis meses de 2017, podemos esperar un crecimiento del 3 a 6% en el número de transacciones, dependiendo de la política monetaria y coyuntura económica que podrían reflejar una tendencia de mejora en los montos de éstas”.

Informe Completo