Fusões e Aquisições em Portugal registam aumento de 7% no primeiro semestre de 2021

Setor de Tecnologia é o mais ativo do ano, com 33 transações

Os investimentos de empresas norte-americanas em Portugal, aumentou em 62%

Houve um aumento de 57% no número de transações em Venture Capital e de 35% em Asset Acquisitions

Patrocinado por:

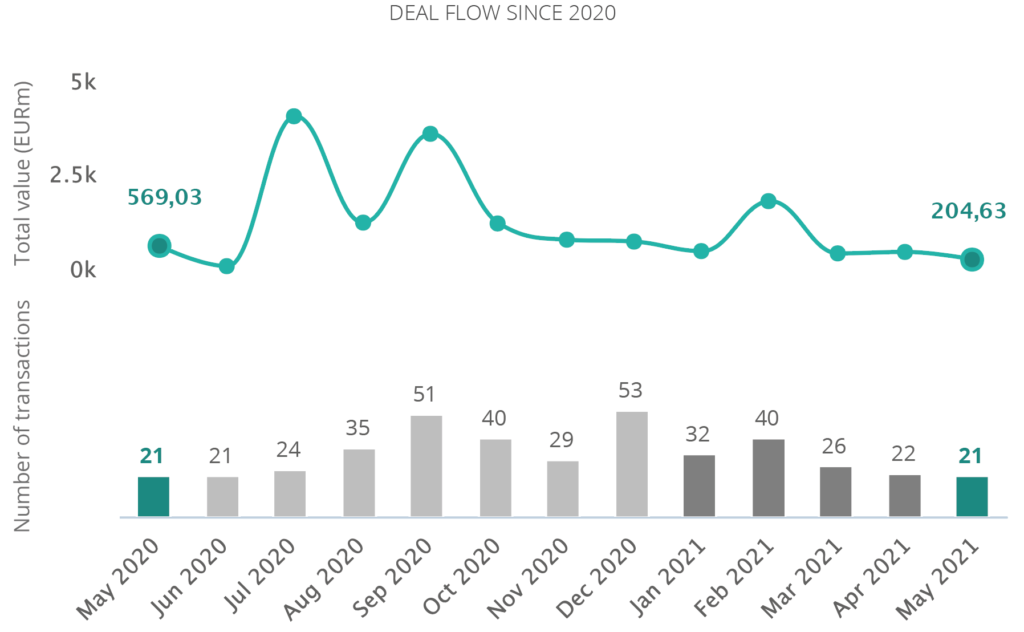

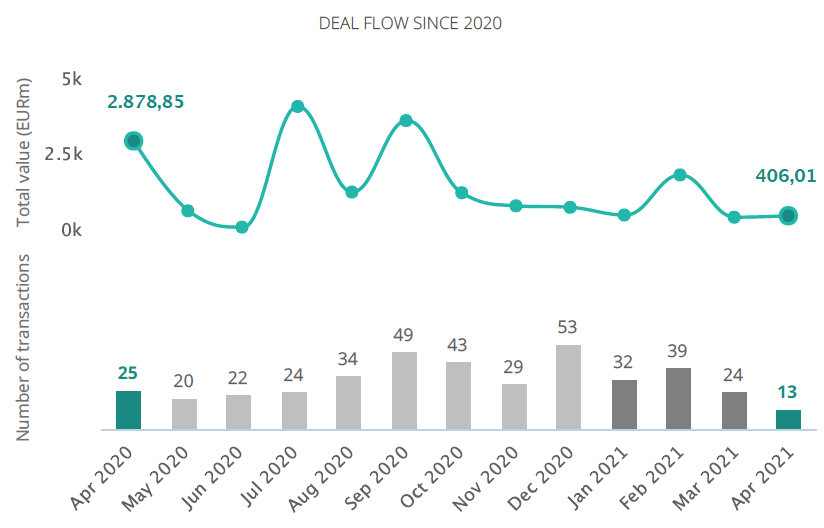

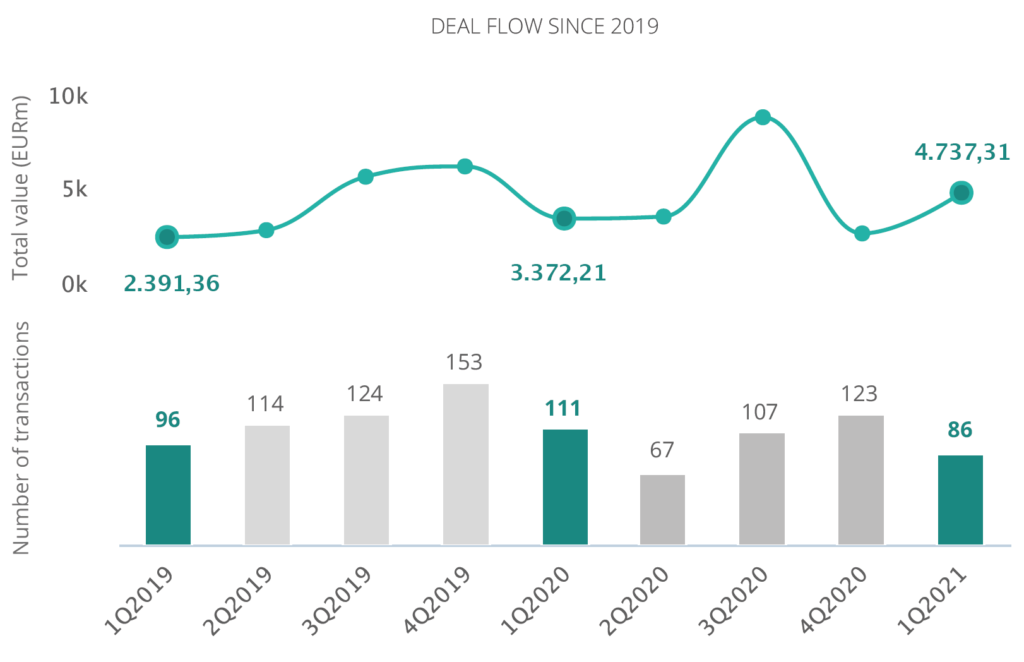

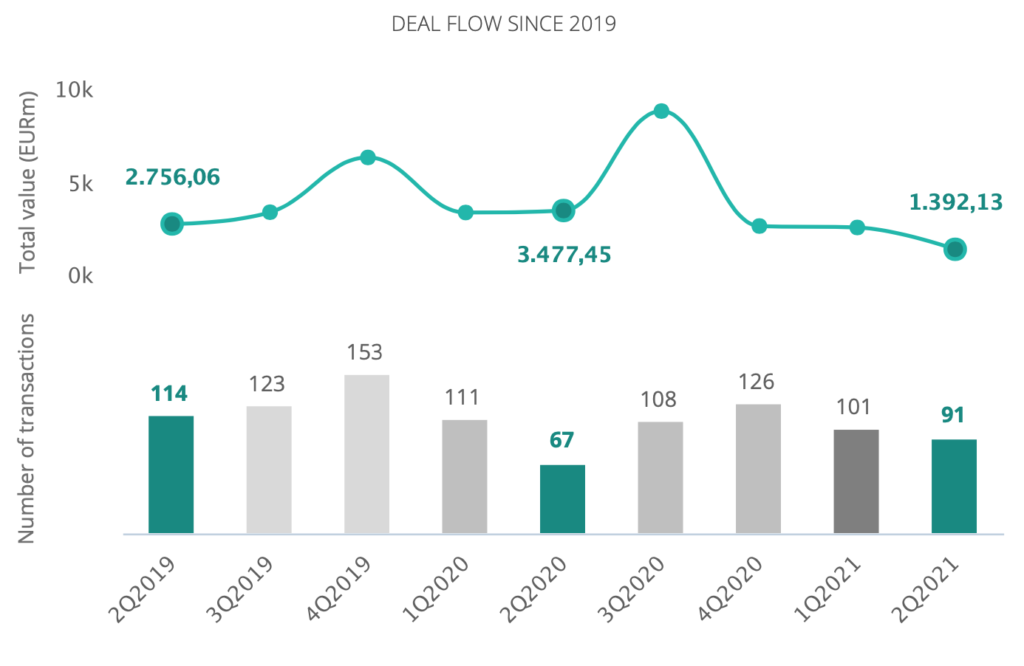

O mercado transacional português registou um total de 192 transações e movimentou EUR 3,9bi, no qual 42% do total das transações possuem os valores revelados, de acordo com o relatório mensal do TTR em colaboração com o Datasite.

Estes números representam um aumento de 7% no número de transações em comparação ao mesmo período de 2020, no entando ocorreu uma diminuição de 42% do capital mobilizado.

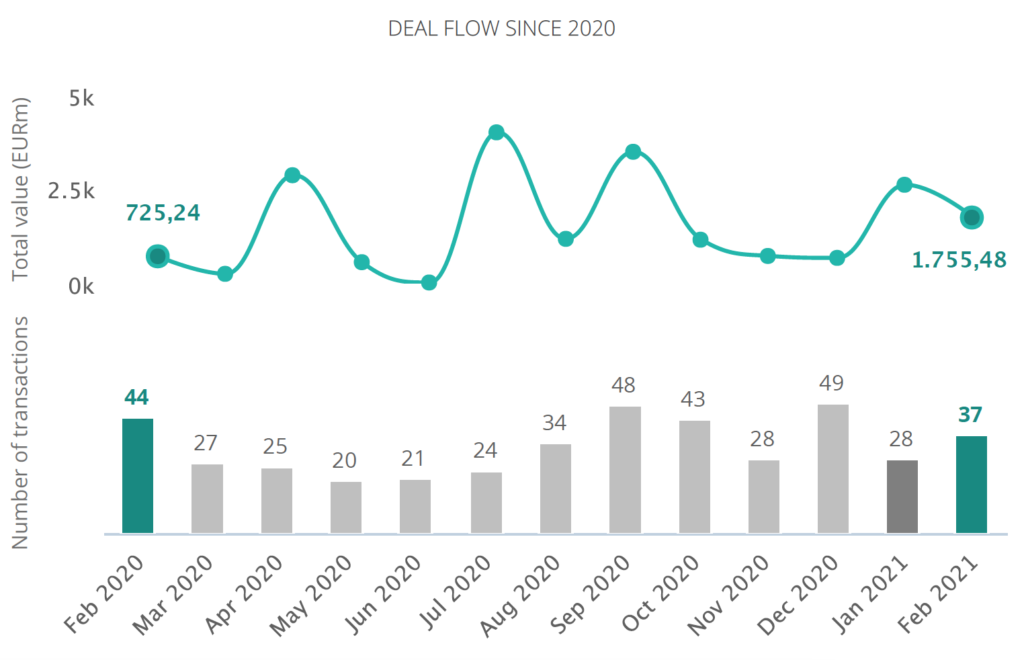

No segundo trimestre, foram registadas 91 fusões e aquisições, entre anunciadas e encerradas, por um total de EUR 1,3bi.

Em termos setoriais, o setor de Tecnologia lidera como setor mais ativo, com 33 transações, seguido pelo setor Imobiliário, com 30 transações.

Âmbito Cross-Border

Em relação ao mercado Cross-Border, no primeiro semestre de 2021, as empresas norte-americanas aumentaram em 62% suas aquisições no mercado português, mobilizando um capital de EUR 714m.

Quanto à número de transações, a Espanha foi o país que mais investiu em Portugal, contabilizando 26 operações. A França ficou em segundo lugar, com 14 operações e os Estados Unidos, com 13 transações.

As empresas portuguesas escolheram a Espanha como principal destino de investimento, com 9 transações. Em segundo lugar, está o Brasil com 4 operações e em terceiro, os Estados Unidos com 2 transações.

As aquisições estrangeiras no setor de Tecnologia e Internet aumentaram 111% em comparação ao mesmo período de 2020. Já em relação aos Fundos de Private Equity e Venture Capital estrangeiros em Portugal, estes investiram 16% a mais do que no ano passado.

Private Equity, Venture Capital e Asset Acquisitions

Até junho de 2021, foram contabilizadas 12 transaçõesde Private Equity com um total de EUR 206m. Houve uma diminuição de 7% no número de transações e de 93% do valor total em comparação ao mesmo período de 2020.

Em Venture Capital, foram realizadas 44 operações por um total de EUR 922m, representando um aumento de 57% no número de transações.

No segmento de Asset Acquisitions, foram registadas 53 transações por um valor de EUR 937m, representando um aumento de 35% no número de transações e de 39% no valor total das transações.

Transação do trimestre

A transação destacada pelo TTR no 2T21 foi a aquisição da Imperial Chocolates pela Chocolates Valor, cujo valor não foi revelado.

A operação contou com a assessoria jurídica da Telles Advogados e da Cuatrecasas. Do lado financeiro, a transação foi assessorada pelo Banco Sabadell e pelo PwC Espanha e Portugal que realizaram uma Due Diligence.

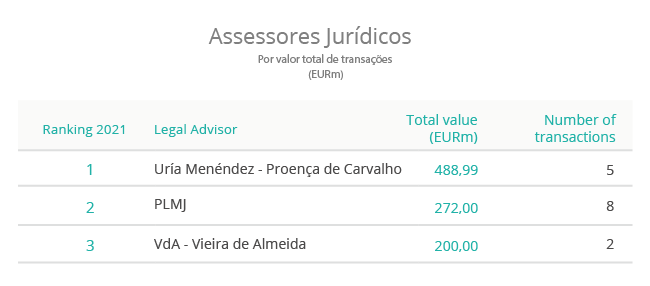

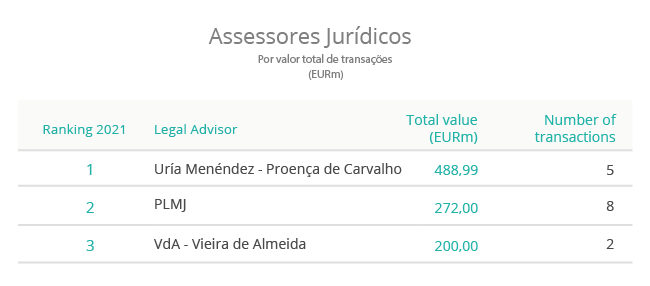

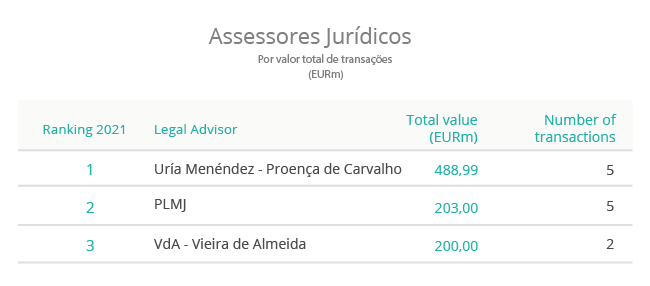

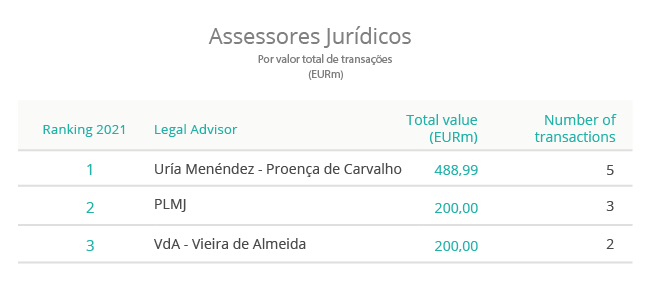

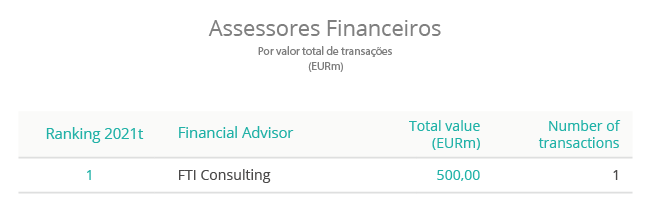

League Tables

O relatório publica os rankings de assessoria financeira e jurídica até de junho de 2021 em M&A, Private Equity, Venture Capital e Mercados de Capitais, onde a atividade das empresas líderes é reportada pelo número de transações e pelo valor total.