Partner en

Gómez-Pinzón Zuleta Abogados

El mercado transaccional latinoamericano finalizó el año 2016 con registros superiores a los de 2015, pese a la situación política delicada de muchos de sus países. ¿Qué circunstancias cree que explican esta situación? ¿Qué podemos esperar para 2017 viendo el transcurrir de los primeros meses del año?

En Colombia el volumen de fusiones y adquisiciones se mantuvo en niveles aceptables. Si bien no llegó a los niveles alcanzados en otros años anteriores, especialmente si se mira en términos de valores en dólares, hubo una importante actividad durante el año. Transacciones tales como la enajenación del 56% de Isagen por parte del Gobierno Colombiano a Brookfield por un monto de US$2 billones, la venta de Exxon Mobil de sus activos del downstream en Colombia, Perú y Ecuador a COPEC por US$787mm y la venta de varios bancos a Transunion de aproximadamente el 100% de las acciones de CIFIN S.A. Son algunos de los ejemplos pero obviamente hay más.

Estas transacciones demuestran, cada una, razones distintas de entrada al mercado colombiano.

– Se ha desarrollado un importante mercado de M&A sur-sur. Hay gran interés de compañías chilenas o brasileñas o mexicanas en penetrar el mercado colombiano y el andino en general. Siendo Colombia y Perú los de mayor escala y clima político, los inversionistas los prefieren sobre Ecuador y, por obvias razones, Venezuela. La transacción de Exxon y COPEC es un ejemplo de la consolidación de un jugador regional en su área de industria.

– Dada la reciente devaluación del peso frente al dólar y en general de las monedas andinas y latinoamericanas frente al dólar estadounidense se presenta un fenómeno de abaratamiento de los activos en países como Colombia. En esa medida, así sea una economía menos dinámica que antes, los inversionistas siempre prefieren comprar barato y seguramente ven oportunidades de compra a precios bajos por el fenómeno revaluacionista.

– Colombia y otros países de Latinoamérica se han convertido en mercados relevantes -quizás no indispensables pero si relevantes- a nivel mundial. En esa medida, compradores estratégicos (ej. Transunion o Copec o el mismo Brookfield) ven la necesidad de tener presencia en esos mercados. Siendo así, los activos adquieren cierto valor de escasez (scarcity value). Se vuelven, como lo dice el conocido refrán, “la última Coca Cola del desierto.” De esa manera inversionistas estratégicos están dispuestos a adquirir incluso ante perspectivas económicas sombrías.

La elección de Donald Trump como presidente de los Estados Unidos coloca a México, en primer lugar, pero también a Latinoamérica, en una situación complicada, puesto que este país es el principal socio en términos de fusiones y adquisiciones de la región. ¿Cree usted que la situación puede ser una oportunidad para Latinoamérica de desarrollar en mayor medida su mercado local?

Es una buena pregunta. En un principio parecería que la aproximación inward looking de Trump lo que generará es un robustecimiento de las compañías estadounidenses, especialmente las industriales. Es incierto si al estar la economía estadounidense más fuerte, ello resulte en un incremento en la actividad de fusiones y adquisiciones por parte de las compañías americanas hacia Latinoamérica. Muy seguramente un fortalecimiento de la economía americana fortalecería a su vez el dólar y por ende abarataría los activos locales.

En paralelo consideramos que el mercado local – tanto el puramente doméstico en Colombia como el regional referido a transacciones intra regionales- continuará desarrollándose. Al respecto vemos potencial actividad en:

(i) adquisiciones por parte de jugadores puramente locales como la forma de expandirse en sus mercados nacionales mediante la adquisición de pequeñas y medianas compañías que comienzan a incursionar en líneas de negocio que pueden resultar accesorias o complementarias a las del gran jugador local.

(ii) continuación de consolidaciones regionales por parte de multilatinas que quieren ingresar a otros mercados. En el caso de Colombia, las multilatinas buscan acceso a mercados como Chile, Perú, Brasil, Argentina y varias jurisdicciones en Centro América tales como Costa Rica, Nicaragua y Guatemala.

(iii) enajenaciones por parte de fondos de capital privado locales y regionales que han cumplido su horizonte de inversión y desean salir a vender sus activos. Al respecto es importante recordar que los FCP en Colombia se encuentran – en la mayoría de los casos – en la etapa de maduración y gestión de sus primeras inversiones, no habiendo pasado aún por el ciclo de divestitures o enajenaciones para monetizar la inversión. Esto debería suceder más temprano que tarde. Un inconveniente importante para estas enajenaciones será el diferencial de tasa de cambio al que entraron estos inversionistas, comparado con la tasa de cambio hoy, haciendo que una compañía cuyos ingresos no estén dolarizados, muy seguramente haya tenido una tasa interna de retorno inferior a lo requerido por el fondo de capital privado. Esto último podría demorar estas enajenaciones.

(iv) compras por parte de FCPs locales y regionales de compañías del medio mercado (mid-market) cuyos precios oscilan entre los US$50 y US$150 millones.

(V) adquisiciones de compañías proyecto que sean adjudicatarias de proyectos de infraestructura – generalmente vial – o adquisiciones parciales de porciones minoritarias en estas.

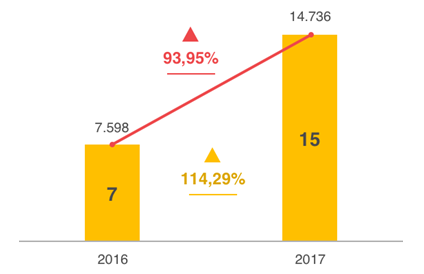

En términos más locales, el importe de las operaciones registradas en Colombia durante 2016 experimentó un gran incremento, tendencia que parece prolongarse durante los primeros meses de 2017. ¿Cree que esta situación es coyuntural o se ha incrementado el apetito inversor por el país?

Las consideraciones acerca del buen precio de los activos y el apetito de consolidaciones regionales deben ser tenidas en cuenta para esta respuesta.

¿Qué sectores de actividad diría usted que van a ser importantes en este 2017 en Colombia? ¿Por qué?

Colombia continúa siendo un país con una importante clase media y con más de 10 ciudades que superan los 500.000 habitantes y 4 que superan el millón de habitantes. Esto, añadido al hecho de que muchos sectores de servicios o comerciales o de otro tipo no han sido desarrollados hace que haya un gran potencial de crecimiento. En las áreas en donde se ha visto importante crecimiento es en tiendas de alimentos y elementos básicos de bajo precio, servicios financieros, turismo y hoteles, entre otros.

Colombia continúa siendo un país con una importante clase media, esto, añadido al hecho de que muchos sectores no han sido desarrollados hace que haya un gran potencial de crecimiento

En cuanto a otros sectores veremos crecimiento de M&A en activos de infraestructura. Particularmente en compañías proyecto o porciones minoritarias de compañías que han sido adjudicadas proyectos de infraestructura vial de 4 G.

Está usted especializado también en operaciones en el mercado público de valores. ¿Cree que es factible que se produzca algún IPO este año en el mercado colombiano? ¿Por qué no son más frecuentes en el país este tipo de operaciones?

Si hemos ejecutado varios IPOs. Entre ellos ISAGEN, ECOPETROL, ETB Y AVAL. Sin embargo vemos poca probabilidad de que se presenten ese tipo de transacciones este año. Si bien en el mercado colombiano podría haber una cantidad grande de liquidez para invertir en un IPO no es común que haya mucha participación en esas transacciones dado que el mercado colombiano aún no tiene la liquidez que se requiere para este tipo de transacciones. En esa medida los compradores quedan rehenes de su inversión ya que nadie la compra. Además de lo anterior, las personas que invirtieron de manera importante en IPOs en Colombia, es posible que hayan perdido una parte considerable de lo invertido por la caída generalizada de los mercados colombianos en el último lustro.