Número de Fusões e Aquisições realizadas no Brasil por empresas dos Estados Unidos mantém tendência de queda

Volume de investimentos de Venture Capital em alta de 53% no período

Mais de 70% dos investimentos de Venture Capital são realizados por fundos brasileiros

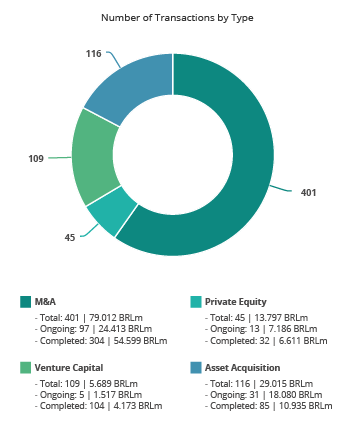

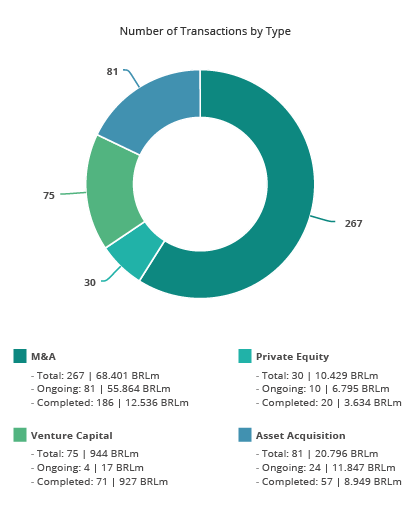

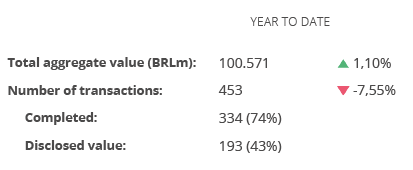

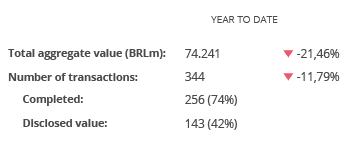

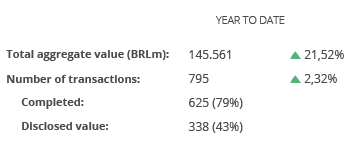

O mercado brasileiro de fusões e aquisições movimentou 16,7 bilhões de reais no mês de agosto, em um total de 87 transações segundo o Relatório Mensal do TTR – Transactional Track Record, em parceria com a LexisNexis e TozziniFreire Advogados. No acumulado do ano (janeiro a agosto), foram mapeados 795 anúncios de operações de compra e venda de participação envolvendo empresas brasileiras, o que representa um aumento de 2,3% em comparação ao mesmo intervalo do ano anterior.

No período, os aportes financeiros contabilizam 145 bilhões de reais, alta de 21,5% em relação ao mesmo período de 2018.

O segmento Tecnologia segue como o mais atrativo para os investidores. Em 2019, já foram contabilizadas 197 transações, 22% acima do registrado no mesmo período de 2018. O Setor Financeiro e Seguros aparece na segunda colocação, com 117 operações, aumento de 17%, seguido por operações no segmento Imobiliário, que cresceram 39% e chegaram a 75 negócios realizados, enquanto Distribuição e Varejo caiu para a quarta posição, com 73 operações, fechando o período em baixa de 3%.

Operações cross-border

No âmbito das operações transnacionais, foram contabilizadas 182 aquisições de empresas brasileiras por investidores estrangeiros no período de janeiro a agosto, totalizando 71 bilhões de reais em investimentos. Apesar de registrar uma redução de 9% no número de transações em relação ao mesmo período de 2018, os Estados Unidos seguem como o país que mais realiza aquisições de empresas nacionais, 68 operações envolvendo companhias norte-americanas no ano, que juntas somam 10 bilhões de reais. Segudo os dados do TTR o número de aquisições de empresas brasileiras realizadas por empresas dos Estados Unidos vem caíndo a cada ano desde 2016.

No caminho oposto, as compras brasileiras no exterior somam 14 bilhões em aportes em 2019, tendo como alvo prioritário os Estados Unidos, onde foram investidos 4 bilhões de reais em 12 transações. A Argentina surge na segunda colocação, com cinco transações que movimentaram 109 milhões de reais.

Private Equity e Venture Capital

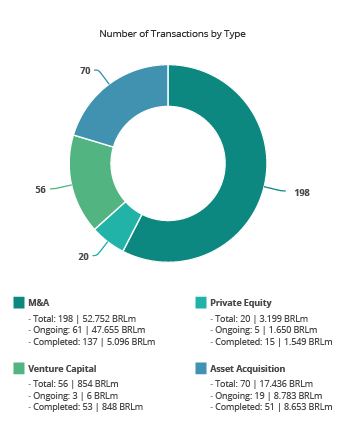

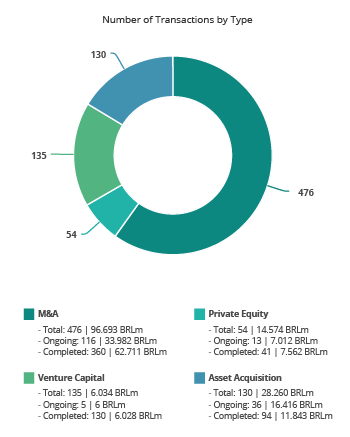

Os investimentos realizados por fundos de private equity registrados no Brasil desde o início do ano sofreram uma queda de 14% no número de deals – 54, enquanto o volume financeiro registrado, 15 bilhões de reais, ficou 49% acima do anotado em período homólogo do ano anterior. Vale destacar que a maioria das transações registradas são de âmbito Cross-border, especialmente onde fundos estrangeiros realizam investimentos em empresas brasileiras. Dentre as mais recentes está a aquisição do parque Eólico de Babilônia realizada pela private equity inglesa Actis por aproximadamente 650 milhões de reais. O Parque está localizado no Estado da Bahia e possui 137 MW de capacidade instalada.

Os investimentos de venture capital também fecharam o período com ligeira queda. As 135 rodadas de investimento apontadas pelo TTR entre janeiro e agosto ficaram 2% abaixo do registrado no mesmo intervalo de 2018, e revelaram valores que somam 6 bilhões de reais, total 53% superior ao registrado nos mesmos meses do ano passado. O número de investimentos realizados por fundos brasileiros representa 73% do total. Detre os fundos de venture capital mais ativos está o Canary com 7 investimentos realizados no período.

Transação TTR do Mês

A conclusão da fusão entre a Aliansce e a Sonae Sierra pelo TTR foi eleita como a transação destacada em agosto. Ambas as companhias atuam no setor de shopping centers no Brasil e têm como atividades principais o investimento e a prestação de serviços nesse segmento.

A transação contou com a assessoria dos escritórios Pinheiro Neto Advogados, BMA – Barbosa Müssnich Aragão, Mattos Filho, Veiga Filho, Marrey Jr. e Quiroga Advogados e Ulhôa Canto, Rezende e Guerra – Advogados. Os assessores financeiros foram o Banco Itaú BBA e Merrill Lynch Brasil.

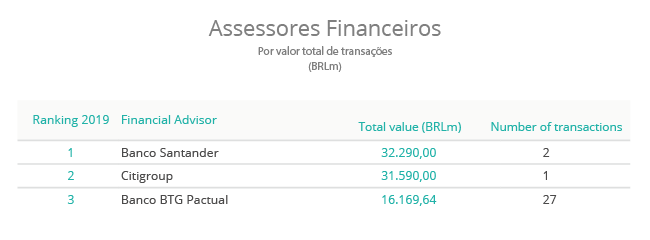

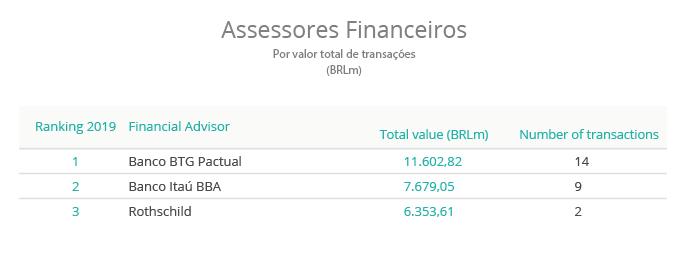

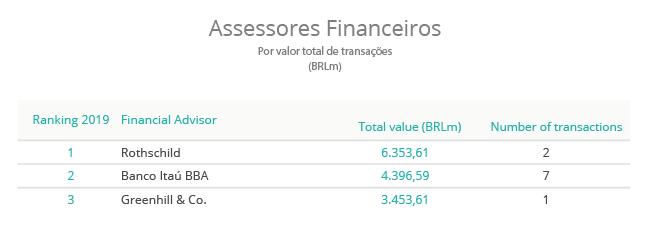

Rankings Financeiros e Jurídicos