- Deal volume was up 4% to in 1Q17 over 1Q16 to 501 transactions regionwide

- Aggregate deal value grew 75% in 1Q17 over 1Q16

- Deal of the Quarter: Coca-Cola and Coca-Cola Femsa acquire AdeS from Unilever for USD 575m

TTR Insight

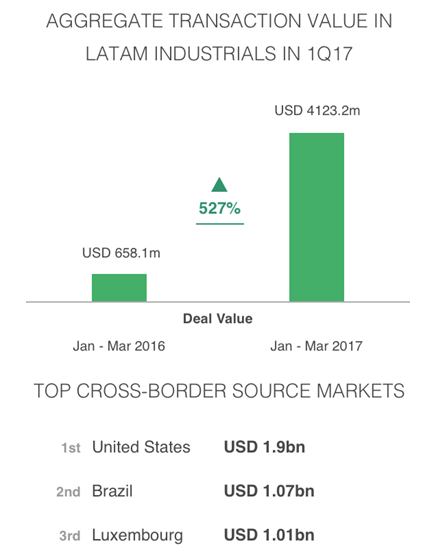

The aggregate deal value of transactions in the industrials sector in Latin America grew by 527% in 1Q17 compared to the same period last year. The growth in aggregate deal value contrasts with deal volume in the sector, which was down from 69 deals in 1Q16 to 50 in the first three months of 2017.

The leading source markets for cross-border deals in Latin America in 1Q17 were the US, with eight transactions together worth USD 1.9bn, followed by Brazil, with 18 transactions worth a combined USD 1.07bn, and Luxembourg, with a sole transaction worth USD 1.01bn.

The total combined value of announced and closed transactions in Latin America stood at USD 38.2bn in 1Q17, up 75% over the same quarter last year, according to the latest TTR data.

Deal volume increased more modestly in the quarter at just over 4% over 1Q16 for a total of 501 transactions region-wide, of which 184 had disclosed considerations contributing to regional aggregate value.

Transactional Ranking by Country

- Brazil led the top six most active M&A markets by deal volume in 1Q17, with 256 transactions announced and closed in the quarter worth a combined USD 19.9bn, representing a 6% increase in volume and a 249% increase in aggregate value over 1Q16.2. Mexico followed as the second-most active M&A market regionally, with a total of 64 deals worth a combined USD 6.7bn, a 7% increase in volume and 21% decline in aggregate value over 1Q16.3. Chile ranked third in the region, with a 69 deals announced in 1Q17 worth a USD 2bn combined, a 28% increase in transactional volume and a 47% decline in aggregate deal value relative to 1Q16.4. Argentina followed as the fourth ranked market by M&A volume in the region in 1Q17 with 58 deals together worth USD 1.4bn, a 23% increase in deal flow and a 5% increase in aggregate value over 1Q16.5. Colombia was the fifth-most-active market by announced and closed deals in 1Q17 with 29 deals worth a combined USD 10.8bn, a 37% decrease in volume and a 266% increase in aggregate value over 1Q16.6. Peru ranked sixth regionally, with 27 deals in the quarter worth a combined USD 984m, representing a 25% dip in deal volume and a 30% decline in aggregate value compared to 1Q16.

Outbound Cross-Border Deals

Latin American buyers acquired 23 targets in North America, eight in the EU and one in Asia in 1Q17.

Deal of the Quarter

TTR selected The Coca-Cola Company and Coca-Cola Femsa’s joint bid for AdeS, including the target’s operations in Argentina, Brazil, Bolivia, Chile, Colombia, Mexico, Paraguay and Uruguay from Unilever for USD 575m as Deal of the Quarter for 1Q17.

The buyers were advised by Lobo & de Rizzo Advogados, Clifford Chance US, TozziniFreire Advogados, Berkemeyer, Curtis, Mallet-Prevost, Colt & Mosle Argentina, Von Wobeser y Sierra and Clifford Chance Brasil. The seller was advised by Baker & McKenzie US (Global), Trench, Rossi e Watanabe Advogados, Baker & McKenzie UK, Lazard (Global) and Alfaro, Dávila y Ríos.

Rankings – Financial and Legal Advisory

Find the TTR ranking of financial and legal advisors (year to date) in our quarterly report.

TTR in the Press

EL ECONOMISTA AMÉRICA: “Latinoamérica cierra un trimestre récord en el mercado de fusiones y adquisiciones”

ECONOMÍA HOY: “Inversiones en AL bailan al ritmo de la samba”

ESTRATEGIA & NEGÓCIOS: “Mercado transaccional de América Latina crece 4,38%”