- En el mes se han contabilizado 138 transacciones por EUR 20.356m

- El sector Inmobiliario es el más activo del mes, con 36 transacciones

- Mayo registra 18 operaciones de private equity y 31 de venture capital

Insight TTR

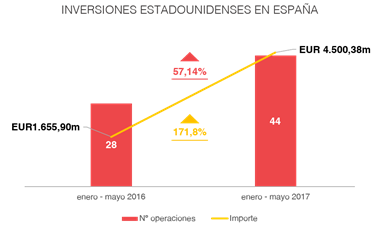

Los datos reflejan que Estados Unidos, que históricamente se coloca como el primer país extranjero por número de inversiones en España, ha incrementado su interés por el mercado transaccional español en los cinco primeros meses de 2017, respecto al mismo periodo del año 2016. Este mayor interés queda patente tanto en el número de operaciones llevadas a cabo, que se ha incrementado en un 57,14%, como en el importe de las mismas, que ha crecido un 171,78%.

El mercado transaccional español ha registrado hasta el mes de mayo 850 fusiones y adquisiciones, de las cuales 376 contabilizan un importe agregado de EUR 56.588m, según el informe mensual de Transactional Track Record. Estas cifras suponen un aumento del 19,66% en el importe de operaciones y un crecimiento del 9,11% en el número de las mismas, respecto al mismo periodo del año pasado.

Por su parte, en el mes de mayo se han contabilizado 138 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de EUR 20.356m, lo que corresponde a una disminución del 10,97% en el número de operaciones y del 19,13% en el importe de las mismas respecto a mayo de 2016.

En términos sectoriales, el sector inmobiliario ha sido el más activo del año, con un total de 200 transacciones, seguido por el tecnológico, con 114, y el de Internet, con 75.

Ámbito Cross-border

Por lo que respecta al mercado cross-border en 2017, las empresas españolas han elegido como principales destinos inversión a Portugal, con 17 operaciones, y a Estados Unidos, con 14 transacciones. En términos de importe, Francia es el país en el que España ha realizado un mayor desembolso, con un valor aproximado de EUR 2.201m.

Por otro lado, Estados Unidos (44), Reino Unido (37), y Francia (22) son los países que mayor número de inversiones han realizado en España. Por importe destaca Italia, con un valor de EUR 17.111,56m, como consecuencia principalmente de la OPA de Atlantia sobre Abertis, valorada en aproximadamente EUR 16.341m.

Private Equity y Venture Capital

En mayo de 2017 se han contabilizado un total de 18 operaciones de private equity por EUR 684,39m, lo cual supone un aumento del 125% en el número de operaciones y un crecimiento del 238% en el importe de las mismas respecto al mismo periodo del año anterior.

Por su parte, en el mercado de venture capital se han llevado a cabo 31 transacciones con un importe agregado de EUR 203,34m, lo que corresponde a un descenso del 3% en el número de operaciones y a un aumento del 141% en el importe de las mismas.

Mercado de Capitales

En el mercado de capitales español se han cerrado a lo largo del año siete salidas a Bolsa y 19 ampliaciones de capital, con importes agregados de EUR 2.329,50m y EUR 636m, respectivamente.

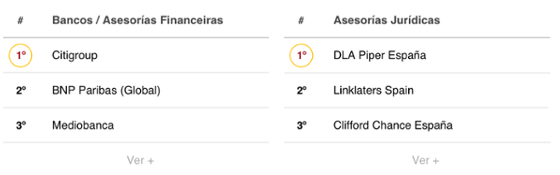

Transacción del Mes

Para mayo de 2017, Transactional Track Record ha seleccionado como transacción destacada la adquisición de la Autovía del Camino, por parte de UBS.

La operación, que ha registrado un importe de EUR 150m, ha estado asesorada por la parte legal por Cuatrecasas España, Herbert Smith Freehills Spain y KPMG Abogados. Por la parte financiera, han sido asesores Deloitte España.

Entrevista Con Watson, Farley & Williams

María Pilar García Guijarro, Managing Partner en Watson, Farley & Williams, en entrevista con Transactional Track Record con declaraciones acerca de las perspectivas del mercado transaccional ibérico.

María Pilar García Guijarro, Managing Partner en Watson, Farley & Williams, en entrevista con Transactional Track Record con declaraciones acerca de las perspectivas del mercado transaccional ibérico.

Rankings – Asesoría Financiera y Jurídica

Conozca el ranking TTR de asesores financieros y legales de nuestro informe mensual.

TTR in the Press

EUROPA PRESS – “El volumen de fusiones y adquisiciones en España crece un 20% hasta mayo, con 56.588 millones de euros”

EL ECONOMISTA – “Las fusiones y adquisiciones empresariales aumentan un 9% hasta mayo, según TTR”

FINANZAS.COM – “Las fusiones y adquisiciones en España crecen un 9,11 % hasta mayo”