- Brasil registra 14 transações outbound, com destaque para aquisições nos EUA e na Turquia

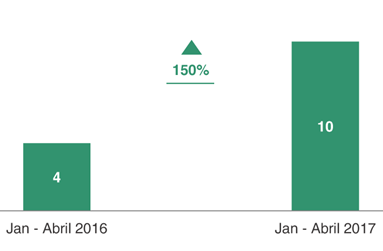

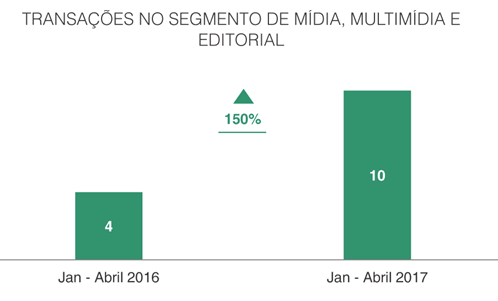

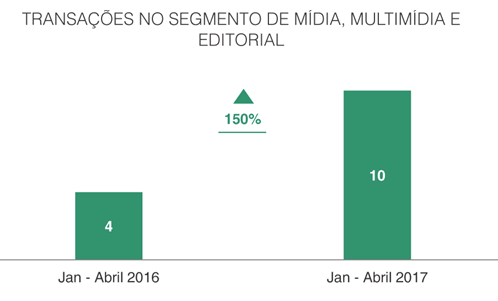

- Número de transações no segmento Mídia, Multimídia e Editorial cresce 150% em 2017

- 24 operações revelam valores que somam R$ 29,8bi, um aumento de 144%

Insight TTR

O número de transações envolvendo empresas que atuam no segmento de Mídia, Multimídia e Editorial registrou aumento de 150% de janeiro a abril de 2017, na comparação com o mesmo período de 2016. Foi destaque neste período a aquisição de 51% da empresa Porta dos Fundos realizada pela Viacom, dona dos canais MTV e Nickelodeon.

Porta dos Fundos é o canal do YouTube mais influente do mundo, de acordo com o ranking Zefr, e conta com mais de 13 milhões de inscritos. A empresa possui uma linha de produtos licenciados, aplicativos, games, séries de TV e filme.

O mercado de fusões e aquisições brasileiro registrou em abril 73 transações, uma queda de 14% na comparação com o mesmo mês de 2016. Entretanto, o saldo de 2017 permanece positivo, segundo o Relatório da Transactional Track Record* em colaboração com LexisNexis e TozziniFreire Advogados, já que os quatro primeiros meses do ano contabilizam 342 operações, um aumento de quase 5%.

As 24 operações que revelaram valores somam R$ 29,8bi, crescimento expressivo de 144%. O valor total de 2017 subiu 223% e fecha o quadrimestre em R$ 111,7bi. Do volume mensal, sete são consideradas grandes transações – com valores acima de R$ 500m – e juntas somam R$ 28bi. As 16 pequenas operações – valores inferiores a R$ 200m – somam R$ 661m.

O subsetor mais ativo dos quatro primeiros meses do ano continua sendo o de Tecnologia, com 59 operações, 13% a menos que o mesmo período do ano de 2016. Na sequência estão os subsetores Financeiro e Seguros (48) e Internet (39).

Cross-border

No acumulado do ano foram registradas 75 aquisições cross-border inbound. Os Estados Unidos continuam sendo o país que mais se destaca em volume, com a aquisição de 27 negócios de janeiro a abril, um aumento de 17% em relação ao ano passado. Na sequência está a França (7) e a Alemanha (6). A China se destaca em valor de operações, tendo acumulado R$ 17,8bi ao longo deste ano com cinco aquisições. Os subsetores mais ativos são o de Consultoria, Auditoria e Engenharia e Tecnologia, cada um com 10 operações.

Nos quatro primeiros meses do ano foram registradas 14 operações outbound, ou seja, empresas brasileiras comprando estrangeiras. Neste sentido, o Brasil tem feito o maior número de aquisições nos EUA, entretanto o maior investimento foi feito na Turquia, com a compra da produtora de aves Banvit pela BRF e Qatar Investment Authority no valor de R$ 1bi.

Private Equity e Venture Capital

No mês de abril foram registradas seis operações de private equity, mesmo volume do ano anterior. Duas revelaram valores que somam R$ 553m, um encolhimento de 27%. O subsetor que mais se destaca é o Imobiliário com o registro de três transações e crescimento de 50%. O subsetor de Distribuição e Retail manteve o número de operações do ano passado (3).

No cenário de venture capital, foram contabilizadas 21 transações, um aumento de 24% em relação ao mesmo período de 2016. Destas, apenas quatro revelaram valores que somam R$ 22m. O subsetor mais movimentado também foi o de Tecnologia, com o registro de 31 operações no acumulado do ano. A empresa que mais se destacou no período foi a Bossa Nova, que só nos quatro primeiros meses de 2017 anunciou 17 investimentos.

Transação do mês

A GTM do Brasil, empresa dedicada à distribuição de produtos químicos detida pela GTM Holdings, adquiriu 100% do capital social da quantiQ, empresa brasileira do mesmo ramo detida pela Braskem. O valor da transação é de R$ 550m, dos quais R$ 450m serão pagos na conclusão da venda e o restante em até 12 meses. A operação foi aprovada sem restrições pelo Conselho Administrativo de Desefa Econômica (CADE).

A quantiQ é uma distribuidora de produtos químicos com quatro centros de distribuição e sete bases logísticas. Atua em mais de 50 segmentos de mercado, incluindo commodities e especialidades químicas.

A GTM distribui produtos químicos na América Latina e possui operações no Brasil, México, Guatemala, El Salvador, Honduras, Nicarágua, Costa Rica, Panamá, Colômbia, Equador, Peru e Argentina. A empresa é controlada pela Advent International, um fundo investidor global de private equity.

Nesta transação, o vendedor Braskem contou com a assessoria financeira do Banco Bradesco BBI e jurídica do escritório Mattos Filho, Veiga Filho, Marrey Jr. E Quiroga Advogados. Já a Advent International foi assessorada pelo Banco Itaú BBA e pelo escritório Lobo & de Rizzo Advogados.

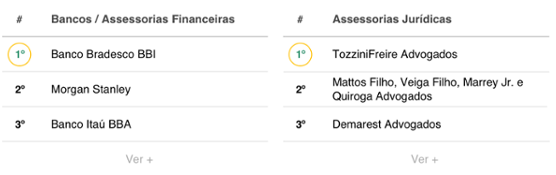

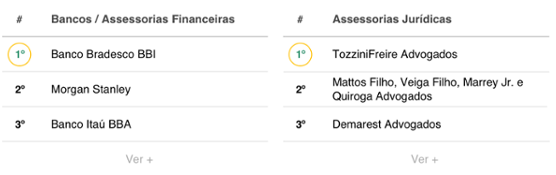

Rankings – Assessoria Financeira & Jurídica

O pódio do ranking TTR de assessores financeiros por valores das transações é liderado pelo Banco Bradesco BBI, que acumulou em 2017 o valor de R$ 8,9bi. O destaque deve-se à assessoria aos compradores na incorporação da Valepar pela Vale do Rio Doce. Com uma pequena diferença, a Morgan Stanley (R$ 8,1bi) fica em segundo lugar no ranking e, na sequência, o terceiro colocado é o Banco Itaú BBA (R$ 5,1bi) – que lidera por número de operações.

O ranking de assessores jurídicos por valor é liderado por TozziniFreire Advogados (R$ 8,7bi), que apresentou um crescimento de mais de 1000% em relação ao mesmo período do ano passado. Com pequena diferença de valor estão em segundo e terceiro lugar, os escritórios Mattos Filho, Veiga Filho, Marrey Jr. E Quiroga Advogados (R$ 8,155bi) e Demarest Advogados (R$ 8,154bi). Já por volume de operações, o líder é o escritório Machado, Meyer, Sendacz e Opice Advogados com 15 negócios.

Confira o ranking TTR de assessores Financeiros e Jurídicos (year to date) no relatório mensal.

TTR Dealmaker Q&A com Felipe Creazzo, sócio do escritório K&L Gates

Em março deste ano a Arvato Bertelsmann, empresa sediada em Guetersloh, Alemanha, aumentou sua participação na brasileira Intervalor para 81,5%, após sua aquisição inicial de 40% em junho de 2015. O sócio da K&L Gates, Felipe Creazzo, liderou uma equipe internacional na assessoria ao comprador. Confira a entrevista em inglês.

Em março deste ano a Arvato Bertelsmann, empresa sediada em Guetersloh, Alemanha, aumentou sua participação na brasileira Intervalor para 81,5%, após sua aquisição inicial de 40% em junho de 2015. O sócio da K&L Gates, Felipe Creazzo, liderou uma equipe internacional na assessoria ao comprador. Confira a entrevista em inglês.

TTR in the Press

INVESTIMENTOS E NOTÍCIAS – “Fusões e aquisições já somam R$ 111 bilhões em 2017”

MONITOR DIGITAL – “Fusões e aquisições somam R$ 111 bilhões nos quatro meses de 2017”

Relatório Completo