- En los tres primeros meses del año se han registrado 58 transacciones en el país

- 23 operaciones registradas en el primer trimestre alcanzan un importe de USD 1.441m

- Sector Financiero y de Seguros es el más destacado del periodo, con 13 operaciones

Insight TTR

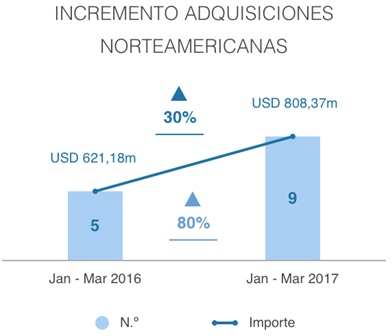

El número de operaciones con comprador norteamericano en Argentina ha aumentado un 80% en el primer trimestre de 2017, con respecto al mismo periodo del año 2016.

El capital movilizado también ha aumentado un 30%, de los USD 621,18m en los tres primeros meses del año de 2016 hasta los USD 808,37m en el mismo periodo de 2017.

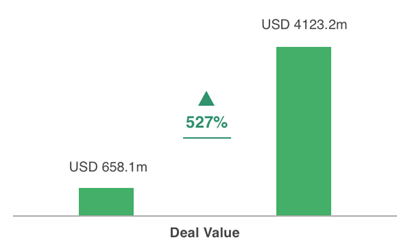

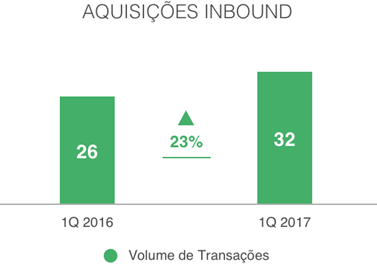

El mercado de M&A en Argentina ha contabilizado en los tres primeros meses del año un total de 58 operaciones, de las cuales 23 suman un importe no confidencial de USD 1.441m, de acuerdo con el informe trimestral de TTR. Estos datos reflejan un aumento del 23,40% en el número de operaciones y un ascenso del 4,65% en el importe de las mismas, respecto al primer trimestre de 2016.

De las operaciones contabilizadas de enero a marzo, 19 son de mercado bajo (importes inferiores a USD 100m), tres de mercado medio (entre USD 100m y USD 500m) y una de mercado alto (superior a USD 500m).

En términos sectoriales, el sector Financiero y de Seguros es el que más transacciones ha contabilizado a lo largo de 2017, con un total de 13 operaciones, seguido por el sector de Energía Eléctrica, con 8; Inmobiliario, con 8; y Petróleo y Gas, con 7.

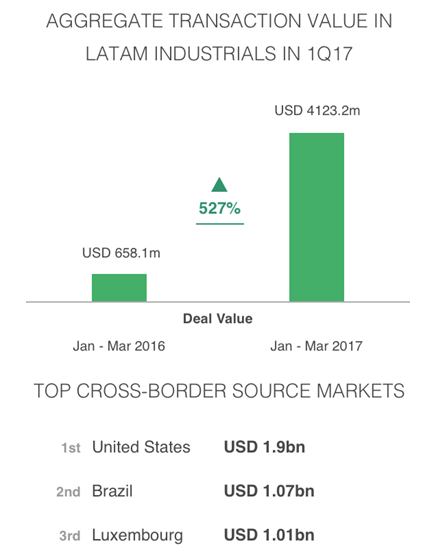

Ámbito Cross-border

Por lo que respecta al mercado cross-border, en lo que va de año las empresas argentinas han apostado principalmente por invertir en Uruguay, Reino Unido y Estados Unidos, con una transacción en cada país. Por importe, destaca Uruguay, con USD 102,89m, y Reino Unido, con USD 2m.

Por otro lado, Estados Unidos (4 operaciones), Canadá (3) y España (3) son también los países que más han apostado por realizar adquisiciones en Argentina. Por importe vuelve a destacar Estados Unidos, con USD 775m.

Private Equity y Venture Capital

En el primer trimestre se ha producido una transacción de private equity, lo cual representa un descenso del 50% con respecto al primer trimestre de 2016.

Por su parte, en los tres primeros meses de 2017, Argentina ha registrado 4 operaciones de venture capital, con un importe revelado de USD 4,37m, las cuales representan un aumento del 100% en el número de operaciones y una disminución del 93% en el importe, respecto al mismo periodo del año pasado.

Transacción del Trimestre

Para el primer trimestre de 2017, TTR ha seleccionado como operación destacada la realizada por Desarrolladora Energética (DESA), empresa dedicada a la distribución y venta de energía eléctrica con sede en Buenos Aires, Argentina, la cual ha adquirido el 90% del capital social de la empresa argentina Edelap.

La operación, que ha registrado un importe de USD 250m, ha estado asesorada por la parte legal por Bruchou, Fernández Madero & Lombardi y por Córdova Francos Abogados.

Informe completo