Captação de Recursos no Brasil

Mercado de crédito privado movimenta R$ 590 bi em 2024

- Valor total de captação referente ao ano de 2024 registra aumento de 62% em comparação ao ano anterior

- Em debêntures, Setor de Power Transmission & Distribution lidera com BRL 50 bi em captação no último ano

- Os certificados de recebíveis do agronegócio apresentam captação de BRL 38 bi no ano, queda de 18% em relação ao ano anterior.

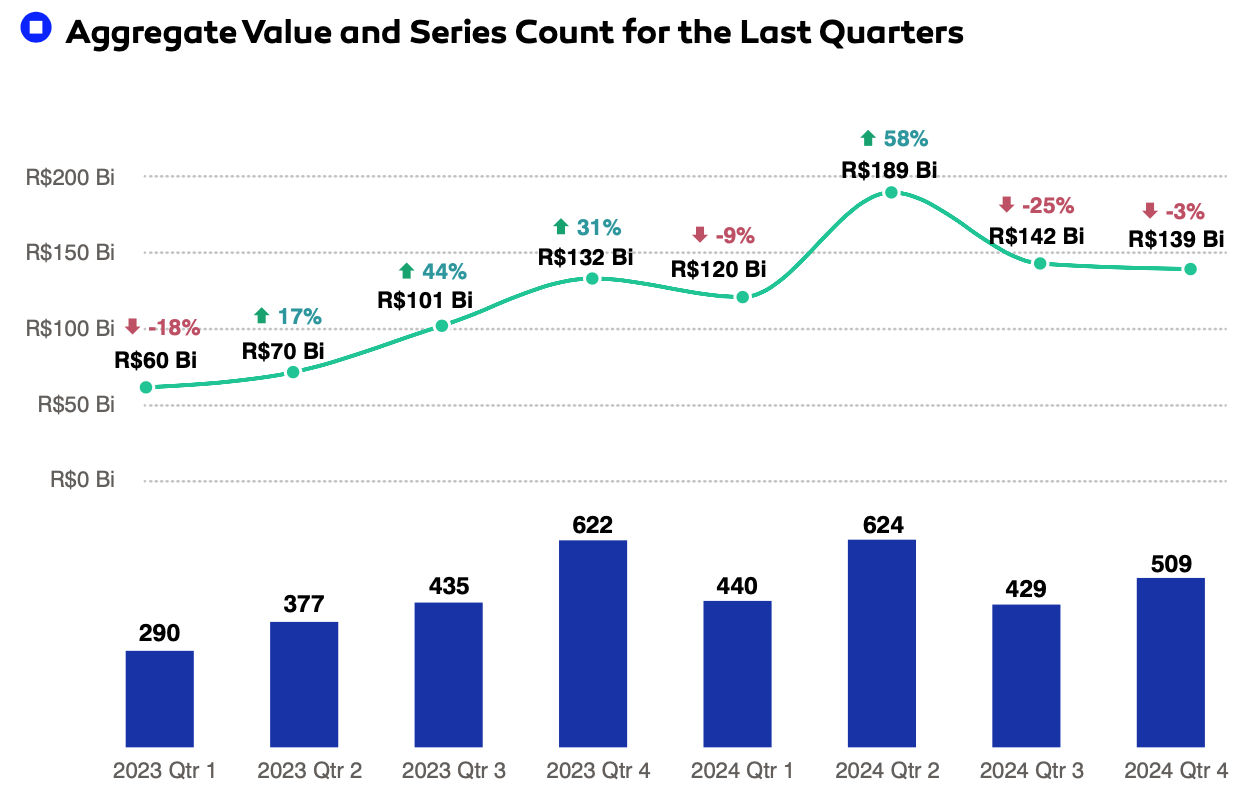

O cenário de captação de recursos utilizando a emissão de debêntures, notas comerciais e operações de securitização (CRI, CRA, CR) foi objeto de análise do mais recente relatório anual do mercado de crédito privado brasileiro no TTR Data, que revelou emissão de 2002 séries com uma captação total de BRL 590 bi no ano de 2024.

Esses dados representam um aumento do valor total captado de 62% quando comparado ao mesmo período do ano anterior.

(Debêntures, Notas comerciais CRI, CRA, CR) em 2024.

Fonte: TTR Data.

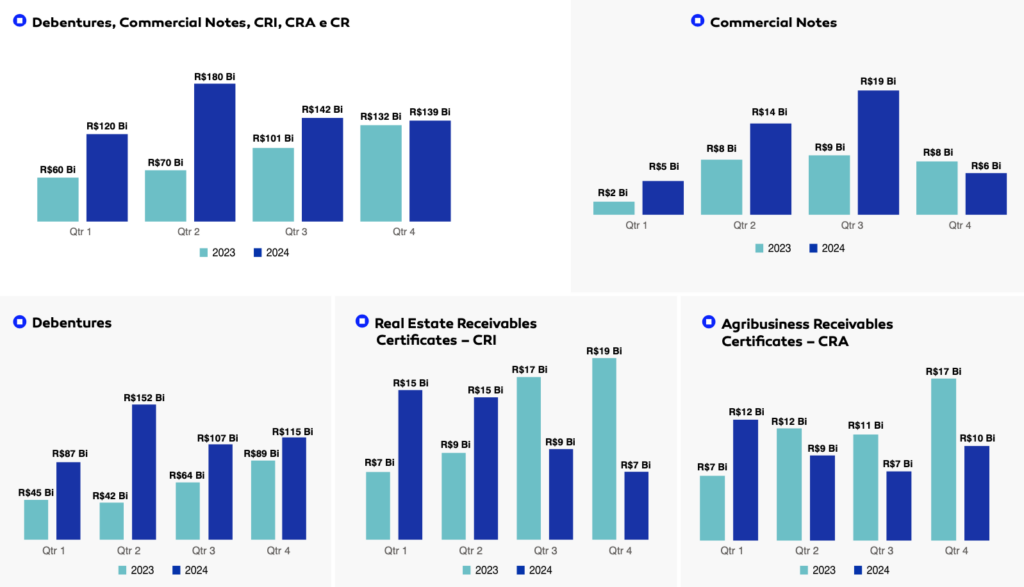

Em relação ao mercado de debêntures, foi registrada a emissão de 899 séries com uma captação total de BRL 461,1 Bi no período de janeiro a dezembro de 2024, aumento percentual de 92% quando comparado ao mesmo período do ano anterior, enquanto isso, a emissão de notas comerciais registra aumento de 61% em relação ao ano anterior, com R$ 43 bi emitidos em 214 séries. No mercado de securitização, foi registada a emissão de 893 séries de CRI/CRA/CR com uma captação total de BRL 85,4 bi, apresentando uma diminuição de 12% em relação ao mesmo período do ano anterior.

(Debêntures, Notas Comerciais, CRI, CRA, CR) por trimestre.

Fonte: TTR Data.

Maior Captação do ano

No mercado de debêntures, a maior emissão do ano de 2024 foi a 4ª emissão, em série única, realizada em outubro pela Auren Energia, no valor de BRL 5,4 bi, com remuneração indexada ao DI. Segundo a empresa, os recursos captados com a oferta serão utilizados para aquisição das ações da AES Brasil Energia S.A. A operação contou com a assessoria jurídica dos escritórios Stocche Forbes Advogados. A Vórtx atuou como agente fiduciário e o Banco Bradesco Santander brasil como coordenador líder da operação.

A respeito do mercado de Notas Comerciais, maior emissão do ano de 2024 foi a 1ª emissão, em série única, realizada em julho pela Equatorial Energia, no valor de BRL 5,6 bi, com remuneração indexada ao DI. Segundo a empresa, os recursos captados com a oferta serão utilizados para o pagamento de parte do valor referente ao preço de aquisição, pela Emitente, de ações nominativas ordinárias representativas, de até 15% das ações de emissão da Companhia de Saneamento Básico do Estado de São Paulo – SABESP. A Oliveira Trust DTVM atuou como agente fiduciário e o Itaú BBA Assessoria Financeira atuou como coordenador líder da operação

No mercado de Certificados de Recebíveis Imobiliários (CRI), a maior operação do ano de 2024, foi a 124ª emissão, em cinco séries, realizada em janeiro pela Vert Capital, no valor de BRL 1,7 bi. A operação é concentrada em um único devedor, tendo como lastro créditos imobiliários devidos pela DASA e possui remunerações indexadas ao DI, IPCA e Pré-fixadas. A operação contou Pentágono DTVM como agente fiduciário e o BTG Pactual Investment Banking como coordenador líder.

Já no mercado de Certificados de Recebíveis do Agronegócio (CRA), a maior operação do terceiro trimestre foi a 369 ª emissão, em quatro série, realizada em agosto pela Eco Securitizadora, no valor de BRL 2,0 Bi. A operação é concentrada e tem como lastro Direitos Creditórios do Agronegócio oriundos da 18ª emissão de Debêntures pela Marfrig, possuindo remuneração indexada ao DI, IPCA e Pré-fixada. A operação contou assessoria jurídica do escritório Cescon, Barrieu Flesch & Barreto Advogados e Lefosse, com a Vórtx DTVM atuando como agente fiduciário e a XP Investimentos como coordenador líder.

Ranking de assessores jurídicos, agentes fiduciários e coordenadores líderes

Disponibilizamos em nossa plataforma os rankings de assessoria jurídica, agentes fiduciários e coordenadores líderes referentes ao ano de 2024 em emissões públicas de Debêntures, Notas Comerciais, CRI e CRA, onde a atividade dos assessores é refletida pelo valor total e número de emissões / séries.

Debêntures

Quanto ao ranking de assessores jurídicos, por valor e em número de emissões, lidera o Machado, Meyer, Sendacz e Opice Advogados, contabilizando um total de BRL 119,6 bi em 160 emissões.

No ranking de Agentes Fiduciários, a Pentágono DTVM lidera em volume e número de emissões, contabilizando o valor de BRL 201,8 bi atuando em 256 emissões. Já a respeito do ranking de coordenadores líderes, o Banco Itaú BBA lidera em volume e também em número de emissões, contabilizando o valor de BRL 149,9 bi atuando em 202 emissões.

Notas Comerciais

Quanto ao ranking de assessores jurídicos, por valor lidera o Mattos Filho Advogados, contabilizando um total de BRL 11,3 bi. Já por número de emissões, o escritório Machado, Meyer, Sendacz e Opice Advogados lidera com 39 emissões.

No ranking de Agentes Fiduciários, a Oliveira Trust DTVM lidera em volume de emissões, contabilizando o valor de BRL 17,9 bi. Já em número de emissões, lidera a Vórtx com 79 emissões. A respeito do ranking de coordenadores líderes, o Banco Itaú BBA lidera em número de emissões e volume, atuando em 79 emissões e contabilizando o valor de BRL 21,8 bi.

CRI

Quanto ao ranking de assessores jurídicos, por valor lidera oescritório Lobo de Rizzo Advogados, contabilizando um total de BRL 7,0 bi. Por número de séries, lidera o Machado, Meyer, Sendacz e Opice Advogados com 45 séries.

No ranking de Agentes Fiduciários, a Vórtx lidera em volume, contabilizando o valor de BRL 19,3 bi. Em número de séries, lidera o Oliveira Trust DTVM atuando em 332 séries, contabilizando o valor de BRL 14,2 bi. Já a respeito do ranking de coordenadores líderes, o Banco Itaú BBA lidera em volume, contabilizando o valor de BRL 6,5 bi, enquanto a Virgo Inc lidera em número de séries, atuando em 39 séries.

CRA

Quanto ao ranking de assessores jurídicos, o escritório Machado, Meyer, Sendacz e Opice Advogados lidera em volume, contabilizando um total de BRL 8,5 bi. Já por número de séries, lidera o Mattos Filho com 35 séries assessoradas.

No ranking de Agentes Fiduciários, a Vórtx lidera em número de séries e volume, atuando em 118 series e contabilizando R$ 17,3 bi emitidos. Já a respeito do ranking de coordenadores líderes, a XP Investimentos lidera em número de séries e volume, atuando em 49 series e contabilizando R$ 13,06 bi emitidos.