- Mercado brasileiro contabiliza 291 transações domésticas, argentino 54.

- País soma 74 transações em maio, crescimento de 10% em relação ao mesmo mês de 2016.

- 34 operações revelaram valores que ultrapassam R$ 12,7 bilhões, um aumento de 47%.

Insight

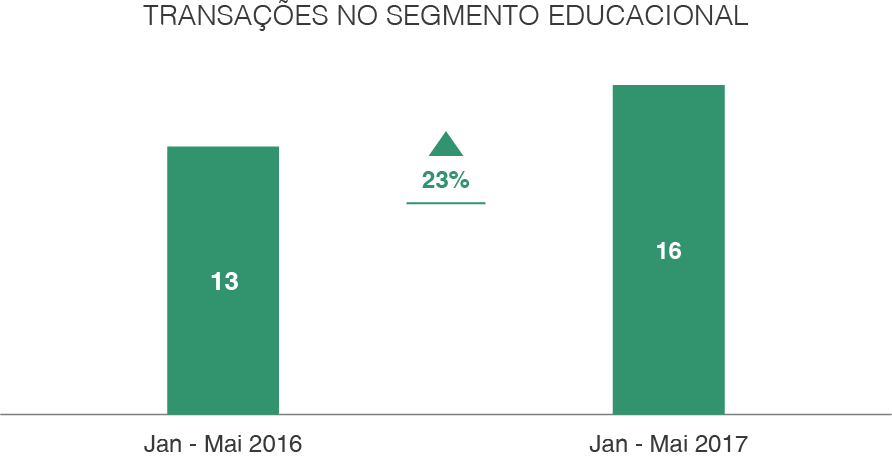

De janeiro a maio de 2017, o número de transações envolvendo a aquisição de participação em empresas que atuam no segmento educacional aumentou 23%, na comparação com o mesmo período de 2016.

Mercado de M&A brasileiro no panorama da América Latina

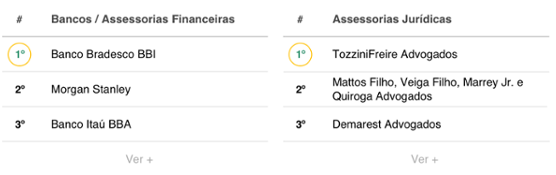

O Brasil sobressai entre os demais países da América Latina com o maior número de fusões e aquisições nos cinco primeiros meses de 2017. Segundo o Relatório Mensal da Transactional Track Record em parceria com a LexisNexis e TozziniFreire Advogados, o mercado brasileiro foi movimentado por 291 transações domésticas – enquanto a Argentina, segunda colocada, registrou 54. O país contabilizou ainda 90 aquisições cross-border inbound, mais que o dobro do México, que fechou o período com 38 operações. Só fica atrás no volume de aquisições outbound, com 16 transações – enquanto o mercado mexicano contabilizou 27. O gigante sul-americano é também protagonista da maior operação anunciada do mês de maio no continente: a aquisição da XP Investimentos pelo Banco Itaú Unibanco pelo valor de U$ 1,9 bilhão.

Fusões e aquisições no Brasil em maio

Foram registradas 74 transações no quinto mês de 2017 no mercado de M&A brasileiro, um crescimento de 10% em relação ao mesmo mês de 2016. Destas, 34 operações revelaram valores que ultrapassam R$ 12,7 bilhões, um aumento de 47%. Apesar do saldo positivo, maio foi o mês com menor valor agregado do mercado de M&A brasileiro neste ano. O mercado oscilou com a crise política que voltou a desestabilizar o país.

O setor mais movimentado durante os cinco primeiros meses de 2017 foi Tecnologia, com o registro de 67 transações, 14% a menos que no mesmo período de 2016. Já o segmento Financeiro e Seguros obteve um crescimento de 38% e contabilizou 62 operações no período – foi o setor com mais transações no mês de maio. Na sequência, estão Internet, com 46 operações no acumulado do ano, e Distribuição e Retail com 45.

Operações cross-border

Desde 2010 as empresas norte-americanas foram as que mais realizaram aquisições de empresas brasileiras. Até o último dia de maio foram registradas 32 operações, um aumento de 10% em relação ao mesmo período do ano passado. Empresas que atuam no segmento de Tecnologia e Internet foram as que mais atraíram investimento estrangeiro – 20 transações, um aumento de 11%. Outro setor que também se destacou em número de operações cross-border inbound no período foi Consultoria, Auditoria e Engenharia, com 11 transações.

A China continua sendo o país com maior valor acumulado em aquisições no Brasil, tendo investido R$ 17,8 bilhões em 2017. Os Estados Unidos vem na sequência com R$ 12 bilhões e Luxemburgo com a aplicação de quase R$ 6 bilhões no mercado brasileiro.

No âmbito outbound, o Brasil fez 10 aquisições nos Estados Unidos que somam R$ 387 milhões. O setor mais movimentado foi o de Internet.

Private Equity e Venture Capital

O balanço de private equity no mercado brasileiro em maio de 2017 foi de 11 transações, 38% a mais que o mesmo mês do ano passado. As operações revelaram valores de R$6,4 bilhões, 168% a mais que 2016. O salto deve-se mais uma vez à aquisição da XP Investimentos pelo Itaú. O setor mais movimentado foi Distribuição e Retail, confirmando a tendência apontada nos últimos três anos.

No cenário de venture capital, maio foi o mês com menor movimentação. Foram registradas no TTR, oito transações, quatro revelaram valores que somam R$ 679 milhões. O setor mais movimentado no acumulado do ano foi Tecnologia e a empresa que mais se destacou foi a Bossa Nova Investimentos.

Transação TTR do mês

A Locamerica (BM&FBOVESPA:LCAM3), locadora de veículos especializada em gestão de frotas, concluiu a incorporação da Auto Ricci, empresa do mesmo setor com sede no Paraná, mediante a aquisição de 16.873.098 ações de emissão da Ricci, correspondentes a 33,7% de seu capital social. O valor da transação foi de R$ 53,9 milhões.

A Auto Ricci possui uma rede de 17 pontos de atendimento e seis lojas de carros seminovos na região Sul do Brasil, enquanto a Locamerica conta com oito filiais e 14 lojas em todo o país. As duas empresa juntas possuem um faturamento anual de R$ 1,13 bilhão e cerca de 43 mil veículos. A operação ocorreu mediante a emissão de uma ação ordinária da Locamerica para cada 1,91 ação ordinária de emissão da Ricci, resultando na emissão de 17,39 milhões de papéis equivalente a 26,73% do seu capital social.

A Locamerica contou com a assessoria jurídica do escritório Machado, Meyer, Sendacz e Opice Advogados e financeira do Banco do Brasil. A Auto Ricci por sua vez foi assessorada por Demarest Advogados e Banco Votorantim.

Relatório Completo