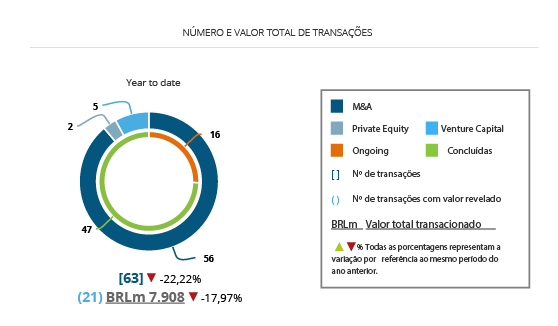

Fusões e Aquisições abrem 2019 com queda de 22% no volume de transações no Brasil

2019 inicia com 63 transações, queda de 22,2% em relação ao mesmo período de 2018

21 operações revelaram valores que chegaram a 7,9 bilhões, baixa de 17,9%

De acordo com o Relatório Mensal da Transactional Track Record, realizado em parceria com a LexisNexis e TozziniFreire Advogados, o primeiro mês de 2019 terminou com 63 anúncios de compra e venda de participação envolvendo empresas brasileiras, uma queda de 22,2% em comparação ao reportado no mesmo período de 2018. Destas, 21 operações tiveram seus valores revelados, totalizando aportes financeiros que chegaram a 7,9 bilhões de reais, baixa de 17,9% ante o mesmo intervalo do ano anterior. Os resultados marcam o pior início de ano desde 2015, quando o mercado de M&A brasileiro movimentou aproximadamente 4,3 bilhões de reais.

O segmento Tecnologia inaugura o ano como o mais alvejado pelos investidores no mercado nacional, contabilizando 16 transações no período, um salto de 23% nos movimentos em relação ao mesmo intervalo do ano anterior. O crescimento dos investimentos no setor acompanha a alta de 14,3% das aquisições estrangeiras no segmento de Tecnologia e Internet.

Financeiro e Seguros aparece na segunda colocação, com oito operações, em queda de 20%, enquanto o segmento Distribuição e Varejo cresceu 17% e fechou o mês com sete operações. O subsetor de Internet foi outro que fechou em queda de 14%, para seis transações.

No âmbito inbound, em que empresas estrangeiras investiram em companhias baseadas no Brasil, os norte-americanos seguem como os principais investidores estrangeiros no mercado nacional. Nesse início de ano, as empresas norte-americanas realizaram seis aquisições no país, metade das operações de janeiro de 2018, em um total de 150 milhões de reais em investimentos. Destas, duas foram no setor de Tecnologia e duas no segmento de Telecomunicações.

Em termos de valores aportados, destaque para a venda pela Enel Green Power Brasil Participações, braço de energia renovável do grupo italiano Enel no Brasil, de três usinas renováveis para a chinesa CGN Energy International Holdings, por cerca de 2,9 bilhões de reais. Foi a única operação da China no país no mês.

No caminho inverso, as empresas brasileiras realizaram três aquisições no mercado externo, tendo como alvos duas companhias nos Estados Unidos e uma na Costa Rica.

Private Equity e Venture Capital

Se 2018 fechou com os fundos de Private Equity e Venture Capital investindo alto no mercado nacional, o mesmo entusiasmo não se traduziu em investimentos em janeiro, especialmente por parte dos fundos estrangeiros, que realizaram apenas duas operações no país no mês.

As operações de private equity registradas no Brasil em janeiro sofreram uma queda 67% no número de deals – foram apenas dois, enquanto o volume financeiro registrado, oito milhões de reais, ficou muito abaixo do que o anotado no mês homólogo do ano anterior, aproximadamente 2,9 bilhões de reais.

Nem os investimentos de Capital de Risco conseguiu trazer a tendência de crescimento do ano anterior para 2019. As cinco operações registradas no TTR, 72% abaixo mesmo período de 2018, revelaram valores que somam 107,2 milhões de reais, total 80% inferior aos 524,6 milhões investidos no ano passado, e também abaixo dos resultados de 2017, quando foram aportados 366,9 milhões de reais.

Transação TTR do Mês

A conclusão da fusão anunciada pela Suzano Papel e Celulose e pela Fibria Celulose em 2018, ambas empresas brasileiras da indústria de papel e celulose, foi eleita a transação destacada pelo TTR em janeiro. O valor do negócio foi de 36,7 bilhões de reais.

A última etapa da operação foi realizada neste mês, após a Suzano efetuar o pagamento de 27,8 bilhões de reais aos acionistas da Fibria, que se tornam acionistas da Suzano, nova marca da empresa. Segundo a Suzano, a nova companhia nasce com capacidade de produção de 11 milhões de toneladas de celulose de mercado e de 1,4 milhão de toneladas de papel por ano.

A Suzano foi assessorada na operação pelos escritórios Cescon, Barrieu Flesch & Barreto Advogados e BMA – Barbosa Müssnich Aragão, e também recebeu assessoria do Banco Itaú BBA, Riza Capital, Banco Bradesco BBI e Bank of America. Por seu lado, a Fibria contou com a atuação de Mattos Filho, Veiga Filho, Marrey Jr. e Quiroga Advogados e Ulhôa Canto, Rezende e Guerra – Advogados. TozziniFreire Advogados e Morgan Stanley assessoraram os vendedores.

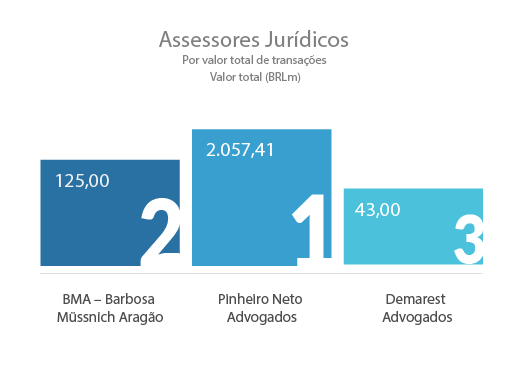

Rankings

Pinheiro Neto Advogados entra 2019 na liderança do Ranking TTR dos Assessores Jurídicos, com a marca de 2 bilhões de reais transacionados. Na sequência aparecem BMA – Barbosa Müssnich Aragão, com 125 milhões de reais, e Demarest Advogados, 43 milhões de reais.

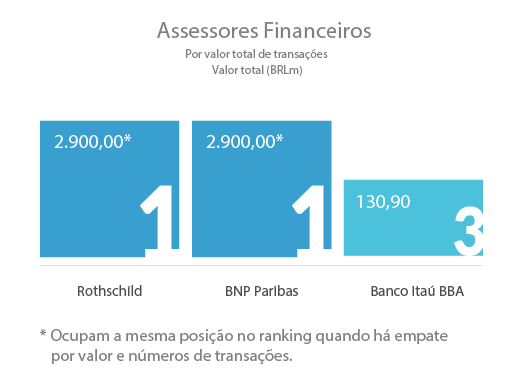

Já o ranking dos Assessores Financeiros é inaugurado com um empate entre BNP Paribas e Rothschild, ambos com 2,9 bilhões contabilizados cada, seguidos por Banco Itaú BBA, com 130,9 milhões de reais contabilizados.

Os Rankings completos estão disponíveis aqui.